資産増加!アセット・アロケーション改善!の一年間【2023年12月】

今年最後の取引が終わり,2023年末の資産額が確定したのでレポートします.

資産額

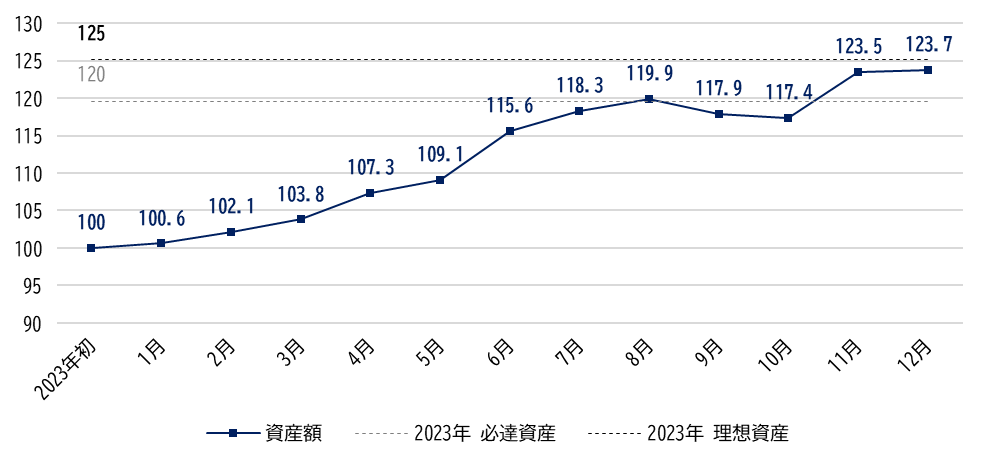

- 2023年12月の資産は前月から+0.2ポイントで資産額記録を更新

- 2022年末に比べて資産額は+23.7%,理想目標の+25%には届かなかったが,必達目標の+20%はクリア

アセット・アロケーション

- 現預金と米国株が減少,その分が世界株,新興国株,先進国債券にシフト

- 米国株の割合が2022年は50%を超えていたが,2023年末には安定的に50%を切ってバランスが進んだ

ポートフォリオ・パフォーマンス

- 累計ポートフォリオパフォーマンスは70.6%,前月から-3.3pt.

- 一方,円安と株価そのものの上昇というダブル効果で,1年前と比べるとポートフォリオのパフォーマンスは+22.7 pt.と大きく改善

資産額

12月の資産額は前月から+0.2ポイントと僅かながらアップして,資産額の記録を更新です.

12月はボーナスや配当入金などのキャッシュインが多いので資産が大きくジャンプすることが多いですが,11月に150円だったドル円が12月末には140円台前半に戻ったことで,ドル建て資産が相当目減りして,資産はほとんど増えませんでした.

この一年間の各月の資産増減を見ると,減ったのは9, 10月の2回だけで,トータルでは10勝2敗と勝ち越し,資産はこの1年間でプラス23.7%でした.

2023年の年間目標と比べても,

- 必達資産額:2022年末比+20%

- 理想資産額:2022年末比 +25%

- 結果:2022年末比+23.7%

理想資産にはあと一歩届かずでしたが,必達資産を+3.7ポイント上回り,いい形でフィニッシュできました.

アセットアロケーション

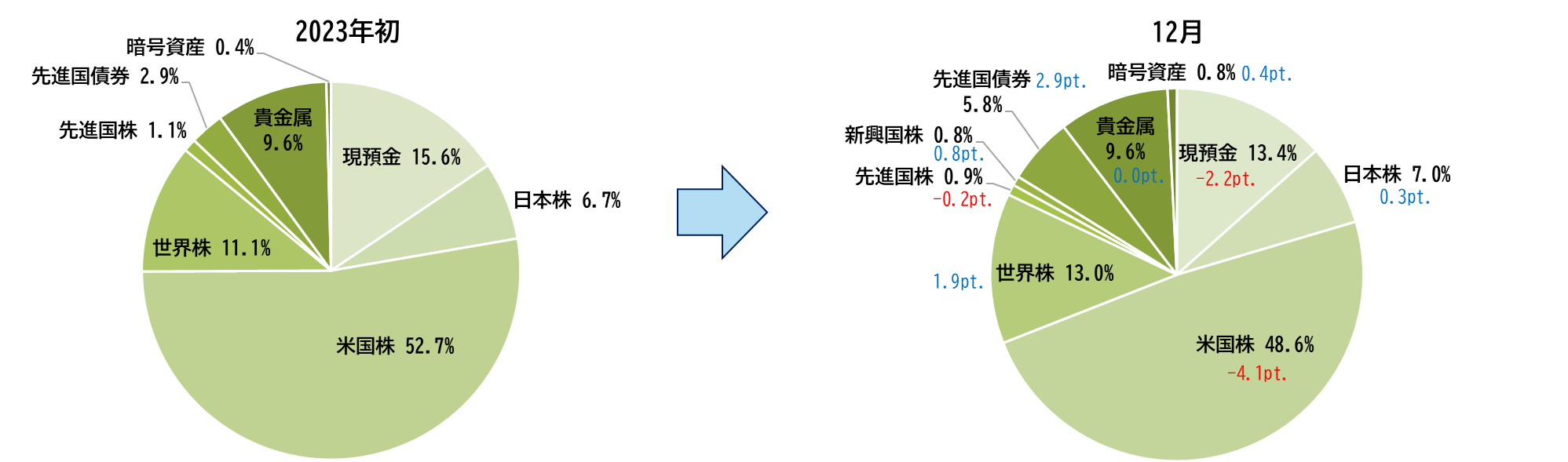

左:2023年年初のアセットアロケーション 右:2023年12月のアセットアロケーション

この1年間のアセットアロケーションは

- 減少:現預金(-2.2pt.) / 米国株(-4.1pt.)

- 増加:世界株(+1.9pt.) / 新興国株(+0.8pt.) / 先進国債券(+2.9pt.)

という変化で,現預金と米国株で減った分がほぼ世界株,新興国株,先進国債券にシフトしました.

米国株がいまだ圧倒的メインですが,50%を超えていたものが安定的に50%を切るようになって着実にバランス化しました.

既に新NISAではオルカンと新興国インデックスファンドへの積立設定が終わっているので,今後世界株と新興国株のポーションが徐々に増えてさらにバランス化が進むと思っていて,詳しくは2024年の目標について書いたリンク記事を読んでくださると幸いです.

関連記事

ポートフォリオ・パフォーマンス

| 2023年12月 | 2023年11月 | 2022年12月 | vs 1か月前 | vs 1年前 |

|---|---|---|---|---|

| 70.6% | 73.9% | 47.9% | -3.3 pt. | +22.7 pt. |

累計パフォーマンスは70.6%で,前月から-3.3 pt. で,前月からアンダーパフォームしたのは完全に円高が理由で,実際にドルベールで見ると5%以上増えているので先月から悪化ましたがほとんど気にしていません.

一方,1年前と比べると+22.7 pt.と大きく改善しており,これは円安と株価上昇というダブル効果です.

この1年間の投資を振り返ると,過去の記事でも書いた通り

- 円安によって米国株投資がデモチ(オルカン,S&P500などのインデックス投信も同様)

- 新NISAに備えた資金確保

という理由から,今年はかなり投資を抑えていて,実際に2017年以降で一番投資額が少ない年でした.

関連記事

米国株投資家にとっては新規や追加投資の点では環境が良くない一年間でしたが,『何も咲かない寒い日は,下へ下へと根を伸ばせ.いずれ大きな花が咲く』という言葉にならって,資金確保に専念した1年で,この成果が中期で実って,長期的に大輪の花が咲くと期待しています.

2023年も終わり間近で来年はいよいよ新NISAが始まりますが,既に準備は万端です.

短期的な計画のめどはついているので,この年末年始は中長期の計画を練るために時間を充てようと思います.

では,また.

https://econ-blog.com/2024-objective-on-money/

https://econ-blog.com/2024-objective-on-money/

ディスカッション

コメント一覧

昨年は、コメントに返信いただきまして、ありがとうございました。

今年もブログの更新を楽しみにしています。

Fre Econ様は、簿記等、私より多くの知識・経験をお持ちだと思います。

そこで、資産形成についてアドバイスいただければ嬉しいです。

このまま投資信託のみにするか、Microsoftなどの大型グロースなどの個別株への投資もするか検討中です。

私36歳、妻31歳で、共働き、保育園児2人の家族形態です。簿記や経済の基礎知識はなく、今は独学にてファンダメンタルを学習中です。

総資産 3,800万円(含み益含)

・投資信託(オールカントリー1割、全米株式5割、ナスダック4割)2,600万円

・現金 1,200万円

基礎知識がなければ、投資信託や ETFに留めておくべきかなど、アドバイスいただければ、嬉しいです。

よろしくお願い申し上げます。

返信が遅くなりまして申し訳ございません,また,コメントありがとうございます.

お問い合わせについてですが,

– 私はアドバイザーの資格を有していない

– K様のリスク許容度や今後のライフイベントでどれくらい必要になるかがわからない

ため,申し訳ありませんがアドバイスはできません.

そのため,以下に一般的な私見を述べさせていただきます.

– 前提として,個別株には簿記・会計の知識は必要だと考えます(簿記X級などの資格ではなく)

– なぜなら,そうした知識に基づいて企業の財務診断ができなければ,Entry/Exitの投資基準を決められないからです

– 現在,ファンダメンタルズを学習中とのことですので,まずはその知識を元に気になる企業を分析して,それら企業に対する自分なりの「見立て」を作る練習をして,自分なりの判断ができるようになった後に個別株への参入がよいと考えます

以上,少しでもお役に立ちましたら幸いです.

ご多忙中に返信ありがとうございます。

簿記X級資格ではないと、知れただけでも、大変助かりました。ありがとうございます。

簿記・会計とは、初学者は、どのような流れで学んでいくのが賢明でしょうか?

この辺りを読みました。

・会計クイズを解くだけで財務3表がわかる 世界一楽しい決算書の読み方

・会計クイズを解くだけで財務3表がわかる 世界一楽しい決算書の読み方 [実践編]

・会計の地図

今の私のレベルでは、売り上げが右肩上がりで、業績がいい企業を買うくらいしか、判断が付きません。

新着のブログ読ませていただきました。

予算管理を徹底されていて、見習いたいところです。

車検の話で気になったのですが、車は何を乗られているのでしょうか?

差し支えなければ、教えていただけたら、嬉しいです。よろしくお願い申し上げます。

投資という観点での財務分析であれば,『バフェットの財務諸表を読む力(徳間書店)』が企業分析のための財務分析が体系的にまとまっていて使いやすいと思いました.

また,『億万長者をめざすバフェットの銘柄選択術(日本経済新聞出版)』もバフェットの考えの片鱗に触れられて参考になりました.

私見ですが,参考になれば幸いです.

具体的な車種名は控えますが,国産車のコンパクトカー(ex. トヨタ Yaris/ホンダ Fit/日産 Note 等々)に乗っています.

新車で買って今年で10年目ですが,定期的にメンテしているので,不具合もなく快適に乗れているので,まだまだ乗り続けるつもりです.

情報ありがとうございます。

早速、2冊を注文致しました。

2冊を理解して、初めて個別株投資の土俵にあがれるということでしょうか?

車の件もありがとうございます。

私もヤリスに乗っております。

先日、車検を受けて今後も乗る予定です。

Econ殿は、次回の車を購入する場合も新車の予定でしょうか?

2冊を理解した後でなければ個別株投資はできない,とは考えていません.

読みながら,スモールスタートで始めて,トライアル & エラーを繰り返しながら自分なりの投資スタイルを見つけていくのもいいと思います.

車については,次の車も新車です.

中古車が悪いとは全く思いませんが,車は自分と家族の命を乗せるものなので,そこにかけるお金はケチらずに気持ちよくお金を使いたいと思います.

書籍は読みながら、スモールスタートしてみたいと思います。

通信教育や講座の受講は、必要ありませんか?

(過去に気象予報士を受験したことがありまして、午後試験が受かりませんでした。受験時に自分に投資して、講座等を受講していれば、労力や時間を失わずに済んだのだろうかと、今となって思います。)

車は自分と家族を乗せるものなので、気持ちよくお金を使いたい、すごく共感致しました。

簿記などの資格試験のためなら通信教育や講義は有効ですが、投資のためなら不要と考えます。

それよりも、自分で実践して「これは合う、あれは合わない」という取捨選択をして自分のスタイルを築くといいと思います。

承知いたしました。

実践して、取捨選択していこうと思います。

貴重なアドバイス、いつもありがとうございます。