【2024年】家計と資産運用の目標が決定した

今年最後の日銀政策決定会合が開かれていて,短期金利におけるマイナス金利が市場予想よりも早く解除されるかが焦点になっています.

しかし金利動向は我々にはどうすることも出来ない話しで,そういう関心の輪に思いを巡らす時間があるなら,自分でコントロールできる影響の輪について考えたいものです.

今年も残り2週間を切りましたが,年末のこの時期について,お金に関する大事な影響の輪と言えば来年の家計・運用方針で,しかも来年は新NISAが始まるのでいつも以上にしっかりと考えてみましたので,来年の運用目標を立てようとしている人の参考になれば幸いです.

家計目標

- 総収入に対する貯蓄率 :27.5%

運用目標

- 純資産額:2023年末比 必達 +14.7% / 理想 17.6%

- 税引後円換算配当:2023年比 +20%

- 新NISA

- インデックス投資70%:オルカン 50% / 新興国 20%

- 個別株投資:30%

- 7年以内を目途にNISA枠を使い切るが,下落相場での買い増しオポチュニティで機動的に動けるように,余白は残しておく

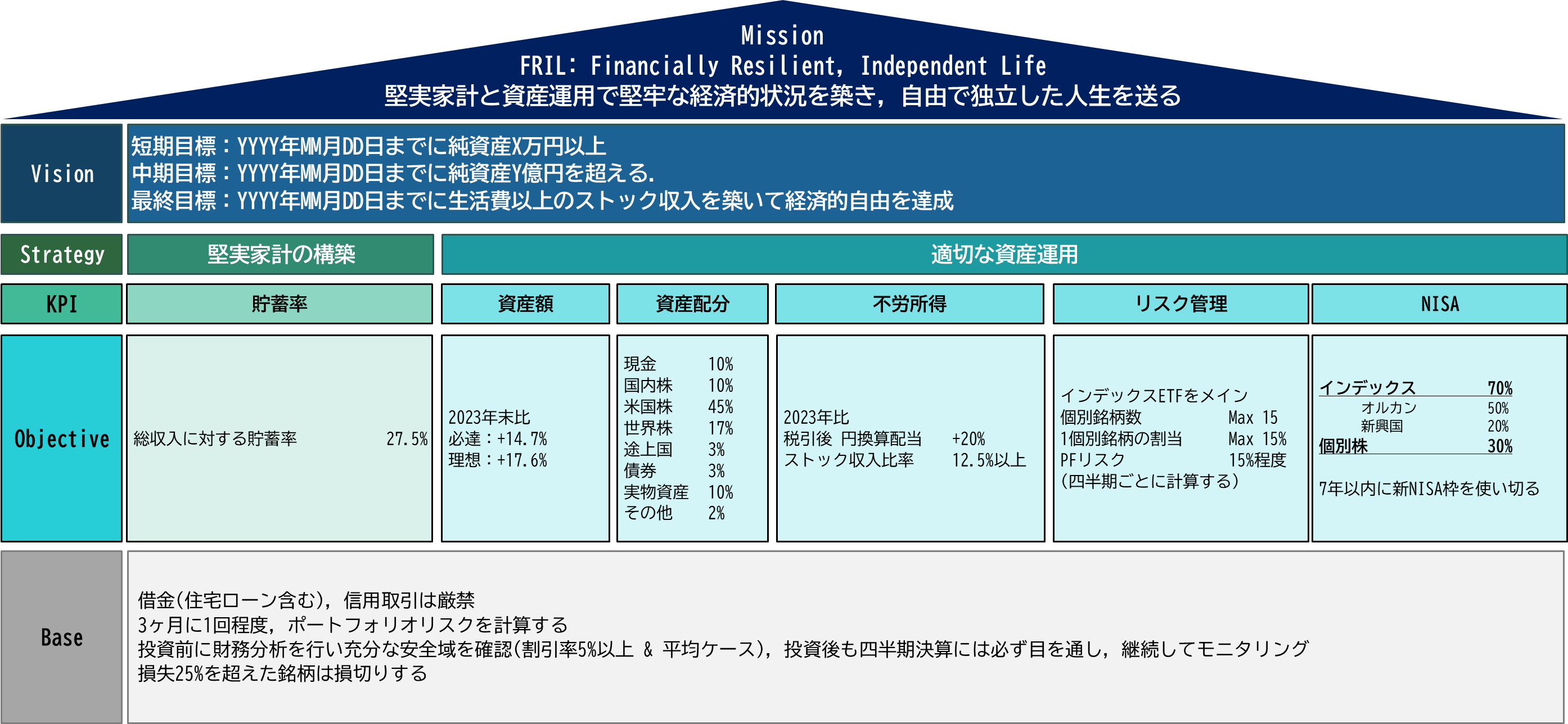

2024年の運用ミッションとビジョン

ミッション

FRIL: Financially Resilient, Independent Life

堅実家計と資産運用で堅牢な経済的状況を築き,自由な人生を送る

ミッションを自分の哲学にまで昇華するには,FIREのようなアクロニムを設定していつでも意識できる状態にしておくのがいいんじゃないかという仮説を立て,FRILを設定しました.

FRILはFinancially Resilient, Independent Lifeの頭字語で

「収入の範囲内で生活し,貯蓄を堅実な資産運用で成長さえて,多少の変動では微動だにしないような堅牢な経済的状況を築き,経済的に自由で独立した人生を送る」

まさに私の人生目標,至上命題です.

ミッションは最終目的を定めていて,ここがコロコロ変わっていたら自分の人生の方向性も定まらないので.FRILを追加して,文言のファインチューニングをしましたが,方向性はこれまでのミッションと全く同じです.

ビジョン

- 短期(1, 2年以内)

- 中期(3から5年以内)

- 長期(7から10年以内)

という時間軸でいつまでにどれくらいの純資産を築いていたいか,という理想像を描いています.

個人的なことなので具体的な期日や金額は伏せますが,ここで大事なのは「自分がX歳の時にY円の資産を築いている」という姿をイメージすると,資産運用のモチベーションがめちゃくちゃアップするというところです.

私は,資産運用は10年,20年と長い時間をかけて一生続けていくものだと思っていますが,人間はどうしても短期的思考に振れがちで,途中で運用が嫌になってしまう時もあるかもしれません.

そんな時,私はビジョンで定めた自分の理想像に立ち返って,「数年後にこの姿になってたら最高じゃん」と資産運用を続けていくモチベーション維持に役立てていました.

これから先も,下落相場などツラい局面は来ると思いますが,そんな時はビジョンで描いた姿に到達している自分をイメージして自分を奮い立たせようと思います.

2024年の家計目標

総収入に対する貯蓄率:27.5%

2024年は

- 家族での海外旅行

- 子どもの教育費増加

があるので,今年に比べて出費が増えると想定して,今年よりも少し目標貯蓄率を下げました.

しかし,中長期で新NISAにコンスタントに投資しするために,コンスタントに貯蓄をして手元資金を厚くしておくことがますます重要になってくるので,最低でも貯蓄率25%は必達です.

2024年の運用目標

資産額

- 必達:+14.7% (2023年比)

- 理想:+17.6% (2023年比)

資産規模が成長するにつれて,株式市場や為替市場が大きく動いた日には資産が1日で100万円以上変動するというのも日常茶飯事になってきましたし,そうなると資産額はどうしてもアンコントローラブルな部分も出てくるので,ここでは必達目標と理想を定めています.

富裕層に向けて,ゆっくりでも着実に歩を進めていきます.

アセットアロケーション

- 新NISAに向けて積み上げた現金を放出して,現金比率は10%程度

- 現時点で約50%ある米国株への投資を抑えて米国株比率を45%程度にまで落とす

- 新NISAでは世界株と新興国株を中心に投資して,世界株17%,新興国株3%とプレゼンスを高める

がメイン方針です.

NISAの柱で書いていますが,新NISAのメインはインデックス投資で,それを7対3で世界株(オルカン)と新興国株に振り分ける計画で,数年かけて少しずつ米国株に偏ったポートフォリオをバランス化させていきます.

不労所得

- 税引後 円換算配当 +20% (2023年比)

2024年の新NISAの投資はインデックスファンドがメインなので,新規投資で配当アップ,というストーリーは思い描いていません.

- 2023年に投資したETFからの刈り取り

- 既に保有している銘柄からの増配

を期待して+20%としましたが,2024年は「FRBの利上げ停止と日銀による利上げ」というコンビネーションで,円高圧力がかかりやすいと思っていて,そうなると米国株からの配当がメインの私は,配当が思うように伸びないかもしれません.

結構チャレンジな目標ですが,配当目標を達成するための投資はしないように戒めます.

リスク管理

これまで,ポートフォリオの期待リターンとリスクをPythonで毎月計算していましたが,

- ポートフォリオの期待リターンを計算しても意味がない

- リスク計算は意味があるが,1ヶ月ではほとんど変化しないので,3ヶ月に1度で十分

と気付いたので,頻度を下げてリスクをトラッキングして,ポートフォリオリスクが15%から大きく逸脱するような場合はリバランスをするかもしれません.

NISA

- メインの70%はインデックス投資

- 残り30%で個別株投資

が新NISAの基本方針です.

ちょっと前までは100%インデックス投資を考えていましたが,『バフェットとソロス 勝利の投資学』を読み直して,投資でパフォーマンスを出すにはある程度の時間と労力を割く覚悟が必要だと痛感したので,そのためにも一部を個別株投資に振り向けるつもりです.

また,新NISAでは「早く枠を埋めるのが正義」という風潮があって,確かに時間と複利の面だけで考えればできるだけ早く使い切るのが良い戦略ですが,株価の上下を加味すると必ずしも"the sooner, the better"でもありません.

むしろ,ある程度のNISA余白を残しておかないと,下落相場が来て買い増しのオポチュニティが来ても機動的に動けなくなってしまうので,多少効率は落ちるかもしれませんが,毎年NISA枠を使い切って,5年で埋めるということにはこだわらないようにします.

では,また.

https://econ-blog.com/lesson-and-learnt-from-buffet-and-soro...

https://econ-blog.com/lesson-and-learnt-from-buffet-and-soro...

ディスカッション

コメント一覧

まだ、コメントがありません