円安で米国株に投資できなくなる日

2022年2月6日の日経の記事に『日本にも金利上昇圧力 迫る0.25%、日銀は抑制策検討』という記事がありました.

記事によれば,米欧の金利上昇が日本にも波及してきているものの,日銀は金利上昇を容認せず,0.25%に接近したら無制限に国債を購入し,金利上昇を抑え込む姿勢のようです.

この流れに対して,米国株投資家が取るべき行動を書いてみました.

- 円安になればドルの調達コストが上がり,米国株投資家には向かい風

- 円安に対抗するには,今からドルコスト平均法でドルを積み立てておく

- ドル配当が入ってくるサイクルを太くするために,ドルコスト平均法で米国株投資を継続

- 構造的に円安になりやすい状況が続く

今後起こりうること

米欧が金融緩和から正常化に向けて舵を取り始めたのに日本は相変わらず緩和の姿勢を続ける,もう私には緩和でなく弛んでいるとしか思えません.

ドルやユーロの金利が上昇しているのに日本円の金利が低いままとなれば,円安方向に力が働きます.

もちろん,この先確実に円安になるとは言えませんが,構造的に円安になりにくい状況が続くと言えます.

円安と米国株投資家

円安が進めば,それは米国株投資家には由々しき事態です.

円安になればドルの調達コストが上がるので,米国株投資へ振り向ける余力が減ります.

米国株投資が高嶺の花になってしまうかもしれません.

特に米国株を始めたばかりでまだドル建ての配当が僅かな人や,これから米国株投資を始めようという人にはダメージが大きく,米国株投資の出鼻をくじくということになりかねません.

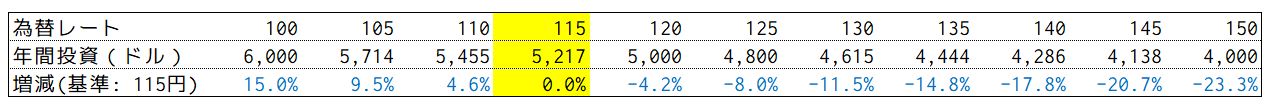

たとえば,上のグラフは毎月50,000円をドル建て投資した際の年間の投資額ですが,今のレート115円なら年間の投資額は約5,200ドルのものが,円安になるにつれて当然ながらどんどん減っていきます.

ここで一番の問題は,投資額が小さくなるということは複利の効果も小さくなり,そして長期でみれば指数関数的に小さくなってしまうという点です.

取るべきアクション

今後,今以上に円安方向になった時のために2つのことを実践しています.

ドルをドルコスト平均法で購入

私は為替レートに応じて,円高なら多めに,円安なら少なめになるように,ドルコスト平均法で毎日ドルを積み立てています.

為替の先行きは誰にもわからないので,強制的にドルを買うシステムにしています.

ドル配当が入ってくるサイクルを構築する

これまでの米国株投資でドル収入が入ってくるサイクルは構築できていますが,これをどんどん太くしていきます.

想定以上に円安が進んでもドル収入のパイプが太ければ米国株投資を続けることができるからです.

具体的には,ドルコスト平均法で買ったドルをドルコスト平均法で米国株に投資をします.

ドル収入を太くするために,あえて配当の大きい銘柄を選ぶのもありかもしれません(ただし,金融課税強化が議論されているのは要注意ですが).

これもタイミングを狙っていると投資機会を逃すので,それよりも複利の力を味方につけるべく,継続的に積み立てていきます.

What’s important in the investing is not a timing but time.

です.

それでは,また.

ディスカッション

コメント一覧

まだ、コメントがありません