新NISA最適化戦略をファイナンス理論からアプローチした

11月19日からSBI証券でも新NISAの投資信託の積立申込みが可能になり,新NISAスタートがいよいよ見えてきました.

私の新NISAの方針は

- 配当を出さないインデックスファンドをメイン(総投資枠の約70%)

- 個別株をサブ(約30%)でスポット投資

で,当初は効率の観点から全額をインデックスファンドに突っ込むつもりでしたが,『バフェットとソロス 勝利の投資学』を最近読み返したことで,サブで個別株への配分を考えています.

1月からクレジットカードで積立を開始するには12月10日までの申し込み完了が必要なので,それを前に,メインのインデックスファンドをどう投資していくかの戦略をまとめたのでレポートします.

結論

私が投資対象に考えているインデックスファンドは

- eMAXIS Slim 全世界株式(オール・カントリー) 以後,オルカン

- eMAXIS Slim 新興国株式インデックス 以後,新興国株式インデックス

の2つです.

eMAXIS Slim 米国株式(S&P500)も候補に上がりましたが,オルカンの約60%は米国で,S&P500を組み合わせると米国への二重投資となって効率が悪いので,新NISAでは米国株のインデックスファンドは購入しません.

結論を先に言うと,オルカン70%,新興国30%で行く予定です.

以下,そのような結論にたどり着いたプロセスを説明します.

オルカンと新興国株式インデックスの組み合わせ

オルカンと新興国株式インデックスのデータ整理

ここから,ファイナンス理論に基づいてオルカンと新興国株式インデックスの投資割合を考えていきますが,まずは投資判断に必要なデータをまとめます.

| リターン | リスク | 相関係数(ρ) | 信託報酬 | 投信マイレージ | |

|---|---|---|---|---|---|

| オルカン | 16.9% | 19.9% | 0.73 | 0.05775% | 0.0175% |

| 新興国株式インデックス | 10.7% | 18.5% | 0.73 | 0.1518% | 0.05% |

組み合わせ比率の決定

これで,この2つを組み込んだポートフォリオのリターンとリスクを計算する準備ができました.

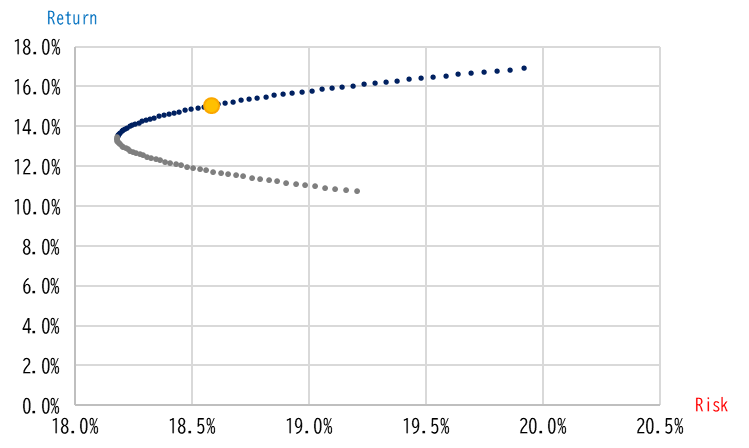

そして,それぞれの投資比率を変えて作ったポートフォリオごとのリスクとリターンのプロットしたものが下の図です.

この中で,候補のポートフォリオは青でプロットしたもの(有効フロンティア)で,灰色のポートフォリオは却下となります.

なぜなら,投資比率を変えれば,灰色のポートフォリオと同じリスクでより高いリターンを狙える青のポートフォリオを作れるからです.

この中で,私はオレンジで示した組み合わせ,オルカン70%と新興国株式インデックス30%を採用しました(補足).

| 採用ポートフォリオ オルカン70%/新興国30% | オルカン100% 新興国0% | オルカン0% 新興国100% | |

|---|---|---|---|

| リターン | 15.1% | 16.9% | 10.7% |

| リスク | 18.6% | 19.9% | 18.5% |

オルカン100%に比べるとリターンは下がりますがリスクを抑制していますし,新興国100%に比べると,ほぼ同じリスクをキープしたままリターンが上がっています.

補足:無リスク資産の収益率をy軸上に取り,そこから有効フロンティアに向けて接線を引いた接点が選ばれます

この接点を接点ポートフォリオと言い,接点ポートフォリオと無リスク資産の組み合わせが理論上は最適とされています.

しかし,この場合の接点ポートフォリオは有効フロンティアのほぼ左端でオルカン割合が40%となり,リスクは最小ですが,もう少しリターンを狙いたいのでこの案は採用しませんでした.

ポートフォリオの詳細

オルカン70%,新興国30%で組み合わせたポートフォリオをもう少し詳しく見ていきます.

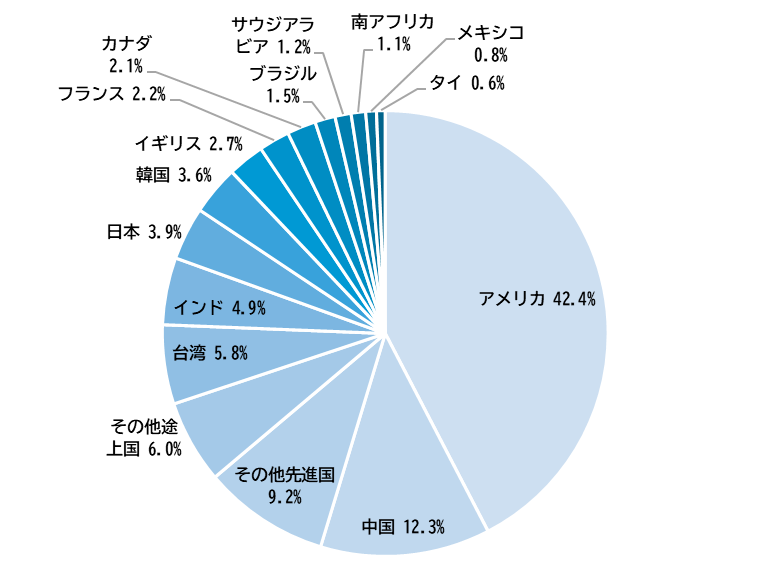

国別構成

上の円グラフが国別構成で,アメリカが40%超のメインで,中国が10%超で続き,さらには台湾,インド,欧州と幅広く投資できています.

中国は色々とリスクがありますが,中国を全く投資対象から外すのも機会損失になるので,全体の10%くらいであれば許容範囲かなと思っています.

新興国インデックスファンドを組み込んだことで,ブラジル,サウジアラビアなどの新興国も取り込んでいます.

これらのマーケットは個別投資の難易度が高いですが,かと言って成長のポテンシャルを逃すのももったいないので,こういうマーケットこそ,インデックスファンドを使ってうまくカバーしたいですね.

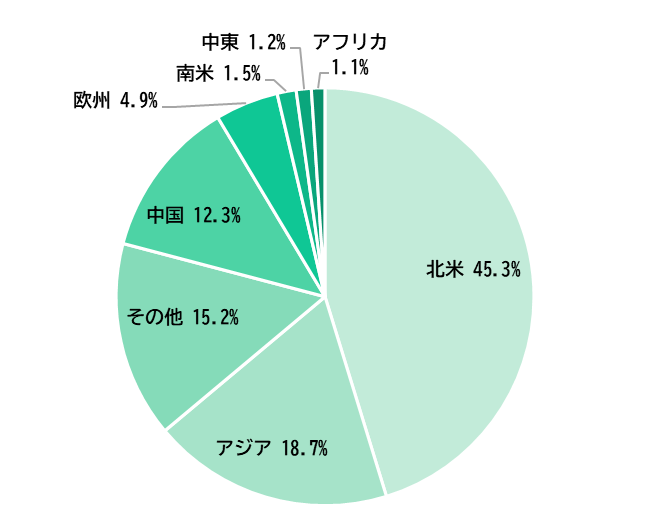

地域別構成

もう少しマクロな視点で地域構成も見てみると,北米とアジア(中国を除く)で60%以上を占めています.

米国をはじめ,北米市場はまだまだ人口の増加が見込める地域ですし,アジアも日本と韓国を除けばインドや東南アジア諸国など,これから拡大が見込めるマーケットが多いので,これら拡大が見込める地域をメインに取り込めているのはいいですね.

今はまだ割合として小さいですが,南米やアフリカなどのフロンティア市場が成長してプレゼンスが高まるというストーリーも楽しみです.

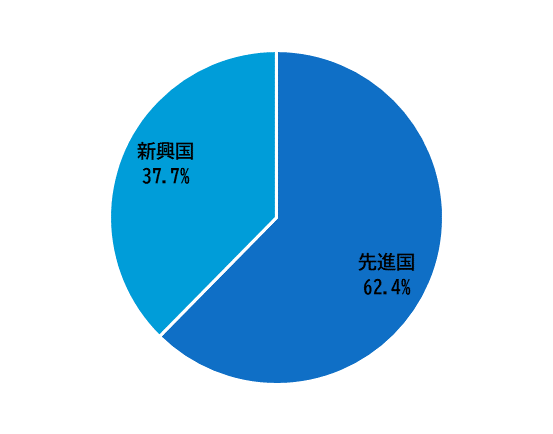

先進国と新興国構成

最後に先進国と新興国の比率を見ると,だいたい6:4になりました.

新興国が50%を超えてくるとリスクは大きいですが,かといって低すぎても成長機会を取りこぼしてしまうので,40%弱の構成割合はちょうどいい塩梅です.

パフォーマンスのシュミレーション

この記事の締めくくりとして,ポートフォリオのシュミレーションをします.

- 夫婦2人で投資,1ヶ月の合計拠出金額30万円

- 投資完了までの期間は7年間

- 拠出総合計2,520万円(=30万円 × 12ヶ月 × 7年)で,総投資枠の70%

- クレジットカード拠出限度額は現在の月5万円

- 投信マイレージとクレジットカードの再投資は考慮しない

- 信託報酬は今の数字を適用

来年からクレジットカードでの投信積立の限度額が月10万円に引き上げられるという日経の記事がありましたが,それによるクレジットカードのポイント増分は大勢に影響しないので考慮しません.

また,実際は投信マイレージやクレジットカードでのポイントは再投資に回すと思いますが,これもシンプルにするためにシュミレーションでは外します.

あと,過去のデータに基づいたポートフォリオリターンは15.1%ですが,これをシュミレーションに使うのは楽観的すぎますので,半分に割り引いて期待リターンは7.5%でシュミレーションします(7.5%でもまだ少し高いと思いますが)

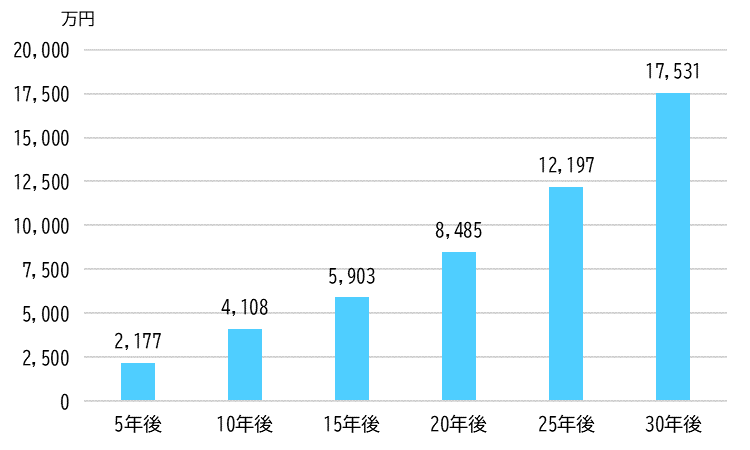

これらの前提を元にしてシュミレーションした結果が下の棒グラフです.

7年間で投資した総額2,520万円が15年後には6,000万円弱に成長し,23年後には1億円を突破して30年後には1億7,500万円に成長し,しかもNISAでの非課税投資なのでそのまま手元に残ります.

バラ色すぎるシュミレーション結果だとわかっていますが,私は複利効果の絶大さを再確認してモチベーションにつなげるというのが資産シュミレーションの醍醐味だと思っているので,これはこれで大いに意味がある結果だと思っています.

余談ですが,今と同じ投信マイレージシステムが30年後にもSBI証券に残っているとは思えませんが,仮に1億7,500万円に育っていた時の投信マイレージは47,700円/年となります.

まぁ,投資信託の評価額からしたらご誤差レベルです.

以上,ファイナンス理論からアプローチして,新NISAをどう最適化するかの戦略を考えてみました.

新NISAはうまく活用すれば経済的自由がぐっと近づく超改良制度です.

この記事での考えが皆さんの投資方針を考える役に立てば幸いです.

では,また.

https://econ-blog.com/lesson-and-learnt-from-buffet-and-soro...

https://econ-blog.com/lesson-and-learnt-from-buffet-and-soro...

ディスカッション

コメント一覧

まだ、コメントがありません