【MMM】3M 年間配当800円超え 64年連続増配の配当王

今回の銘柄分析は3Mです.配当王銘柄として有名で,64年連続増配,2022年の年間配当は5.96ドル,今のドル円で換算すると一株で800円以上の配当が得られる計算になります.

- 永続性のあるビジネス:安定した収益と高い利益率

- 財務改善の方向性:大規模緩和の中でもデットファイナンスに頼らない姿勢は好感

- 64年連続増配の配当王銘柄だが,配当性向60%でまだ余力あり

| 企業規模 | 収益性 | 成長性 | 財務健全性 | 割安性 | キャッシュフロー | 配当 |

|---|---|---|---|---|---|---|

| AA | A | B- | B | B+ | A | B+ |

3Mの株価状況

3Mは景気敏感株なのでリセッションシナリオが織り込まれた最近の株価は軟調です.2022年始の株価177.74ドルに対して2022年7月20日の終値は133.01ドルで約25%の下落です.同じ期間のS&P500の下落率が17.5%なので,ベンチマーク以下のパフォーマンスです.

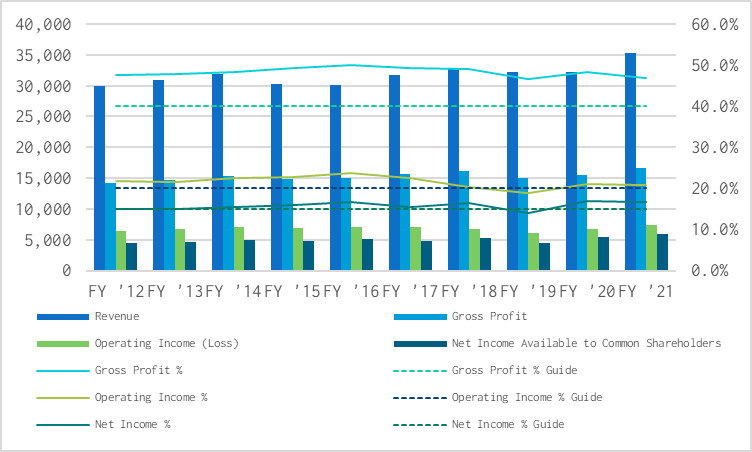

収益性:安定した売上と高い利益率

3Mと言えばポストイットという人も多いと思いますが,他にも電気・電子分野やヘルスケア分野でもビジネスを展開する世界的なコングロマリットです.ビジネスが分散されているので,アフターコロナでも売上は堅調で,2021年度の売上は350億ドルと過去10年で最高を記録,十分な企業規模です.

これだけ規模の大きい会社なので今後急速な成長は難しいですが,売上が非常に安定しており,今後も3Mのビジネスは永続性を保てると考えられます.

また,営業利益率と純利益率はそれぞれ安定的に20%と15%をキープできており,高い収益性も魅力的です.

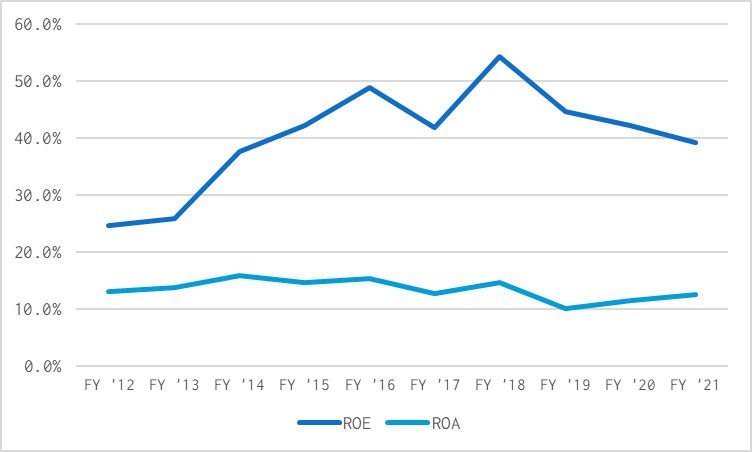

2021年度のROEは40%,平均的な日本企業とは比較にならない経営効率の良さです(参考:トヨタの2021年度ROEが10.2%です).ROAと比較してもROEが変な動きをしていないので,財務操作で数字をお化粧をしていないこともわかります.

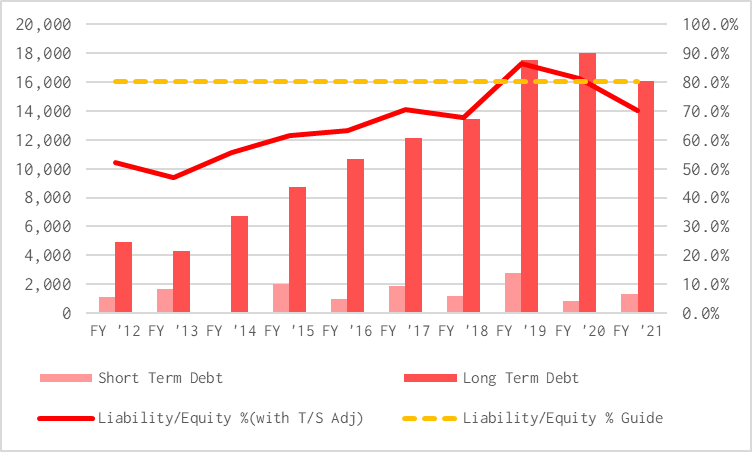

財務健全性:最近は改善傾向,以前の健全性を取り戻すのにあと一歩

3Mはここ2年ほどで短期・長期ともに負債を減らしており,2021年度のD/Eレシオは約70%で,私が基準にしている80%を下回りました.コロナ以降の大規模な金融緩和でデット・ファイナンスに頼って負債を膨らましている企業が多い中,このような堅実な経営はとても心強いです.

まだ財務盤石とまでは言えませんが,この方針で経営が続けば,以前のようにD/Eレシオ60%以下の盤石な財務体制を取り戻す日も遠くないでしょう.

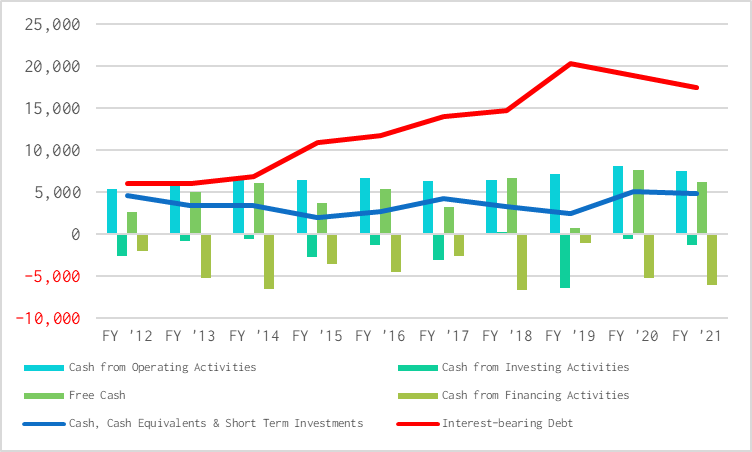

キャッシュ・フロー:潤沢かつ安定したキャッシュフロー

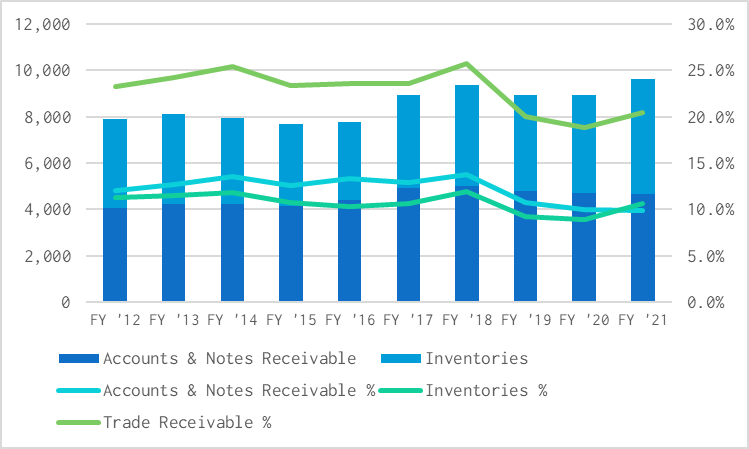

売掛金と在庫の状況は,ともに総資産の約10%で,過去10年は10%から15%の間を安定的に推移していることから,生産した商品はしっかり売ってきっちり資金回収ができています.

それもあってキャッシュフローの状況もとても綺麗です.2019年に大規模な投資支出をしたので,ここ2年は投資支出が抑え気味ですが,営業で潤沢なキャッシュフロー生み,それを投資活動,債務返済や配当の支払いなどの財務活動に使う,ヘルシーな状況です.

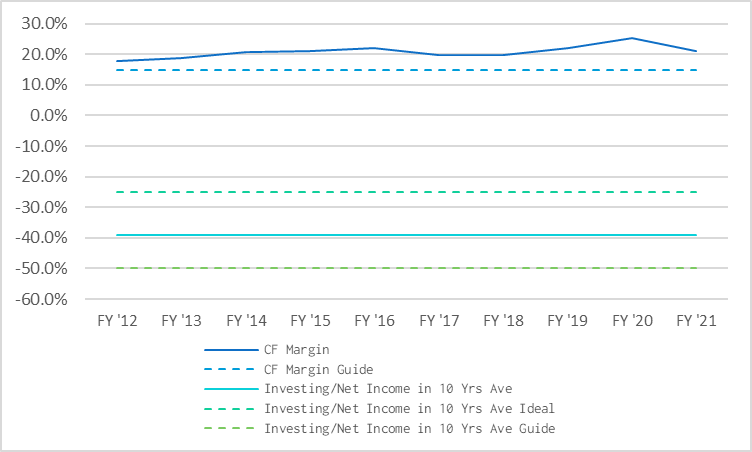

高い営業利益率と純利益率と同様に,キャッシュフローマージンも安定的に15%以上を維持しており,十分なレベルです.投資キャッシュフローは年によって変動するので,過去10年間の平均で見ていますが,純利益の40%の支出に抑えてうまくマネージしています.

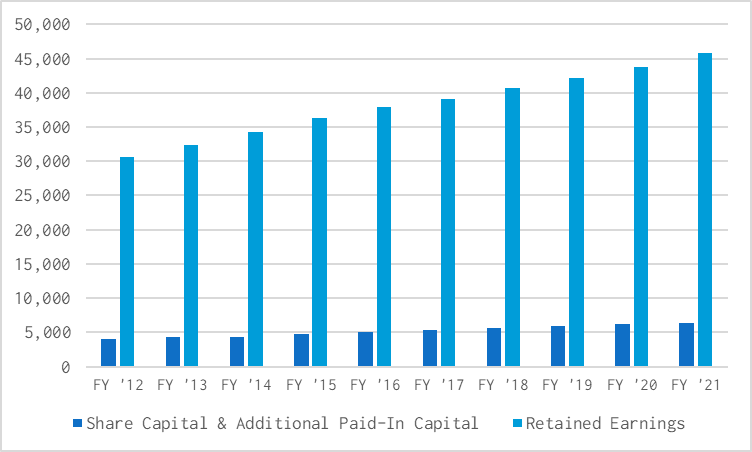

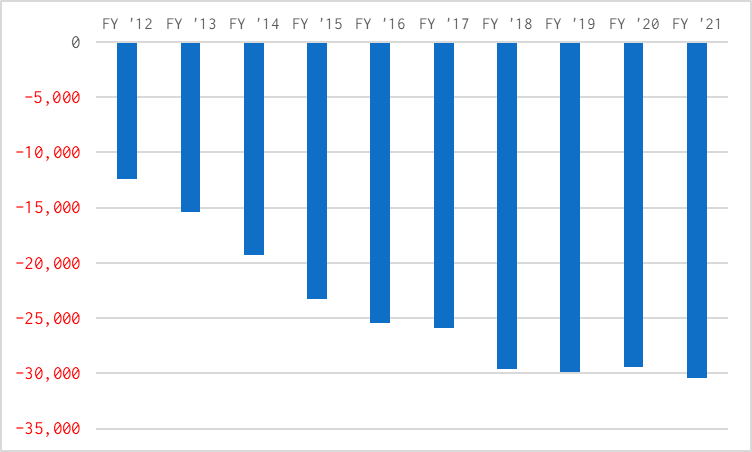

資本状況:既存株主に負担を強いずに財務強化

資本金と資本剰余金はほぼ変わらない一方で,利益剰余金は毎年着実に増えており,増資などで既存株主の利益を毀損せずに着実に利益を積み上げています.

また,ここ3, 4年は少し踊り場ですが,自己株式も積極的に買い進めて株価上昇に貢献しています.

配当状況

配当王銘柄なので,配当に関して紹介して締めたいと思います.

記事の冒頭に書いたように,3Mの四半期配当は1.49ドルなので,年間配当は約5.96ドルです.2022年7月20日の終値で計算した配当利回りは4.5%と配当を重視する投資家にはかなり魅力的な利回りです.配当性向は約60%なので,今後大きく増えることは少し考えにくいですが,タコ足配当のような持続不可能な状況にはないので,配当銘柄としてポートフォリオに追加するのは悪くない銘柄です.また,高い配当のおかげで今の株価なら3年以上の保有前提であれば安全域は確保できそうです.

まとめ

まとめを再掲します.

- 永続性のあるビジネス:安定した収益と高い利益率

- 財務改善の方向性:大規模緩和の中でもデットファイナンスに頼らない姿勢は好感

- 64年連続増配の配当王銘柄,配当利回り4.5%(2022年7月20日).配当性向60%でまだ余力あり

| 企業規模 | 収益性 | 成長性 | 財務健全性 | 割安性 | キャッシュフロー | 配当 |

|---|---|---|---|---|---|---|

| AA | A | B- | B | B+ | A | B+ |

景気敏感株なのでリセッションシナリオが強い今の状況では株価が冴えませんが,高い配当利回りは魅力的です.また,リセッションシナリオが解除された時の株価の回復も期待して,今から少しずつポートフォリオに組み込んでおくのは悪くないかもしれません.

では,また.

ディスカッション

コメント一覧

まだ、コメントがありません