世界的な消費インフラ企業 VisaのFY2023財務分析

Master Card(マスターカード)と双璧をなすクレジットカードの決済ブランド,Visa.

おそらく,この記事を読んでくださっている方のお財布にも1枚くらいはVisaのクレジットカードが入っていると思います.

この記事では,私も投資をしているVisaについてFY23通年の決算情報も反映して財務分析をしました.

Visaの財務分析

- 財務健全性:評価 A

- 現金保有額は順調に伸びていて,現金割合は約25%と流動性に大きな心配はない

- 負債比率は130%超と一見高いが,負債額は年間利益の約1.2倍で,利益規模を考えると大きな問題にはならない

- 収益性:評価 A+

- 営業利益率は約70%,税引後純利益率は約50%

- 直近のROEは約45%

- 直近のフリーキャッシュフローは200億ドルと潤沢

- 驚異的な収益性で非の打ち所がない

- 株価:評価 C

- PERは約32倍,PBRも約16倍と割高感はあり,特にPBR 16倍は高い

- 今の株価では十分な安全域確保は難しい

財務健全性

チェックすべき財務指標はたくさんありますが,中でも私は財務健全性を一番時重視しています.

なぜなら,一度保有したら最低でも10年は保有するつもりで投資をしますが,そこで一番避けるべきは倒産リスクです.

財務が健全なら長期保有でも倒産リスクは小さく,また財務が健全な企業は,それがポリシーになっていることも多いので,将来的にも財務の健全性をキープする傾向にあるからです.

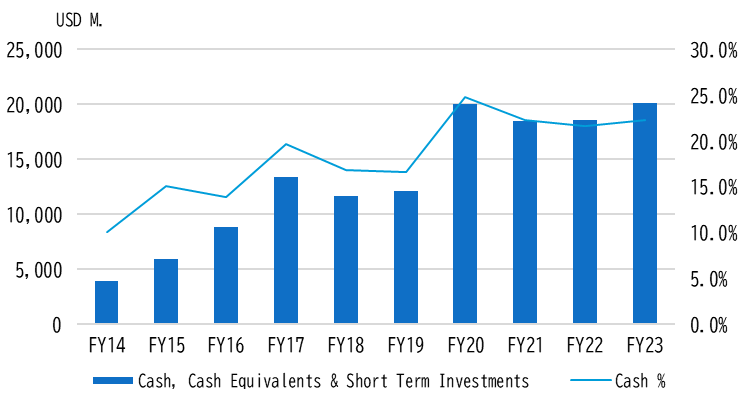

まずは,現金の保有状況を確認します.

過去10年間で現金保有額は順調に伸びていて,また全資産に占める現金割合も約25%と流動性には大きな心配点はなさそうです.

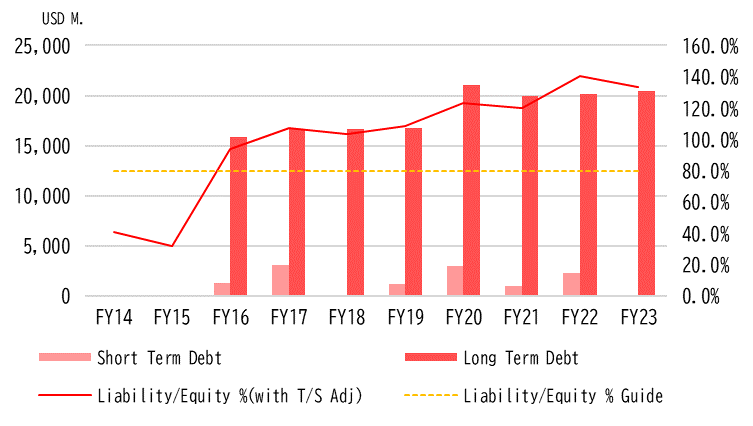

続いて負債です.

短期借入金は元々少なかったですがFY2023はそれがゼロになっていて,負債での資金調達は全て長期借入金でなされていることがわかりますが,その長期負債もここ数年はほぼ横ばいで推移していて,負債状況は安定的です.

負債比率(負債 ÷ 純資産)は一般的には100%以下が望ましいとされていて,私は更に厳しく80%を理想としていますが,それに対してVisaの負債比率は130%を超えています.

これだけ見ると財務状況に問題があるように見えますが,負債額は年間利益の約1.2倍,利益規模を考えると大きな問題にはならないレベルです.

財務分析では金額と割合,両方をバランスよく見てあげることが大事ですね.

収益性

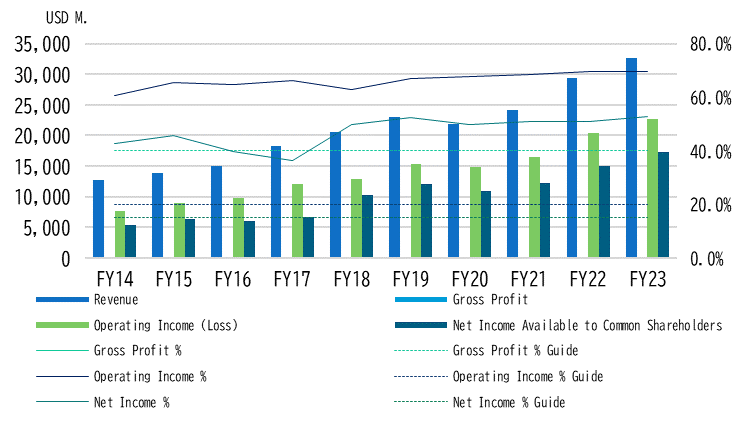

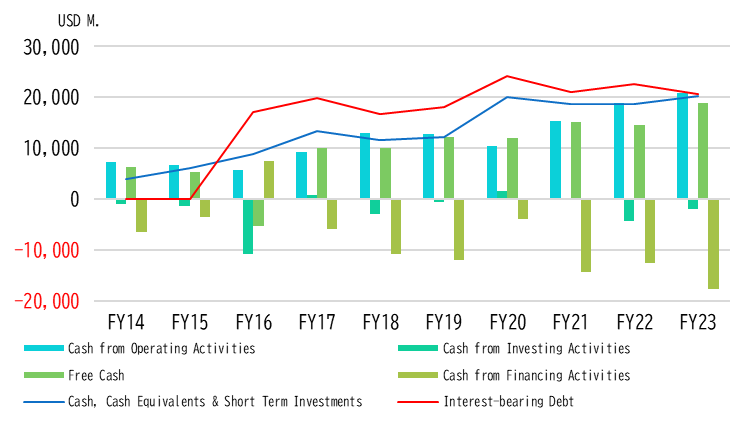

上のグラフは棒グラフが

- 売上高

- 営業総利益(Visaは売上原価がないので売上総利益はない)

- 営業利益

- 税引き後純利益

を示していて,折れ線グラフが利益率を示しています.

これを見ると売上高は過去10年間で順調に成長してますし,売上規模は約330億ドルと十分な規模です.

そして何より驚くのが利益率で,Visaは売上原価がないので売上総利益はありませんが,営業利益率は約70%,純利益率は税引後で50%を超えていて驚異的な高さです,

これだけ高い利益率の企業はそうそうないと思います,況や日本企業をや.

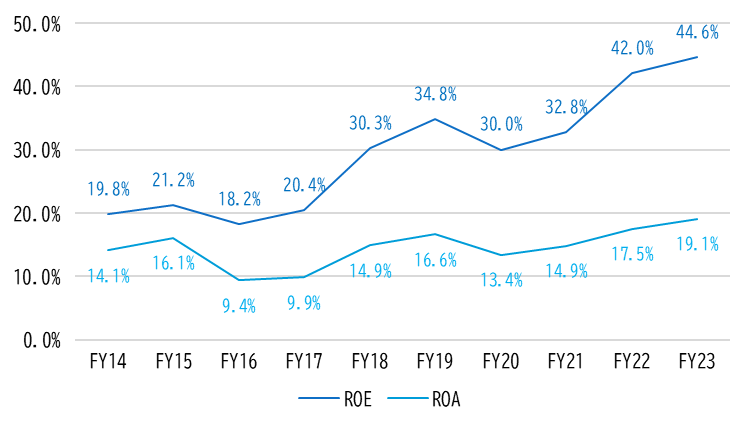

ROEを見ても順調に成長していますし,約45%とこちらも驚異的な高さです(業種は違うので参考程度ですが,トヨタのROEは10%前後).

ROEとROAのトレンドも近似していて,負債による資金調達(デット・ファイナンス)でROEを操作していないのも評価ポイントです(デット・ファイナンスをしていないのは,財務健全性でも確認済み)

利益率が驚異的高さでしたが,キャッシュフローの高さも驚異的で,上のグラフから分かるように,直近では200億ドル近くの営業キャッシュフローを稼ぐ一方,投資キャッシュフローは少なくて済んでいて,結果として同じく200億ドル以上のフリーキャッシュフローが確保できています.

理想を絵に描いたような収益性で,非の打ち所がないです.

株価評価

- 財務健全性に大きな問題なし

- 収益性は驚異的高さ

と聞いたら,「なら買いでしょ」と思いがちですが,必ずしもそうならないのが難しいとこです(同時に面白いとこでもありますが).

結論から言うと,今の株価では割高だと考えています.

2024年1月29日時点のVisaの終値は267.94ドルですが,これで計算すると

- PER 約32.3倍

- PBR 約16.2倍

となり,特にPBR 16倍と言うのは東証がPBR1倍割れの企業に改善勧告を出している状況とは対照的な高さです.

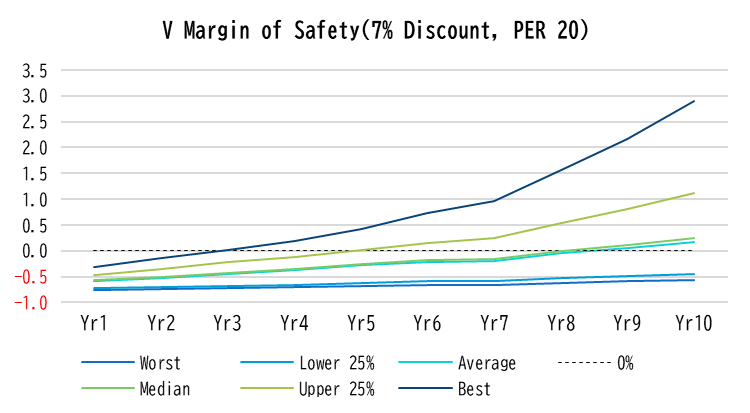

上のグラフは

- 割引率 7%

- 売却時PER 20倍

という仮定でいくつかのケースで安全域を試算したもので,10年後に売却する想定だと

- ベストシナリオでは十分な安全域を確保できるが(グラフのBest, Upper 25%)

- 平均的ケースではほぼトントン(グラフのAverage, Median)

- 少しシビアに見るとマイナス(グラフのWorst, Lower 25%)

です.

今の過熱気味の市場でPERが32倍なので,売却時のPERは20倍と設定しました.

少しコンサバかもしれませんが,実際に投資をした後でロスを被るよりは,投資チャンスを逃すほうがずっとマシです.

最後に配当について書いておくと,Visaの四半期配当(税引前)は0.52ドル,年間では2.08ドルで,配当利回りは税引前で0.8%です.

配当性向は25%でまだまだ配当の伸びしろは残っている(実際,ここ数年は毎年10%を超える増配を実施)ことを加味しても,高配当銘柄狙いの投資家のレーダーにはかからない水準だと思います.

以上,Visaの銘柄分析でした.

財務の数字としてはとても魅力的ですが,今は割高というのが私の考察です.

引き続きモニタリングしつつ,落ちたところを拾いに行きたいと思います,もちろん新NISAの成長投資枠で.

では,また.

ディスカッション

コメント一覧

まだ、コメントがありません