アセットアロケーションの理想形を目指す4ステップ

投資のパフォーマンスの80%はアセットアロケーションで決まるというのを聞いたことがあるでしょうか.

投資をしていると

- どの銘柄が今後値上がりするのか

- どのタイミングで買う(あるいは売る)のがいいのか

といったことについ意識が向かいがちです.

しかしアセットアロケーションを制するものは投資を制す,自分の資産をどう配分するかのほうが大事というのは,ある程度経験を積んだ投資家にとっては自然です.

この記事では理想のアセットアロケーションを作るための4つのステップ

- 理想のアセットアロケーションを定義する

- アセットアロケーションのメンバーを決める

- アセットごとの相関係数を確認する

- アセット割合を考えて理想のアセットアロケーションを作る

を紹介します.

理想のアセットアロケーションを定義する

まずは理想を定義するところから始めます.

ここがしっかりしていれば投資の軸が定まって一貫した投資ができるので,少し時間がかかってもじっくり考えたいところです.

価格変動は大きいが高いリターンが見込める(ハイリスク・ハイリターン)のが理想なのか,それともリターンは少しマイルドだけど,その分価格変動も抑えられる(ミドルリスク・ミドルリターン)のが理想なのか,自分にとってストレスフリーな状況はどんなものかをまず考えます.

なお,投資の世界でリスクとリターンはトレードオフなので価格変動は小さくて高いリターンが見込める(ローリスク・ハイリターン)というおいしい状況はありません.

私は複利の力を信じているので,逆境マーケットでも投資に参加し続けることが大事だと考えています.

そのため,たとえ期待リターンが高くても,下落相場で最悪の場合はマーケットから退場しなければいけないような価格変動の激しいアセットアロケーションは望んでいません.

そうではなく,市場の調子がいい時は並のパフォーマンスだけど,逆境マーケットでも生き残れるレジリエンスのあるアセットアロケーションが私の理想です.

理想のアセットアロケーションのメンバーを決める

理想の形が決まったら,どんなアセットを組み込むかを決めていきます.

理想のアセットアロケーションはいわば自分にとって投資のドリームチームです.

スポーツチームの監督が,どんなメンバーを組み合わせれば強いチームになるのかを考えるのと同じように,どんなアセットクラスを組み合わせて理想のアセットアロケーションを作るかを考えます.

国内株だけとか米国の成長を信じて米国株だけとかではなく,幅広いアセットを組み込めばアセットが互いにサポートしあって盤石なアセットアロケーションができあがります.

私は

- 国内株

- 米国株

- 先進国株

- 新興国株

- 世界株

- 米国債

- 金

- 不動産

の8つを軸にアセットアロケーションを考えています.

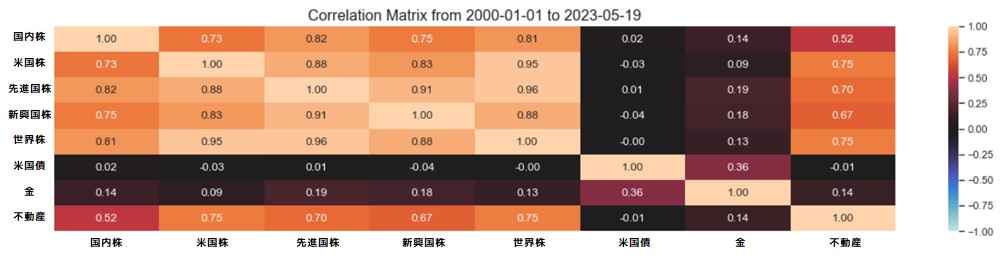

相関係数でアセットごとの関係を見る

サッカーで11人全員がフォワードではチームが成り立たたず,バランスが大事なように,アセットアロケーションでもバランスが大事です.

そこでアセットごとの相関係数を確認してお互いの関係を確認します.

相関係数の計算にはアセットごとの過去の値動きが必要で,今回は各アセットごとに以下のインデックスETFで代表して価格を取りました.

- 国内株:EWJ

- 米国株:VTI

- 先進国株:VXUS

- 新興国株:VWO

- 世界株:VT

- 米国債:BND

- 金:GLDM

- 不動産:IYR

期間は2000年1月1日から2023年5月19日まで,23年以上かつ,リーマンショックやコロナショックなど大きなイベントも含んでいるので,データ量としては十分です.

通常,これだけ長期の価格データを取ってきて相関係数を計算するのは相当手間がかかりますが,Pythonで一回コードを書いておけばその後は一瞬で相関係数を計算してくれるのでおすすめです.

相関係数は知っている人も多いと思うので説明は省きますが,この表から

- 米国債と金は他のアセットと無相関の動きをしている

- 株カテゴリーはかなり強い正相関があるが,国内株と米国株・新興国株は少し弱め

- 不動産は株カテゴリーとの正相関が少し弱め

ということに気付きます.

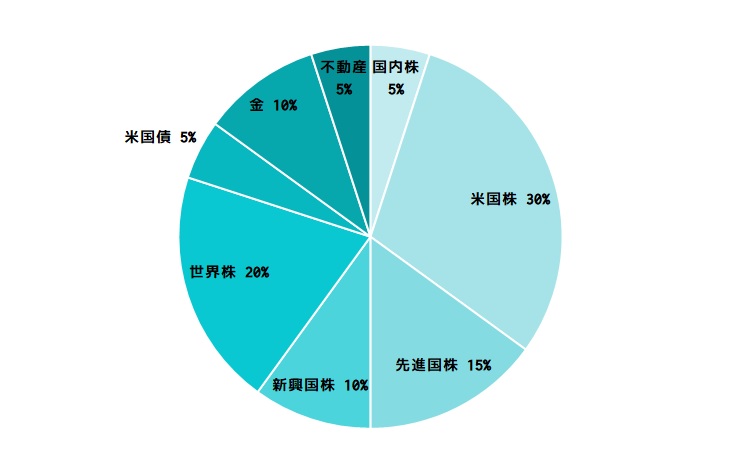

アセットごとの割合を考えて理想形にする

相関関係でアセットごとの関係が掴めましたら理想のアセットアロケーションを作る作業も最終工程,アセットごとの割合を決めていきます.

アセットの比率を色々変えて,期待リターンを最大化させるアセット比率,リスクを最小化させるアセット比率を計算し,これを最適化問題といいます.

ただし,最適化問題はかなり複雑で手計算では解けないので,エクセルのソルバー機能を使ったり,専用ソフトで計算することになります.

ここで最適化問題の計算を書くと長くなるので書きませんが,計算結果から,私の理想とするアセットアロケーションはこんな感じになりました.

まとめ アセットアロケーションの理想形を目指して

- 理想のアセットアロケーションを定義する

- アセットアロケーションのメンバーを決める

- アセットごとの相関係数を確認する

- アセット割合を考えて理想のアセットアロケーションを作る

で理想のアセットアロケーションを作る方法を紹介しました.

理想のアセットアロケーション設定できれば,それが投資という大海原の中でコンパスの役割を果たします.

色々な情報に惑わされて投資の方向性を見失いそうな時,アセットアロケーションが自分の目指す方向を指し示してくれて.長期投資で成功できる確率がグンとアップします.

この記事が,読者の方のアセットアロケーションを考えるきっかけになれば嬉しいです.

では,また.

ディスカッション

コメント一覧

まだ、コメントがありません