手中にドリームチームを!コングロマリット・ポートフォリオで盤石な投資基盤を築く

先日の記事で紹介した『バフェットのマネーマインド』を読んで,米国個別株ポートフォリオをコングロマリット化する計画を立てています.

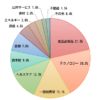

コングロマリットとは日本語では複合企業と訳され,他業種間にわたる企業のことですが,それを自分のポートフォリオで実現させようという試みです.

この記事では

- コングロマリットポートフォリオのメリット

- オルカンやS&P500と異なる点

について私の考えをまとめてみたので,米国株の個別株でポートフォリオを組もうと考えている人の参考になれば幸いです.

米国株コングロマリットポートフォリオのメリット

私がコングロマリットポートフォリオを構築しようと思い立ったのは,長期投資との相性がいいと考えるからです.

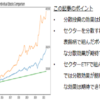

なぜコングロマリットと長期投資が好相性かというと,異なるセクター(業種)を保有するのでセクターごとにパフォーマンスを相互補完でき,それによって下げ相場の期間も耐え抜く期待が高いためです.

たとえば,不況期では消費や投資が落ち込むので,ITや消費財などのセクターはパフォーマンスが冴えない可能性が高くなる一方で,不況にかかわらず生活必需品や通信サービスなどは利用せざるを得ないので,こうしたセクターは堅調で,ポートフォリオ全体ではパフォーマンスが安定します.

投資スタンスによって攻めと守りのどちらに重きを置くかは変わってきますが,上げで稼ぐよりも下げをどう凌いでどれだけ長く市場にステイするかが長期投資のポイントだと私は思っているので,下げに強いというコングロマリットポートフォリオのメリットは魅力です.

また,コングロマリットポートフォリオでは成長機会が少なくなった銘柄(事業)からの配当や売却益をより成長の見込める事業に振り向けることで自分の理想形を作りやすいという点にも惹かれます.

オルカンやS&P500との違い

コングロマリットポートフォリオを組むなら,もっと分散の効いたオルカンやS&P500でいいのでは?という疑問もあると思います.

これに対して,私は次の2点から自分で作ったコングロマリットポートフォリオの方がいいと思っています.

- 各セクターから自分の基準に合った企業を選出したい

- 継続的に企業をモニタリングしてポートフォリオのパフォーマンスを維持したい

自分の基準に合った企業選出

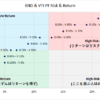

オルカンやS&P500のように広く浅くではなく,強いブランドを持ち,その結果高い収益力をキープしている企業,具体的にはそのセクターでトップ3に入るような企業をポートフォリオに組み込みたいと思っています.

インデックス投資は広く浅くの裏返しで,ブランド力の弱い企業にも投資するのでリターンは制限されがちですが,自分が選んだ企業のみをポートフォリオに組み込むことでより大きなリターンを狙えます.

もちろん,投資先のチョイスをミスってリターンが思うように上がらないというリスクはつきまといますが,それでも挑戦する価値はあると思います.

継続的なモニタリングでパフォーマンス維持

オルカンやS&P500は手間をかけずに超広範囲での分散投資ができるのがメリットですが,その一方で,そこまで魅力的でない企業,つまり,もし自分で投資をしていたら基準を満たしていないので投資をしないような企業も含まれている点に得も言われぬ気持ち悪さがあります.

かと言って,オルカンやS&Pの投資対象企業をモニタリングすることは,労力の観点から言って無理ゲーです.

しかし,数を絞ったポートフォリオならモニタリングを続けることは可能です.

投資に手間と労力をかけたくない人にとって,継続的なモニタリングが必要なポートフォリオはデメリットになりますが,私はアニュアルレポートを読んだり自分で財務分析をするのが嫌いではないので,その企業に投資をしていいのかどうか,自分で実際に手を動かしてモニタリングし続けることでポートフォリオのパフォーマンスを維持したい派です.

ただし,実際にモニタリングするとなると

- 10Qや10Kを読み込む

- 対象企業の大きなニュースがないかチェック

といったアクションが必要になってくるので,最大でも15社くらいが限界かなという感覚です.

長くなったので,この記事はここで終わり,次の記事では具体的なアクションプランについて書いてみます.

では,また.

ディスカッション

コメント一覧

まだ、コメントがありません