準富裕層からの卒業が射程圏内 ここまで来た要因を深堀り

先日の記事『ハイブリッド投資家になりつつあるのを実感する日々【2024年6月】』でお金の目処が立ちつつあると書きましたが,具体的に言うと,富裕層の背中が見えてきており,2025年末までに富裕層の仲間入りを果たすという目標に対してだいぶ早く達成できるかもしれない,というレベル感です.

一介のしがないサラリーマンに過ぎない私が,それでも順調に資産を増やし続けられたのは

- マネープランを立てて

- 家計管理を行い

- 運用状況をチェックして軌道修正

については,人並み以上に愚直にやってきたからかな~と思っていて,ちょっとそれぞれを掘り下げてみました.

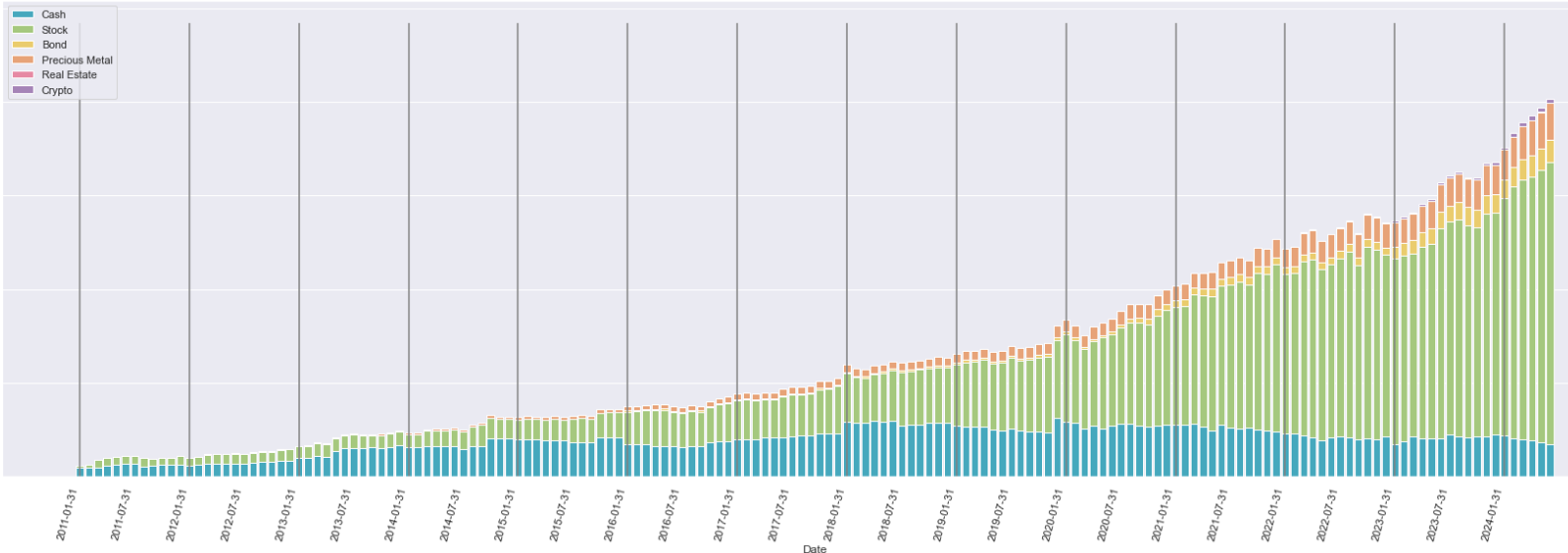

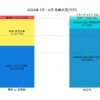

資産はどう変わって来たか

2013年からの資産額の変遷を示した上のグラフからもわかるように,これまで順調に資産を増やしてきました.

初期フェーズに比べると後半は資産成長スピードがアップ,特に2020年以降は成長が早まっていて,これはおそらく数年前にまいた種が複利効果として開花し始めたからかなと思っていますし,今後資産規模がさらに大きくなるにつれてこのスピードはさらに上がるのではと期待しています.

ちなみに,私は半導体は保有してないですし,バフェットが買って値上がりした商社株も,それまで保有していた三井物産株を,バフェットが買う前に売却して,その後株価がどんどん上がっていくのを見て地団駄踏んだという経験からもわかるように,運用で大きな利益を得た口ではありません.

それでもここまで来れたのは,市場環境が良かったのもありますが,冒頭書いた

- マネープラン

- 家計管理

- 軌道修正

はかなり精緻にやってきたからだと思います.

マネープランを立てる

年末にお金のプランを立てるのが私の恒例行事で,ストックとフローの両面で

- 来年の目標を立てる

- 3-5年の中期目標と10年の長期目標をアップデート

を繰り返してきました.

ストックは資産状況,つまりB/Sの考え方で,具体的には

- 資産額はいつまでにどれくらいを目指すのか

- アセットアロケーションをどんな形にするか

について短・中・長期それぞれで計画を立てています.

一方のフローはキャッシュフローのことで

- 目標貯蓄率

- 目標の不労所得

を同じく短・中・長期それぞれ計画を立てています.

マネープランの達成はもちろん大切ですが,私はお金に限らず,プランを立てる本当の意味はモチベーションの喚起・維持だと思っています.

実際にマネープランを立てて「X年に自分の資産はY円になっていて,不労所得もZ円入っている」というイメージを描くと,「これを続けた先にはまだ自分の知らない世界が待っている」というモチベーションアップに繋がって家計管理と資産運用を続ける原動力になりましたし,今ではすっかり習慣になりました.

いい習慣を身につけるためにも,目標は大切ですね.

因みに,今年の私の目標は『【2024年】家計と資産運用の目標が決定した』で書いていますので,ご参考くださると幸いです.

家計管理で貯蓄体質を築き,貯蓄を投資へと旅立たせる

結婚してから家計簿をつけ始め,もう15年近く家計簿をつけています.

家計簿と言うと面倒,続かない,等が連想ワードですが,私には完全にルーティンで,そのおかげで貯蓄体質が身につきました.

初期2, 3年のデータは消えてしまいましたが,2013年1月から今までの139ヶ月分の家計データが残っていて,それを見ると過去139ヶ月のうち赤字だったのは11回,率にして約8%なので1年間に赤字の月が1回あるか否かという頻度です.

これだけ見ると,「結構赤字の月もあるやないか」とツッコミが入りそうですうが,この11回のほとんどが旅行や耐久消費財などの臨時支出によるもので,日常的な支払いだけで見るピュアな赤字月は139ヶ月のうち1回だけ,収入の範囲内で暮らすとはよく言われますが,日常的な支払いでは138/139の頻度で黒字キープなら,収入の範囲で暮らす体質になっていると,まぁ言っていいでしょう.

家計管理で貯蓄体質になり,一年間の生活費程度の現金,いわゆる生活防衛資金を確保してから,余剰分は積極的に投資に回し始めました.

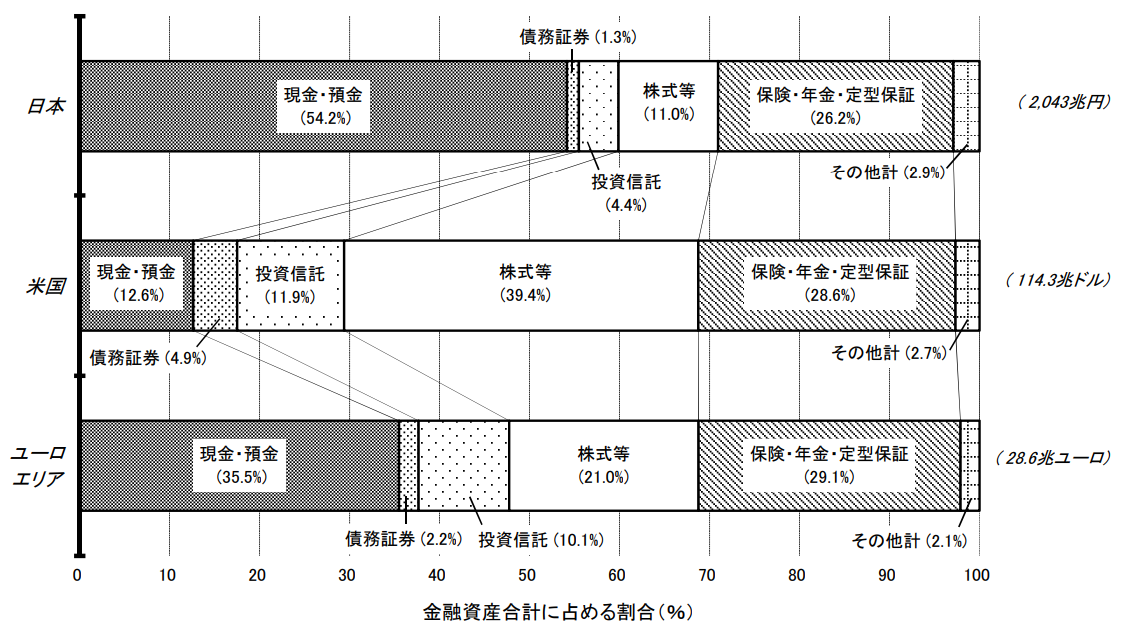

比較(2023年8月)』

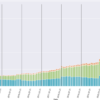

2023年8月に日銀銀行調査統計局が発表した『資金循環の日米欧比較』によると,日本の家計は現預金が50%を超える一方で株式と投資信託は合わせても約15%しかありませんが,米国の家計は株式と投資信託の合計が約50%,米国に比べて保守的な欧州でも30%を超えていて,日本の家計の現預金偏重ぶりがよくわかります.

もちろん,リスク許容度は人それぞれなので,アセットアロケーションに正解はないのですが,少なくとも日本家計の資産構成で資産を成長させるのは難しく,特に今のようなインフレ下ではなおさらです.

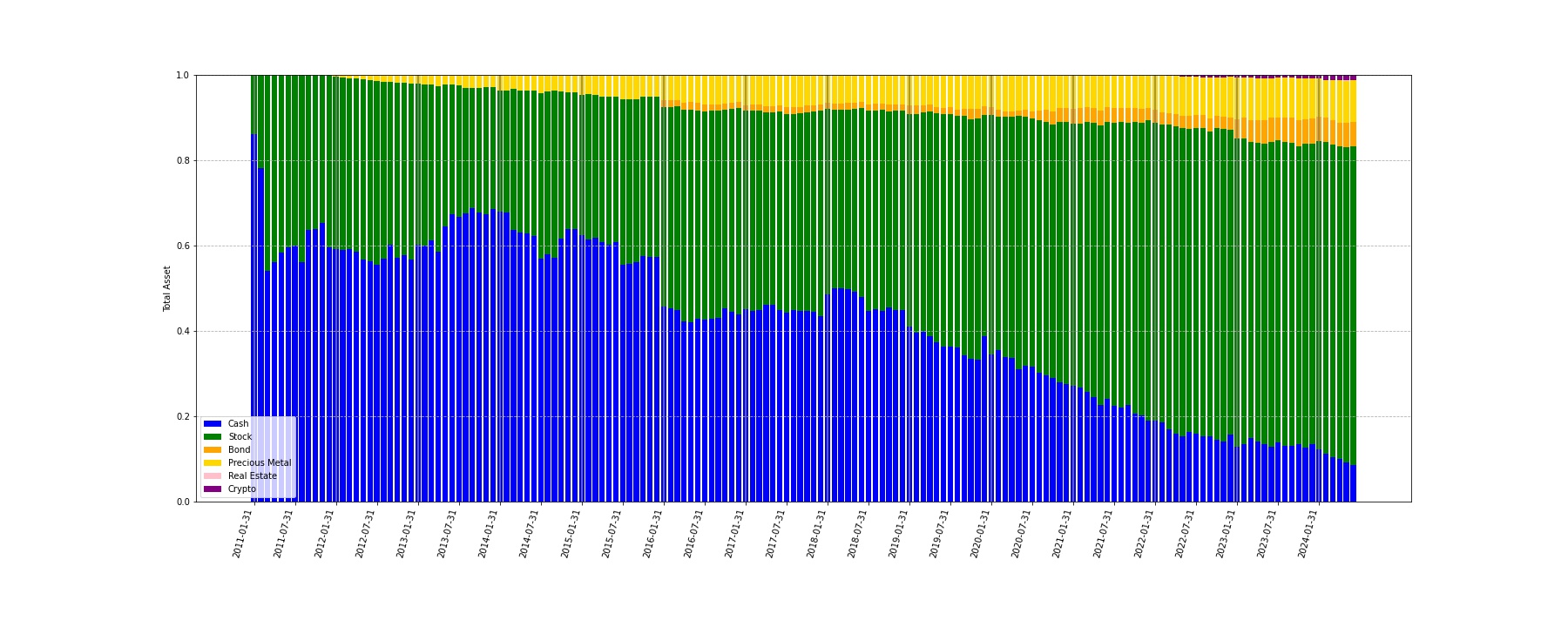

下のグラフは私のアセットアロケーションの推移で,投資を始めたばかりの頃は平均的な家計と同じく現金比率(青)は50%を超えていましたが,10年近くかけて徐々に現金比率を減らして,今では10%程度に落ち着いています.

アセットアロケーションに正解はありませんが,

- 30代で,まだ時間が残っている.かつ歴史上,長期保有では株式の値上がり期待が大きい

- 預金で寝かしていては資産は育たない,むしろインフレで減価する

という点を考えて,貯蓄を投資に旅立たせて来ましたし,これからもどんどん投資の世界に放っていきます.

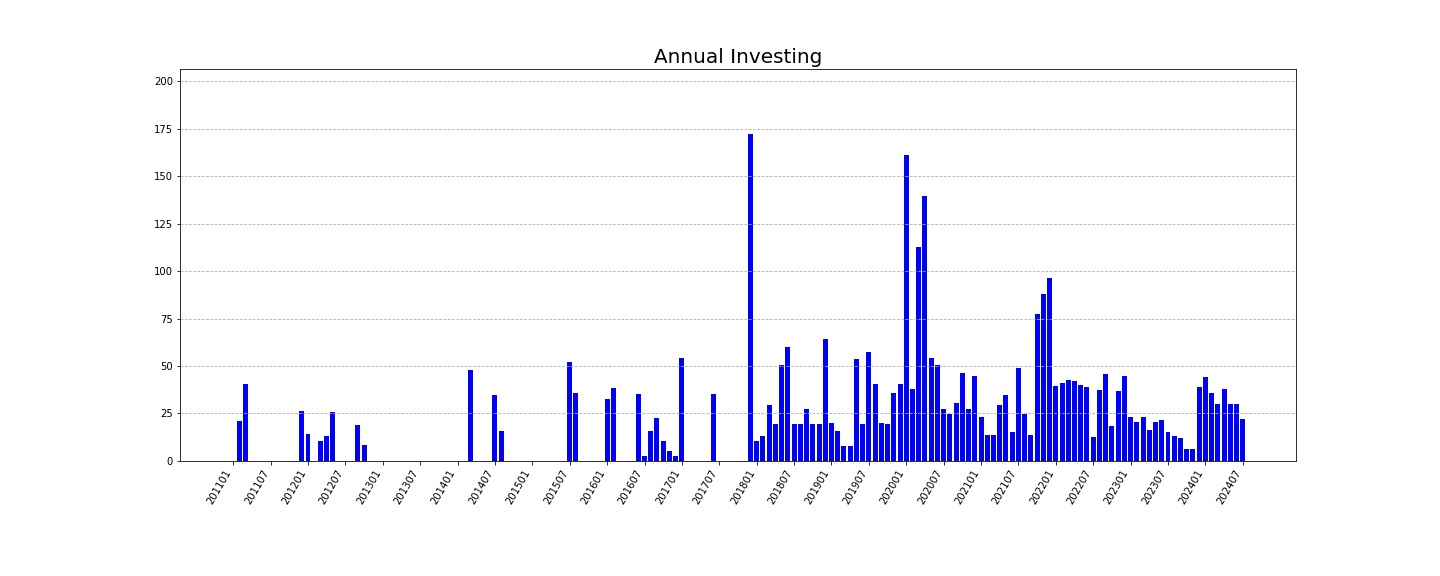

毎月の投資額チェックで軌道修正

年初に立てた計画

- 今年はどれくらいの額を投資するのか

- アセットクラスは?株,債券,不動産,貴金属 etc.

- 分散投資:カントリー,通貨,セクター etc.

に対して1ヶ月ごとに答え合わせしていき,「ちょっと計画通りに行ってないな」という時は軌道修正をして,毎年ほぼ当初の計画通り着地してきました.

ただし,市場状況が大きく変わっている時,特に今みたいに値上がりしている時はあまり追随したくないので,計画ありきではなく,投資額の規模はフレキシブルに捉えています.

上のグラフは私の毎月の投資額で,新NISAが始まった今年はコンスタントに投資をしていますが,それ以外では結構分散が大きいのがわかると思います.

バフェットの名言「他の投資家が慎重さを欠いて事を進めている時ほど,我々はことを慎重に進めなければならない」がありますが,私は逆張り思考でやってきましたし,これからもバリバリの逆張りで行きます.

では,また.

ディスカッション

コメント一覧

まだ、コメントがありません