世界中のランナーの相棒!NIKEのFY2023財務分析

ランナーなら一足はNIKEのシューズをレパートリーに揃えているんじゃないでしょうか?

私ももちろん持ってますし,株主のひいき目を抜きにしても,NIKEのシューズはやっぱいいです.

日本人の足にはアシックスが合っていると聞いたことがありますが,NIKEのシューズのクッション性は一度走ったら病みつきです.

数年前の箱根駅伝では,ランナーのほとんどがNIKEのシューズを履いていたなんてこともありましたしね.

この記事では,そんなNIKEの財務分析をしてみました.

シューズだけじゃなくて株も欲しいよ,という人の参考になれば幸いです.

NIKEの財務分析

- 財務健全性:評価A

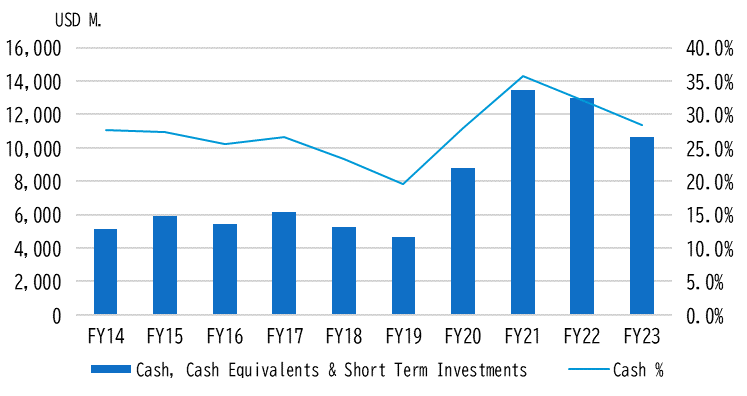

- 現金保有額はここ数年漸減しているが現金割合は30%弱で流動性は充分

- COVID-19の正常化により,積み上がった現金を放出していると考えられるが,COVID-19前の現金割合でも流動性に懸念はない

- 債権,商品比率が一般よりは高いが,過去も同じ水準なので商習慣と思われる.大きく増えているわけではないので,こちらも懸念は少ない

- 負債比率は約170%と一見高いが,負債額は年間利益の2倍に収まっていて,利益規模を考えるこちらも大丈夫そう

- 収益性:評価B

- 売上高は過去10年間,順調に伸びている

- 営業利益率10%強,純利益が約10%という数字は,もう一声欲しい

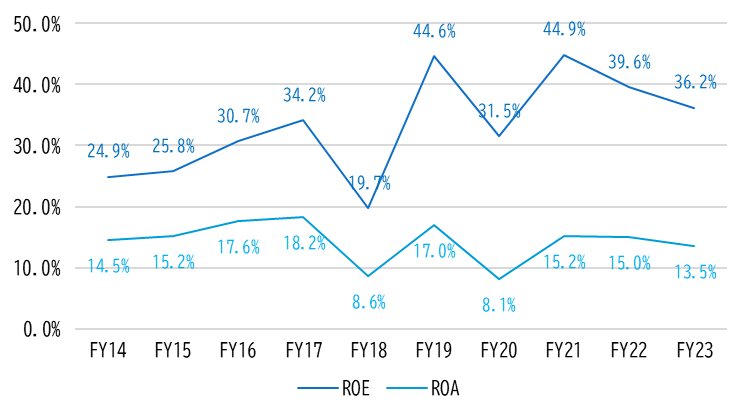

- B/Sがスリムなので,ROEは36%とこちらは充分な水準

- 株価:評価B

- PER 29.7倍,BPS 8.9倍で特にBPSは割高感が目立つ

- 配当性向は40%,過去数年は増配が繰り返されてきたが,今後も増配は期待できそう

財務健全性

いつも通り,財務健全性から見ていきます.

大抵は,売上が成長しているか,利益が伸びているかというPLに目が行きがちですが,私は個人でも企業でも財務健全性が最優先です.

NIKEの現金比率は30%近くあり,流動性には問題ないレベルです.

FY21をピークに漸減してますが,おそらくこれはCOVID-19に対応するために手元資金を厚くしていた例外措置であって,今はそれを放出してCOVID-19前の状態に戻している状況だと思います.

COVID-19前でも現金比率は20 – 30%で,懸念はなさそうです.

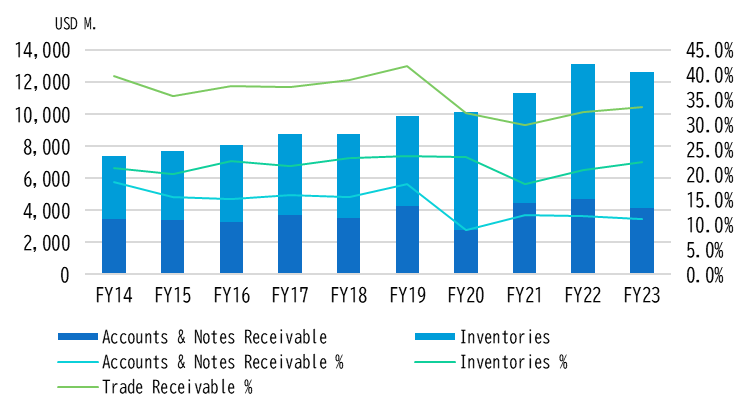

債権(売掛金,受取手形)が10%強,商品の在庫が20%ちょっと計上されていて,一般的な企業よりは高いなと思います.

これがここ数年で上昇していたら,「資金回収がうまく行っていなかったり,商品が売れなくなってきているのかも」と心配になりますが,過去10年を見ても同じ水準で,ここ数年で大きく増えたわけではないのでこちらも大きな問題ではなさそうです.

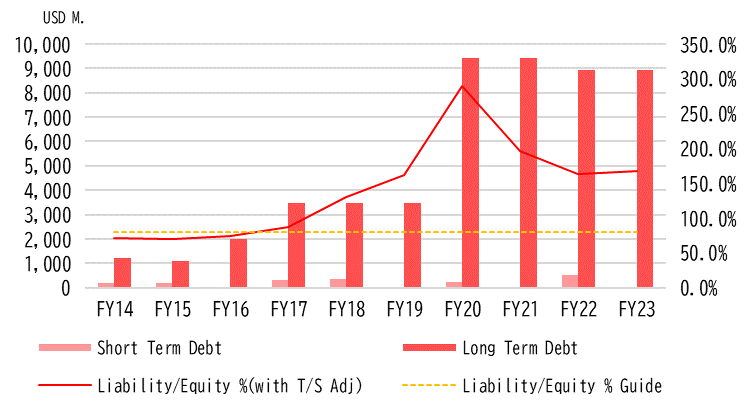

負債を見ると,ほとんどを長期借入金で賄っています.

負債比率が約170%で,これだけ見ると財務状況が良くないんじゃないかと思いがちですが,利益水準と比べると,負債額は純利益水準の2倍以下に収まっていて,充分マネージ可能な範囲に収まっています.

ちょうど,Visaと同じような感じですね.

収益性

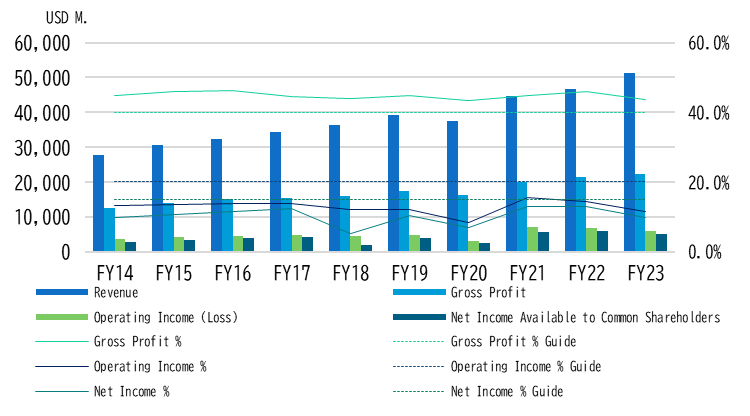

売上は過去10年間,順調に成長していて,数年前に新疆ウイグル自治区での強制労働問題に端を発した問題で中国国内でNIKEの不買運動が起こりましたが,それをものともしない強さです.

NIKEは中国マーケットでの人気が高く,不買運動で当時の株価は不安定でしたが,蓋を開けてみたらNIKEブランドは中国以外でもやはり強かったですね.

利益率の方を見てみると,粗利率が約45%で安定していて,これは望ましい利益水準ですが,営業利益率が10%強,純利益率が約10%と,こちらは両方とももう一声ほしいところです.

しかし,ROEは36%と,こちらは充分な水準です.

というのも,NIKEは売上の規模に対してB/Sがかなりコンパクトなため,必然的に株主資本の額も小さくなり,ROEは高く出るようです.

いずれにせよ,ROEが高いということは資本を効率的に使って稼げていることなので,株主からしたら「ありがとう」の一言です.

株価評価

NIKEの2024年2月1日終値は101.76ドルで,ここから計算すると

- PER 29.7倍

- BPS 8.9倍

です(ちなみに,私はPERを計算する時,予想利益ではなく直近の実績利益を使います).

PER29.7倍は,「少し割高,だけどその企業の成長が強く期待できるなら投資もありかも」というレベルですが,BPS8.9倍は私にとっては高く,ちょっと今の株価で買うには腰が引けます.

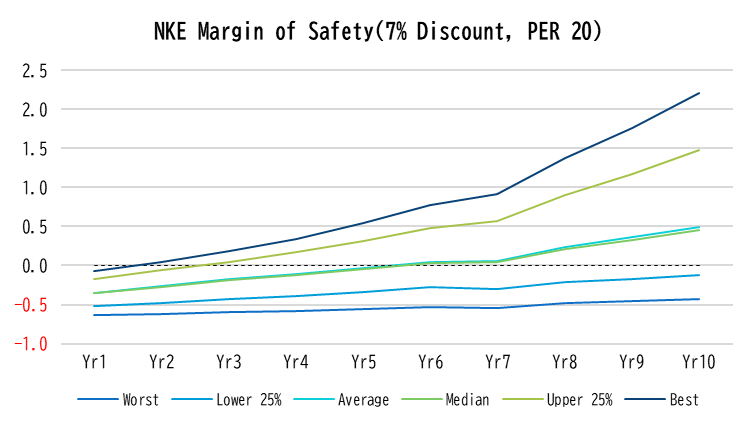

割引率7%,売却時のPER20倍で割引率を計算すると,過去の平均利益を今後も出していければ10年後に売却しても安全域は確保できそうですが,買うにしてももう少し下がるのを待ってからという感じです.

最後に配当についてですが,配当性向は約40%とこちらはまだ余裕があります.

実際,ここ数年NIKEは毎年10%以上の増配を続けており,私は2017年からNIKEを保有してますが,この7年間で配当は2倍に成長しました.

配当性向にまだまだ余裕があるので,今後も伸びを期待しています.

以上,NIKEの銘柄分析でした.

NIKEの話をしてたら,今日はまだランニングに行ってなかったので走りたくなってきたので,ひとっ走りしてこようと思います.

では,また.

ディスカッション

コメント一覧

まだ、コメントがありません