ポートフォリオに債券を入れて分散投資

私の米国株ポートフォリオ (PF)は個別株とVTI中心ですが,最近の株高で全然買えていません.

そこで最近は債券ETFを定期購入しています.

なぜ債券ETFを買っているか

分散投資が大事,ということで個別株の銘柄やセクターの分散はやってきました.

しかし,もっと上のアセット・アロケーションでの話になると,株式90%,債券10%と株式過多になっていて,ここを分散投資せなあかんやろ,とずっと思ってました.

以前からこの状況を改善しなきゃと思っていたところ,コロナショックが襲い,一方向のポジションに突っ込む恐ろしさを痛感して,債券にも分散投資を始めました.

また,コロナ対策による金融緩和で低金利が導入されており,かつ大規模な財政出動がされてしばらくは金利を上げることは難しいと思うので,債券ETFが大きく値下がりすることは考えにくいと思います.

どの債券ETFを買っているか

最初はTLTを買っていましたが,今はBNDが中心です.

その理由は

- BNDの方が手数料が安い

- BNDの方が価格変動がマイルド

です.

手数料を比較するとTLT 0.15%に対してBND 0.04%で,僅か0.1%の差ですが,長期間になると塵も積もれば山となる,手数料は低いに越したことはありません.

それにしてもヴァンガードの手数料の低さは,ジョン・ボーグルに感謝しかありません.

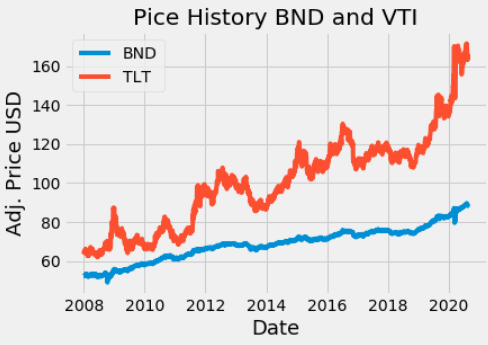

また,下のグラフは2008年からのBNDとTLTの価格で,見てのとおりTLTはBNDに比べて価格変動が大きくなっています.

債券ETFを組み込むのはPFリスクを抑えるためなので,BNDの方がよかろうという結論になりました.

分配利回りは結構変動するのであくまで参考ですが,2020年8月時点ではTLTが約1.7%に対してBNDが2.4%とこちらもBNDに軍配が上がります.

債券の分散投資効果

繰り返しますが,債券ETFをPFに組み込む目的は分散投資によるリスク低減です.

では,債券ETFを組み込むとPFのリスクとリターンはどうなるか?

ということで,シュミレーションしてみます.

米国株投資家に人気のVTIを使い,2008年始めからを期間として

- VTI 90% – BND 10%

- …

- BND 100%

と11ケースでPFのリスクとリターンがどうなるかを見てみました.

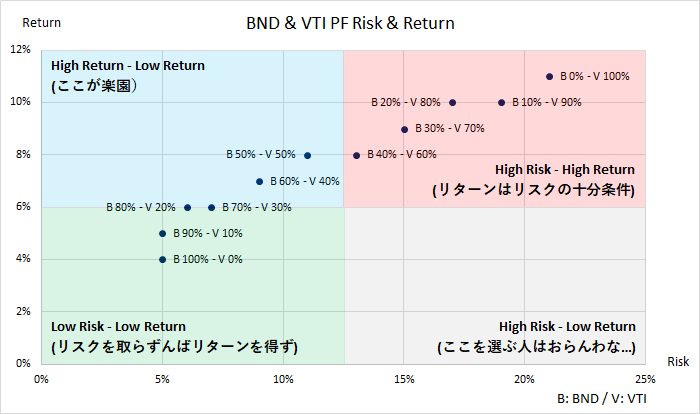

結果が下のグラフです.

これを見ると

- BNDの比率を増やすにつれてリターンとリスクともに低減傾向

- BNDを増やすことでリターンを維持しつつリスクを減らすことができる割合もある

ことがわかります.

VTI 100%で運用した場合,期待リターンは10%以上ですが,リスクも20%を超えています.

しかし,VTIの割合を70%まで落とした場合,期待リターンは9%になりますが,リスクも15%まで軽減します.

どちらがいいかはリスク選好度によるので正解はないですが,私は

- 期待リターンは将来のリターンに何の影響もない

- 長く市場に参加し続けることが大事

だと思うので,リスク低減を取ります.

また,例えばBND 50%でも40%でもリターンは同じ8%ですが,リスクはBND 50%の方が低くなっていて,

リターンを維持しながらリスクを減らすことができるという分散投資のメリットがまさに表れています.

余談ですが,ローリスク・ローリターン,ハイリスク・ハイリターンと言いますが,ローリスク→ローリターンは成り立ちますが,ハイリスク→ハイリターンは成り立ちません.

ハイリスク・ハイリターンは,ハイリターンを得るにはハイリスクを取る必要がある,という意味で,ハイリスクを取ればハイリターンが得られるという意味ではないです.

目指す債券比率はどれくらいか

私の年齢 (30代半ば)と期待リターンを考えると,株式を多めに組み込んだPFにします.

具体的な数字は決めてませんが,株式70%,債券30%くらいがいいかと思っています.

ただ,年齢を重ねるごとに取れるリスクも減っていくので,これは5年に一度くらいは見直して行こうと思います.

金も高い,株も高い,なかなか投資先が見つからない状況でも一日10,000円のドル預金は継続しているので,積み上がるドルをどうしようと思っていましたが,しばらくは債券ETFを定期購入していくつもりです.

面白かったらフォローしてもらえると励みになります.

ディスカッション

コメント一覧

まだ、コメントがありません