オルカンETF VXUSの使い方 VTとの違いについて

先日,今年は米国以外への分散投資を進めるべくVXUSを買おうと思っているというツイートをしました.

実際に今年からVXUSとVWOを買い始めたので,この記事ではVXUSについて,どうやってポートフォリオに組み込むのがいいかを同じオルカン(オールカントリー:全世界)ETFのVTと比べながらレポートします.

- VXUSはバンガードのオルカンETFで,VTとの違いはVTは米国を含むがVXUSは含まない

- US以外の国は相対的な投資割合と投資順位は一緒

- 新興国投資が多い分,VXUSの方が配当利回りは高め.経費率はともに0.1%以下で差がない

- VTI+VXUSで米国とそれ以外の国の投資割合を自分でアレンジするのがおすすめ

VXUSとは VTと比べて

VXUSはバンガードのETF,Vanguard Total International Stock Index Fundの略称です.

Total Internationalという名前から分かるようにVXUSはオルカンETFです.

オルカンと言えばVTが有名で,VXUSはVTに比べると影が薄いかもしれません.

VTとVXUSは同じオルカンETFですが,何が違うかといえば,VTは米国を含むがVXUSは米国を含まないということです(VXUSのXはeXclude USと私なりに解釈しています).

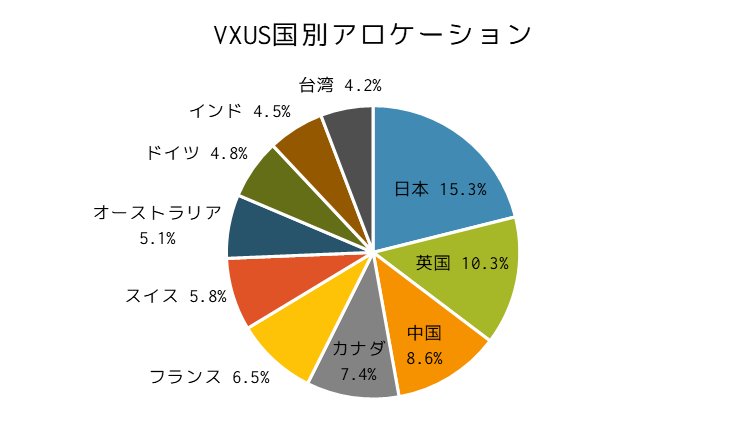

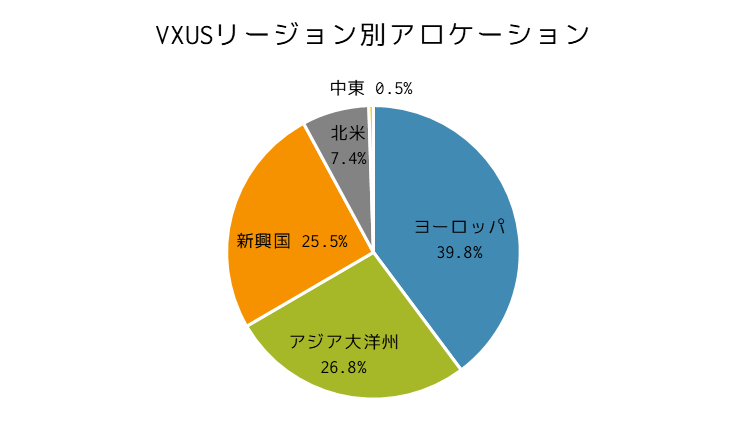

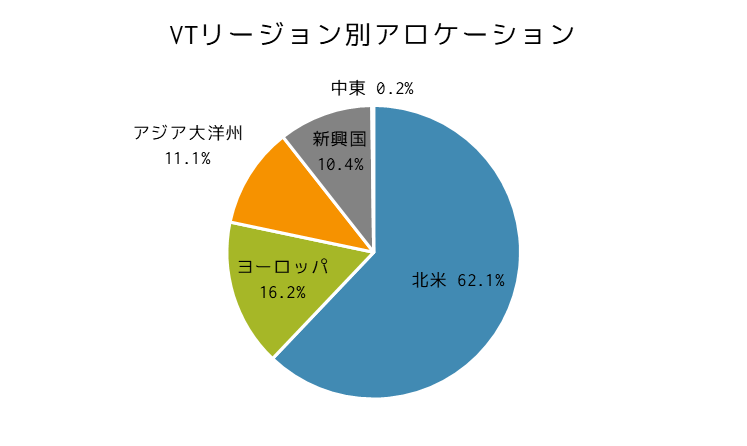

上の円グラフはVXUSとVTの国別アロケーションで,米国を除けば投資先の国と順位は変わりませんが,VTでは米国が60%をしめているので,他の国の投資割合がVXUSの半分以下に圧縮されています.

リージョン別で見ても,米国が含まれていないVXUSは北米のポーションが約7%に抑えられていて,ヨーロッパへの割合が少し高いものの,ヨーロッパ,アジア,新興国にバランスよく投資しているイメージです.

| VXUS | VT | |

|---|---|---|

| 利回り | 3.1% | 2.0% |

| 経費率 | 0.07% | 0.07% |

| 純資産総額 | 3480億ドル | 335億ドル |

主要指標を比べると,利回りはVXUSの方が高いです.

これはVXUSの方が新興国への投資割合が多く,新興国は配当利回りが高い傾向にあるためだと思います.

また,VXUSの純資産総額はVTの10倍以上で,オルカンETFといえばVTの知名度が高いので,この純資産総額の差は意外でした.

経費率はともに低く抑えられていて,ここでは差はつきません.

この経費率の差はバンガードのETFならではですね,ジョン・ボーグル万歳!

VXUSとVTをどう使い分けるか

あくまで私見ですが,

- これまで米国株投資メインだった人が米国以外への分散投資をする時に使う

- VTIと組み合わせることで,米国株とそれ以外の国への投資をアレンジできる

- 米国の重複がないので,VTI+VTよりもVTI+VXUSの方が効率的

- VTはこれ一本でオルカン投資をカバーできるオールマイティーな商品

- これからオルカン投資を始める人にはおすすめ.

- VTI, VXUSと投資先が被るので,これらとの組み合わせよりもVT一本の方が効率的

です.

これまでVTI+VTの組み合わせで投資をしてきたのですが,米国が二重投資になっているので,VTI+VXUSで米国とそれ以外の国の投資割合を調整するほうが投資効率がいいと反省しました.

私は既にVTIがポートフォリオの中で最大をしめているので,今後はVTを買わず,VXUSでオルカンの割合を調整していくことになると思います.

一方,これからオルカン投資を始める人にはVTはおすすめです.

実はVTの国別投資割合は,世界の株式市場の時価総額比率とほぼ同じで,いわばグローバルマーケットの縮図になっています.

つまり,VT一本を買っていれば,その時の世界の時価総額に応じて投資ができるというわけで,ポートフォリオもシンプルで管理がしやすいというメリットがあります.

まとめ

VXUSとVTの違いは米国を含むかどうか,というのが一番の違いでした.

使い方としては

- VTI+VXUSで米国とそれ以外の国の投資割合を自分でアレンジする

- VTでミニグローバルマーケットを保有する

になると思います.

どちらも素晴らしい商品なので,オルカン投資をする時にはぜひ検討リストに入れてみてはどうでしょうか.

では,また.

https://twitter.com/investor_econ/status/1613113148600635392

https://twitter.com/investor_econ/status/1613113148600635392

ディスカッション

コメント一覧

まだ、コメントがありません