【米国株ETF】勝ち組と負け組セクターの残酷なまでの差

※この記事は2021年6月5日にリライトしました.

分散投資の大切さは有名ですが,銘柄分散だけでなく,業界も分散する必要があります.

例えば,ハイテク企業がいくら魅力的だといってもGAFAだけで固められたポートフォリオは分散投資の観点からは危なっかしいです.

米国株では,日本で言う業界にセクターという言葉が使われていて,合計11のセクターに分類されていて,

私はこの中で下の6セクターを保有しています.

- Consumer Discretionary (一般消費財): ナイキ(NKE)

- Consumer Staples (生活必需品):ゼネラル・ミルズ(GIS),コカ・コーラ(KO),P&G(PG),ユニリーバ(UL)

- Health Care (ヘルスケア):ジョンソン・エンド・ジョンソン(JNJ)

- Industries (資本財):3M(MMM)

- IT (情報技術):ディズニー(DIS),マイクロソフト(MSFT),VGT

- Telecom Services (通信サービス):ベライゾン(VZ)

以前は個別株でセクター分散をしようと思っていましたが,バンガードがセクター別ETFを低コストで用意してくれているので,セクターETFで分散するほうがいいのではないかと,最近セクターETFに興味を持ち始めたので,バンガードの米国セクターETFの分析結果を記事にしました.

セクターETFの興味のある人の判断材料になればと思います.

分析範囲

バンガードの米国セクターETFは下の8つです.

- VCR: Consumer Discretionary (一般消費財)

- VDC: Consumer Staples (生活必需品)

- VDE: Energy (エネルギー)

- VFH: Finance (金融)

- VIS: Industries (資本財)

- VAW: Materials (素材)

- VGT: IT (情報技術)

- VHT: Health Care(ヘルスケア)

不動産,通信サービス,公共事業のセクターETFはありませんが大方のセクターはカバーできています.

不動産セクターがないのは,REITを買えってことですかね.

これら8つのETFはいずれも2004年1月末か2004年9月末に登場しています.

分析の期間は揃える必要があるので,2004年10月1日から2021年5月31日までを分析期間にとりました.

期間としては17年,リーマン・ショックも含んでいるので期間としては問題ないと思います.

分析結果

以前なら

- それぞれのティッカーシンボルを投資サイトに打ち込む

- csvファイルでダウンロード

- 各csvを1つのエクセルにまとめて計算,グラフ作成

とやってましたが,Pythonなら一発です.

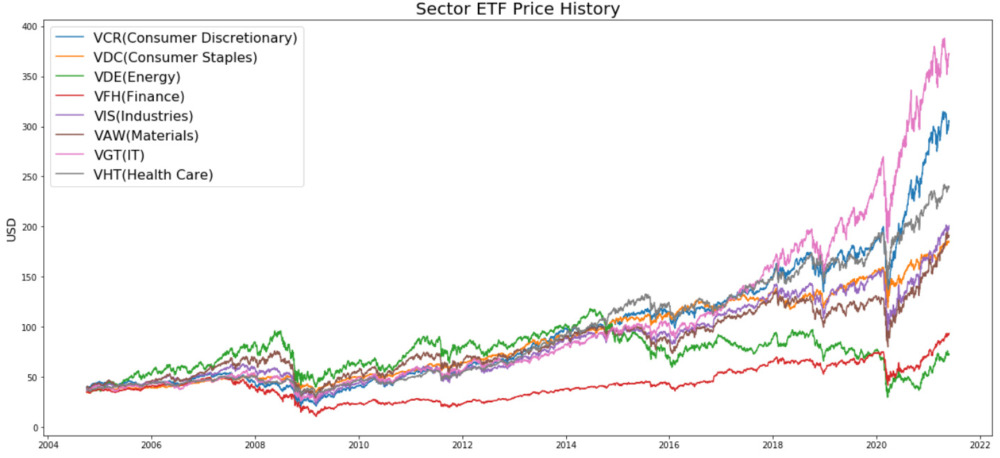

上のグラフは2004年10月から2021年5月までの各ETFの価格変化ですが,セクター間の価格レンジがかなり拡大していることにまず気づきます.

2004年,一番安いものと高いものとの差は約5ドルでしたが,それが2021年には一番低いエネルギーが72.76ドルに対して一番高いITが372.28ドルと,価格差は300ドルにまで広がっていて,勝ち組と負け組がはっきりと分かれています.

ITは2004年には36ドルでこの17年間で10倍以上に成長していますが,一方のエネルギーは35.93 –> 72.76と2倍の成長にとどまっています.

グラフを細かく見ると,2014年から2016年にかけてがトレンドの変化点だったのではないかと思います.

2014年まではエネルギーのパフォーマンスはITもアウトパフォームしてベストでした.

それが2015年頃からジリジリと下げて,ここ数年は金融と共に鳴かず飛ばず状態で,他のセクターからは大きく離されています.

一方,今をときめくITは2016年頃から一気に成長のスピードを速めています.

2008年のリーマン・ショック以降,2016年以前も徐々に成長していましたが,2016年頃から大きく伸びて他のセクターを引き離しています.

ただ,2018年の末にあった調整や,去年のコロナショックの時の下げ幅はITは他のセクターより大きく,ITはボラティリティが大きいというイメージは確かにその通りだとわかります.

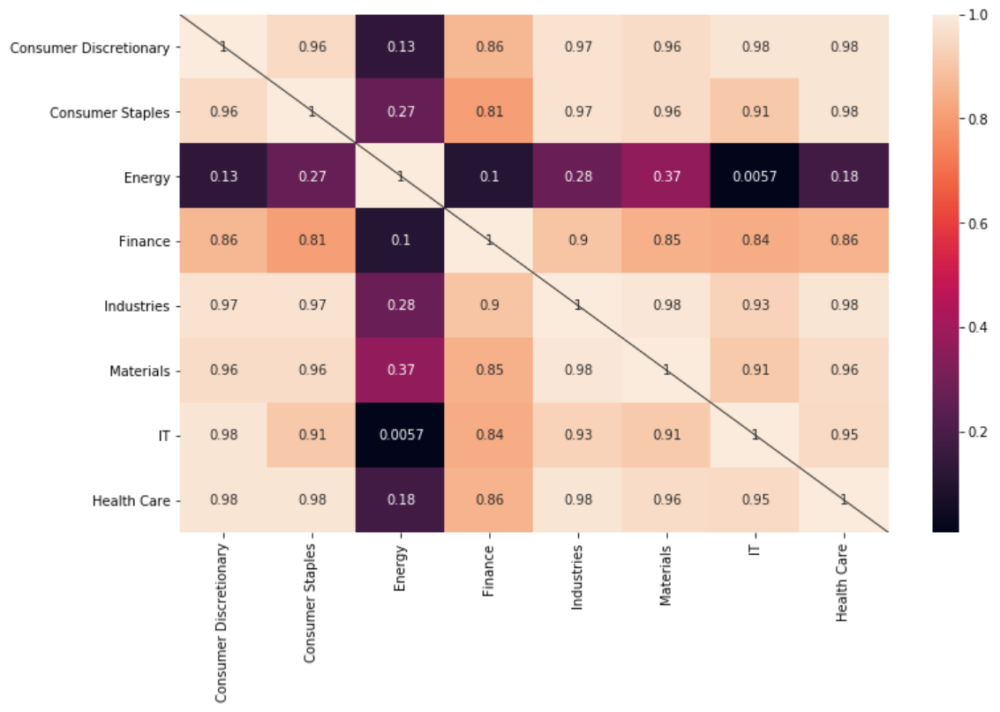

続いて,同じ期間で計算したセクター間の相関係数行列で,エネルギーセクターを除き,それぞれのセクターには正相関の関係があります.

この相関係数行列から何が言えるかと言うと,この期間,エネルギーセクター以外のセクターなら株価が上昇してたということを示していて(金融を上昇したと言えるかはちょっと微妙ですが),一方,エネルギーは他のセクターと無相関か弱い正相関で一人負けの状態です.

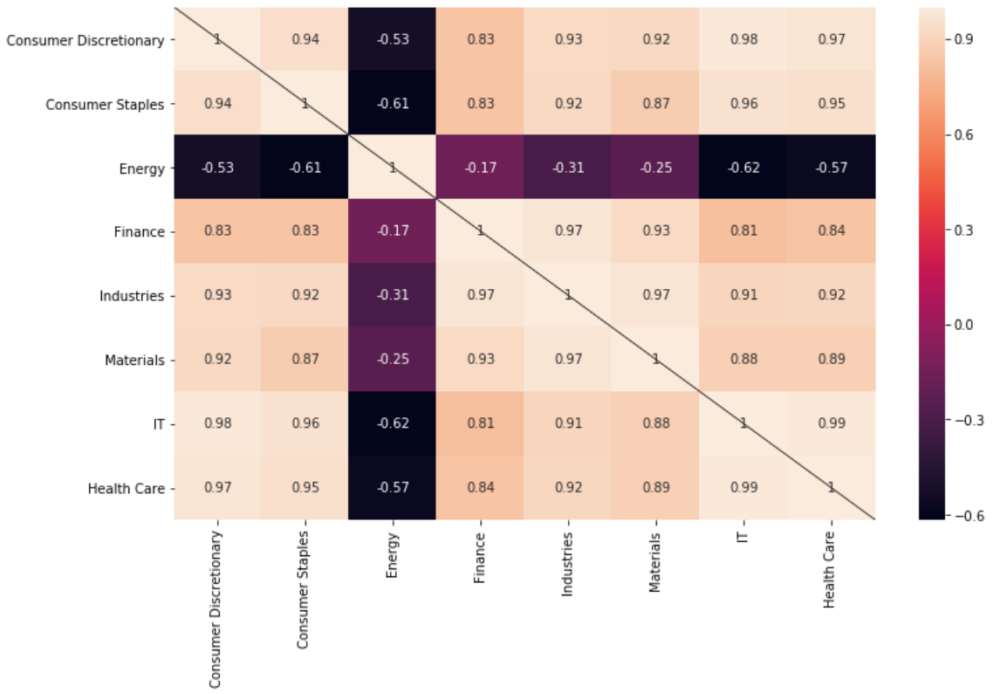

ここで私は2004年からの期間で計算しましたが,例えば2014年から計算した相関係数行列は以下のようになります.

期間を2014年からにするとエネルギーセクターは相関係数がマイナスで負相関が確認できます.

近年のESGへの関心の高まりから,地球規模でエネルギーセクターの企業には厳しい目が向けられていて,株価は一人負けの状態です.

注意したいのは,これを見て「エネルギーセクターは他のセクターと逆の動きをするから,エネルギーを買っておけばリスクヘッジになる」という間違った分析をしないことです.

今後,下落相場が来て他のセクターが下落するようなことがあれば,エネルギーセクターも共連れで下落していくものと思います.

余談ですが,参照期間で見え方は全く変わってくるので,どのような意図があってデータ期間をそのようにしてるか,というのは常に疑うようにしたいですね.

勝ち組セクター

- IT:2004年 36.8ドル –> 372ドル

- Consumer Discretionary (一般消費財):2004年 39.8ドル –> 299ドル

- Health Care (ヘルスケア):2004年 37.64ドル –> 240ドル

は大きく伸ばしています.

上でも述べたとおり,ITはこの17年で10倍以上になりました,まさにテンバガーです.

昔からTech企業への投資は人気でしたが,特に2018年頃からBig5だFANGだGAFAMだとTech企業への人気に火がついたような気がします.

2000年のITバブルとは違い今のTech企業はビジネスモデルもしっかりしてますし,財務も健全なので2000年と同じように崩壊することはないと思いますが,それにしても最近の株高には追随できないので,私もITセクターを持っていますが,今は様子見です.

一般消費財も株価が約7.5倍になっていて,パフォーマンスは十分です.

一般消費材セクターは企業数が多いので,フォードなどあまり冴えない銘柄も含まれていますが,アマゾンやナイキなどキラ星のごとく輝く銘柄も多く,これらがセクターのパフォーマンスを牽引しています.

ヘルスケアも約6.4倍で申し分ないです.

ヘルスケアは『株式投資の未来』でシーゲル教授も長期的に成長が見込めるセクターだと指摘しているとおりの結果です.

訴訟リスクや莫大な開発費用などのリスクはありますが,私はこのセクターではジョンソン・エンド・ジョンソンしか持っていないので,もっと組み込んでいきたいセクターです.

負け組セクター

- Energy (エネルギー):2004年 35.9ドル –> 72.76ドル

- Finance (金融):2004年 34.9ドル –> 93.5ドル

エネルギーは株価の成長が2倍にとどまっていて,リーマンショック以降,エネルギーセクターに投資をした場合,ほとんどリターンが得られなかったと言えます.

エネルギーセクターは高配当企業が多く,配当妙味はありますが,一方でキャピタルゲインの威力は配当とは比べ物にならないほど大きいので,配当利回りが魅力的だからという理由でエネルギーセクターを選ぼうという気にはなれません.

それに,ロイヤル・ダッチ・シェルやHSBCのように高配当で人気だった企業が減配,無配に陥ったように,5%以上の配当利回り銘柄は減配・無配リスクを意識せざるを得ないので,私は配当利回りは高ければいいわけではなく,3%くらいが適温だと思っています.

金融もリーマン・ショックが起きる前からほとんど株価が変わっておらず,2004年からの株価も約2.6倍と他のセクターに比べてかなり見劣りします.

低金利が世界的に常態化していて従来のビジネスモデルが成り立たないこと,Fin Techの台頭で競争環境が激化していることなどから日本でも金融の地位低下が著しいですが,アメリカでもそのトレンドのようです.

まとめ

勝ち組セクターと負け組セクターがここまではっきりと分かれたのは意外でした.

もちろん,勝ち組セクターの中にも冴えない個別銘柄はありますし,負け組セクターにも素晴らしいパフォーマンスの個別銘柄もあります.

ただ,セクターETFの株価はそのセクターの勢いやマーケットでの相対的ポジションを示すものだと思っているので,あまりトレンドに逆らった動きはしないほうがいいのかなと思っています.

そしてまだ持っていないセクターの中でエネルギーと金融はなんとなく避けたほうが良さそうだなと思っていましたが,過去のトレンドと現状を見る限り,この2つのセクターはやはり厳しそうです.

なので,もしセクターを追加するとなるとMaterial (素材)かなと思いますが,素材はIndustries (資本財)とかなり近い動きをするので,それなら資本財をもう少し増やしてあげればいいかもと感じています.

ディスカッション

コメント一覧

まだ、コメントがありません