【2020年投資振り返り】最大投資銘柄はやはり米国株投資家に大人気のアレでした

NISAも使い切り,今年の投資は打ち止めなので,2020年の投資を整理してみました.

この1年,どれくらいの規模でどの銘柄に振り向けてきたのかを総括し,2021年の投資計画を決めたいと思います.

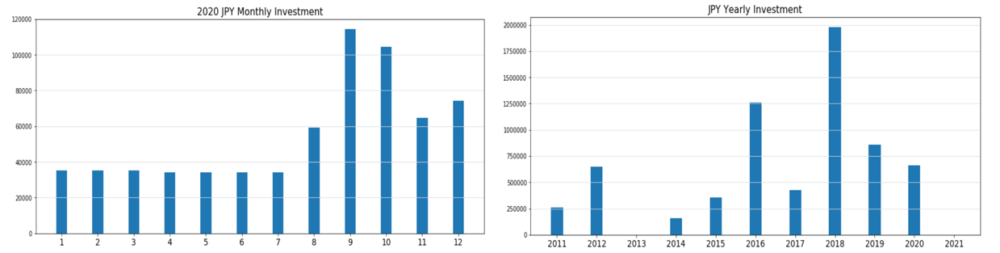

円建ての投資

左が月ごとの投資額,右が年ごとの合計投資額を示した棒グラフです.

7月までは毎月一定額が投資されていますが,これはつみたてNISAで毎月定額投資をしていたためです.

年の後半になると金価格が少し落ち着いてきたのでしばらく休んでいた金投資を再開したために投資額が大きくなっています.

また,同じ時期から新しくプラチナの積立投資もはじめました.

プラチナの希少性を考えると金の半値以下というのは割安だと考えて投資を始めましたが,今後も少しずつプラチナに資金を振り向けていくつもりです.

年間投資額を見ると今年は去年よりも少なく,その理由は,もう日本株への投資をやめたためです.

実際,円建てで投資をしているのはSBI S&P500や楽天VTI,金やプラチナの現物で,日本株には振り向けていません.

日本株への投資をやめた理由は下の記事にまとめていますが,簡単に列挙すると

- 責任を取らない経営陣

- 簡単に減配や無配にする株主軽視の企業姿勢

- 日銀主導の官製相場による経営者の怠慢

にうんざりしたからです.

つみたてNISAや金・プラチナ投資は継続するので日本円建ての投資は続きますが,年間100万円を超えることはたぶん,もうないと思います.

https://econ-blog.com/no-more-investing-on-japanese-stocks/

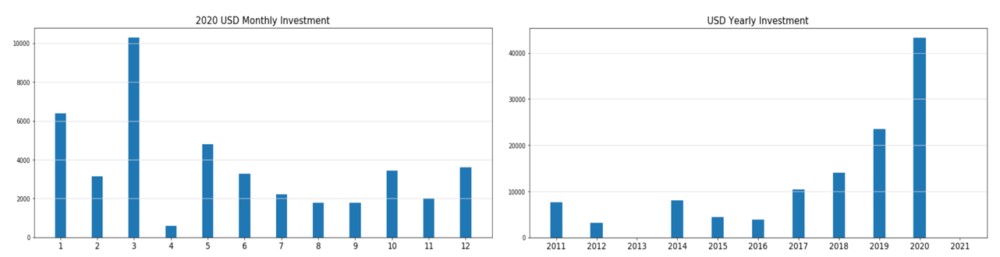

ドル建て投資

円建てと同じく左が月ごとの投資額,右が年ごとの合計投資額を示した棒グラフです.

まず月ごとの投資を見ると3月に10,000ドルを超える投資をしていますが,これはコロナショックで暴落している時にナイフを掴みに行ったからです.

当時は多くの投資家が阿鼻叫喚で,私も資産が一週間で数百万円溶けていって不安を感じなかったと言えば嘘になりますが,ナイフが床に落ちるのを待っていては最高の買い時は終わってしまうので,積み上がっていたキャッシュを放出しました.

それまで,キャッシュが積み上がっていて「もっと積極的に運用しなきゃいけないな」と反省していましたが,この時に流動性の大切さを痛感しました.

コロナショックを経験することで投資家として大切なことを学びましたが,その教訓はとても大切なので,記事にまとめています.

その後,年の後半はダウやナスダックに過熱感が出てきたので,インデックスETFではなく,債券ETFや割安と判断した個別銘柄を買っていきました.

コロナショックで突っ込み,それ以外の月もコンスタントに投資をしていたので,2020年のドル建て投資は43,000ドルを超えて過去最高でした.

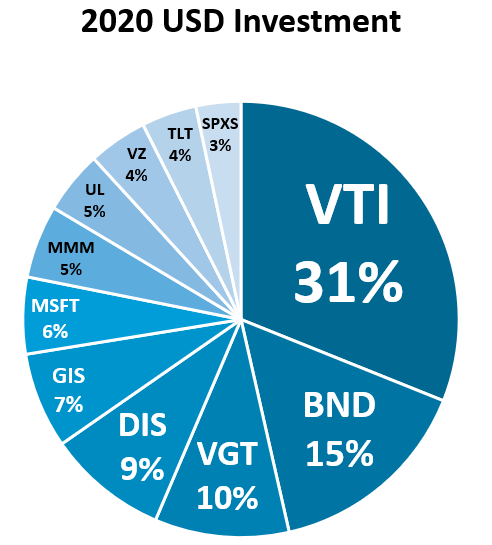

投資銘柄の内訳

円グラフは私が2020年に投資した銘柄の内訳です.

1位は米国株投資家にも大人気のVTIで31%でした.

ダウに過熱感が出てきたので,年の後半はあまり買えませんでしたが,コロナショックの時にガンガン資金を突っ込み,2位と倍以上の差をつけて圧倒的でした.

2位は債券ETFのBNDで15%です.

ポートフォリオが株式に偏っていたので,年の後半から毎月BNDに投資をして債券と株式のバランスを取るようにしました.

コロナによる財政出動と金融緩和で,私は金利なき世界が常態化すると考えており,したがって債券も高止まりするんじゃないかと思っています.

3位はVGTで10%でした.

これは情報技術セクターのETFですが,VGTもQQQやTECLと同じく米国株投資家の間で人気が高いですね.

4位以下は個別銘柄で

- ディズニー (DIS) 9%

- ゼネラル・ミルズ (GIS) 7%

- マイクロソフト (MSFT) 6%

- 3M (MMM), ベライゾン (VZ) 5%

と続いています.

この中でディズニー,ゼネラル・ミルズ,マイクロソフトは新たにポートフォリオに仲間入りした銘柄ですが,頼もしい仲間が増えて満足です.

2021年の投資をどうるすか

米国株を中心にコンスタントに投資はしていきますが,

- 現金比率がこの1年で30%から20%ちょっとまで約10ポイント低下

- 一方の外国株式は46%から55%と約10ポイント増加

してアセットアロケーションがだいぶ理想形に近づいてきたので,投資金額は今年よりも抑えるつもりです.

もちろん,常に流動性は確保しておいて,下落相場が来た時にはいつでも出動できるように準備しておきます.

2021年が投資家の皆さんにとっていい年になりますように.

ディスカッション

コメント一覧

まだ、コメントがありません