投資家がFOMOを避けるには現金確保が最適解

FOMO: Fear of Missing Outの頭文字で,「取り残される恐怖」とか「見逃しの恐怖」という訳で,人間は自分がいないところで他人が有益な体験をしていることに強い恐怖を覚えると言われています.

投資で言うと2021年のレバナスがいい例で,レバナスが爆上げしてSNSでレバナス民が騒いでいる一方,レバナスを持っていなかった投資家はその様子を見るのが悔しい,という状況がありました.

自分が買わなかった株で他人が儲けているのを見るのは,自分が買った株が下がった時の後悔よりも強く感じるそうで,実際想像してみると,確かにそうだなと思います.

人間にはFOMOバイアスがあり,買いたい時に買えずにバーゲンセールをただ指を咥えて見ているのは投資家にとってかなりのストレスです.

では,それを避けるためにどうすればいいか?

それをこの記事で解説していきます.

- 買った株が値下がりするより,買えなかった株が値上がりする方が後悔が大きい(FOMO)

- 好きなタイミングで投資できるように,投資家はある程度の流動性は常に確保しておくべし

- 売りたい時にすぐに売れない商品(不動産など)に集中投資するのも危険

- 不本意な売りをしないためにも流動性確保は必須

投資の世界では流動性はいつだって正義

結論から言えば,投資家がFOMOを避けるためにすべきことは

- 買いたい時に買えるだけの現金を確保しておくべし

- 売りたい時にすぐに売れないような商品はあまりたくさん買うべからず

の2つです.

流動性リスクという言葉を聞いたことがあるかもしれません.

投資家にとっての流動性リスクは,買いたい時に買えない,売りたい時に売れないということです.

私は流動性を確保しておくこと,つまり手元にある程度の現金を常に残しておく大切さをコロナショックで学びました.

というのも,私はコロナ前はかなりの現金を積み上げて投資機会を伺っていたのですが,コロナショックでそれを一気に投資に振り向けて,これまでの投資人生でトップレベルのリターンを得ることができました.

下のチャートはコロナの感染拡大が始まった2020年1月から4月のS&P500のチャートで,2月末から3月後半にかけて3400前後から2200まで一気に約35%も下落していますが,この時期に私はそれまで積み上がっていた現金を一気に投資に振り向けました.

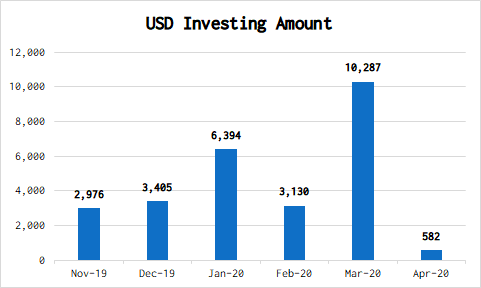

下の棒グラフは同じ期間の私の投資状況ですが,相場が急落した3月の投資額が突出しています.

2019年はなかなか投資機会がなく,アセット・アロケーションの約35%まで現金が積み上がっていましたが,そこにコロナウイルスの感染拡大による市場のショックが来て,積み上がっていた現金を一気に放出しました.

当時はこの後の経済がどうなるかは当然予想もできませんでしたが,振り返るとこの時の投資が私の投資人生でトップレベルのパフォーマンスでした.

このパフォーマンスは結果論ですが,それでも買いたい時に十分な流動性を確保しておく大切さを痛感して,それ以降,好きなタイミングで買えるよう一定の現金は常に確保しています.

不本意な売りを避けるための流動性

また,流動性がないと売りでもマイナスになります.

流動性がないと,生活費の支払いが多くなったり臨時出費の時に投資を売って支払いに充てる必要が出てきますが支払いのために投資を売るのは,長期投資家が一番やってはいけないことです,

なぜなら,それは長期投資家の最大の見方である複利の力を手放すことになるからです.

関連記事

また,流動性を確保していても住宅ローンなどの負債がある場合も注意が必要です.

負債があると投資が急落した時に債務超過になる危険があり,こうなると人間は不安に支配されて「これ以上損失が膨らむなら多少の損失でも今損切りしてしまおう」という心理が働き,冷静な判断ができなくなって狼狽売りをする傾向が強くなりますが,狼狽売りをした後で株価が回復しても後の祭りです.

もちろん,流動性を確保していれば下落相場でも不安がないとは言えませんが,少なくとも心理的な売りを強いられるということはありません.

まとめ

買いでも売りでも,投資で流動性を確保しておくことは常に正義です.

特に,これから投資を始めようと思っているけどまだ十分な流動性が確保できていない人は,まずは半年分の生活費を貯めることが第一歩です.

インフレの昨今,貯金をしてから投資というのは遠回りに見えますが,急がば回れです.

では,また.

https://econ-blog.com/resident-in-compound-interest/

https://econ-blog.com/resident-in-compound-interest/

ディスカッション

コメント一覧

まだ、コメントがありません