投資が10年を超えると配当にも複利の威力を実感する【2023年4月-6月】

3ヶ月に一度の配当状況レポートをお送りします.

直近3ヶ月の配当状況に加えて,来年からの新NISAに向けて,配当に対するスタンスが少し変わりつつある状況もレポート

配当状況 2023年4-6月

| 前期(2023年1-3月)比 | 前年同期(2022年4-6月)比 |

|---|---|

| +14.9% | +38.9% |

配当は順調に伸び続けています.

来年からの新NISAに備えて今年は投資を抑えていますが,それでも配当が育っているのは

- ドル建てMMFの利回りが高まっている

- バンガードのETFやいくつかの個別株が去年から10%前後増配されている

のおかげもありますが,何よりも複利効果が大きいです.

これまで入金された配当は全て再投資に回していますが,それがさらに増配し,複利プラス増配のコンビネーションがかなり効いています.

投資を始めた頃は微々たる入金でヨチヨチ歩きの赤ちゃんのような弱々しさでしたが,今では中学生くらいの頼もしさにまで成長しました.

投資を始めたのが10年ちょっと前なので,まさに赤ちゃんが中学生に育つような時間軸で複利の威力を感じています.

そのため今では家計への影響も大きくなり,特に私の保有銘柄が配当祭りになる3の倍数の月は配当のおかげで貯蓄率が10%前後アップします.

配当は減配や無配のリスクをはらみますが,すぐに配当政策を反故にする日本企業と違って米国企業は基本的に増配インセンティブが働くので,比較的配当の見通しが立てやすいのもいいところです.

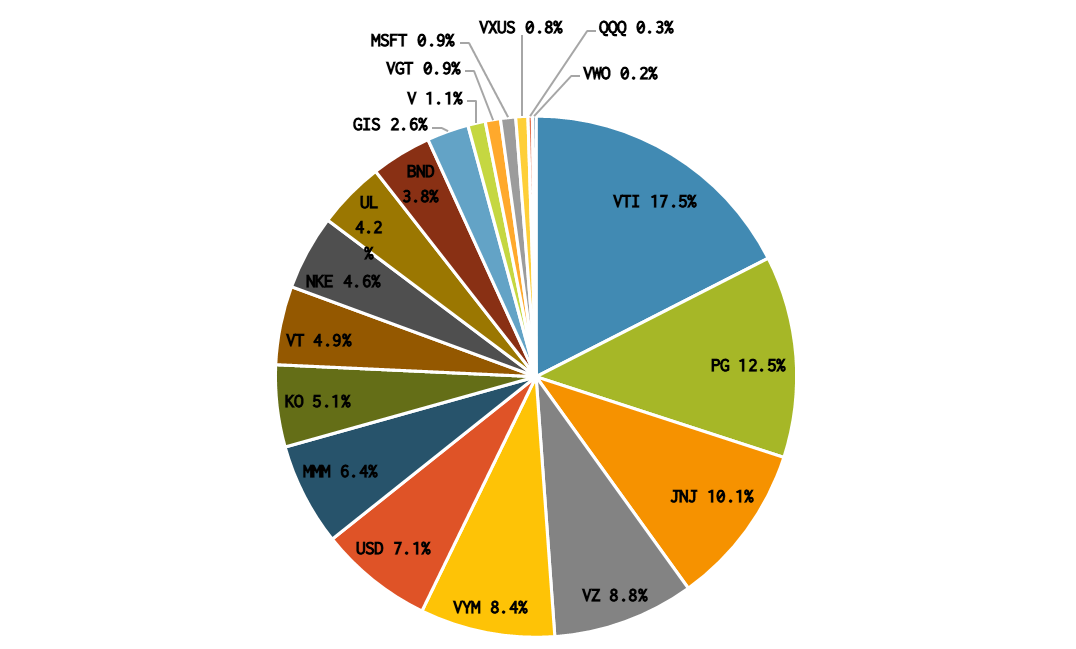

配当ポートフォリオ 2023年4-6月

合計19銘柄から配当を受け取っていますが,結構バランスは保てていると思います.

個別株が多いですが,特定の銘柄やセクターに偏っていないので,配当入金が一気に減るという事態は考えにくいです.

また,グラフのUSDはドル建てMMFからの分配金ですが,これが存在感を増しています.

私が保有しているドル建てMMFは税引前で利回り4.5%で,最近は米国株の配当は全てドル建てMMFに入金していますが,積もり積もって結構な入金額になってきました.

しかもドル建てMMFは毎月分配が入ってくるのも大きなメリットです.

ドル建てMMFを将来的に円転することはほとんど考えていませんが,新NISAに備えて流動性は確保しておきたいので,今年はMMFへの入金がもっぱらメインとなりそうです.

ベライゾンと3Mも配当では結構プレゼンスがありますが,株価がメタメタなのでせめて配当では頑張ってほしいです.

配当に対するスタンスの変化

これまで,私は配当が3度の飯より大好きで高配当銘柄を中心に投資をしてきましたが,ここ最近は少しスタンスが変わりつつあります.

以前は年間の配当収入を増やすことを第一の優先事項にしてきましたが,最近は配当を増やすよりも資産額を増やすことに重点を置くようになりました.

配当が増えたおかげでだいぶ心のゆとりが持てるようになりました.

しかし,バフェットも言っているように,配当は税金の影響で内部留保再投資に比べるとどうしても投資効率が悪くなり,パフォーマンスは見劣りします.

そのため,ここらで配当を増やすためのアクションは一休みして,次は資産額をブーストさせるためのアクションに注力して,来年から始まる新NISAでは高配当株は選ばずに分配金が出ないインデックスファンドで分散投資を目指していく計画です.

関連記事

これまでは米国株からの配当に加えて,毎月の貯蓄をドルに変えてそれも高配当銘柄を買う原資に充てていましたが,来年からしばらくは毎月の貯蓄は新NISAで買うインデックスファンドの原資になる予定です.

そのため,高配当銘柄を買うための原資は既存のドル配当だけになり,配当収入の伸びは今後数年間は鈍化すると思いますが,資産がそれ以上に育てばトレードオフとしては十分です.

では,また.

https://econ-blog.com/new-nisa-case-of-business-person-in-30...

https://econ-blog.com/new-nisa-case-of-business-person-in-30...

ディスカッション

コメント一覧

まだ、コメントがありません