【ディズニー決算分析】COVID-19前にはまだ届かないが財務は着実に改善(FY2023 Q4)

インデックス投資メインのスタイルになってから個別株投資の財務分析をサボっていましたが,それではいかんと思い,四半期決算ごとに保有銘柄の財務分析をしていきます.

今回は2023年度Q4の決算を発表したディズニー(DIS)です.

簿記1級とUSCPAを保有しているので財務諸表を読むのは得意ですが,久しぶりなのでリハビリも兼ねて財務分析をしていきます.

できるだけ体系的に分析していきますので,投資家の皆様の参考になれば幸いです.

B/S

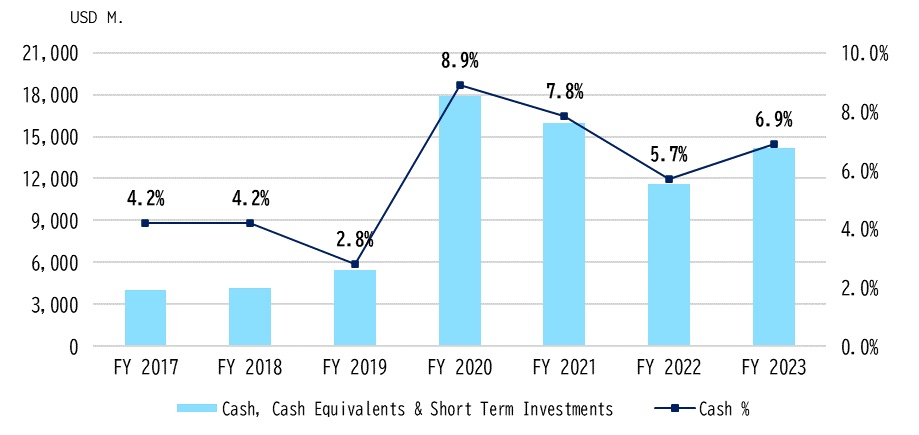

- 2022年に比べて現金保有額は増加,現金比率も増えていて流動性に大きな心配はない

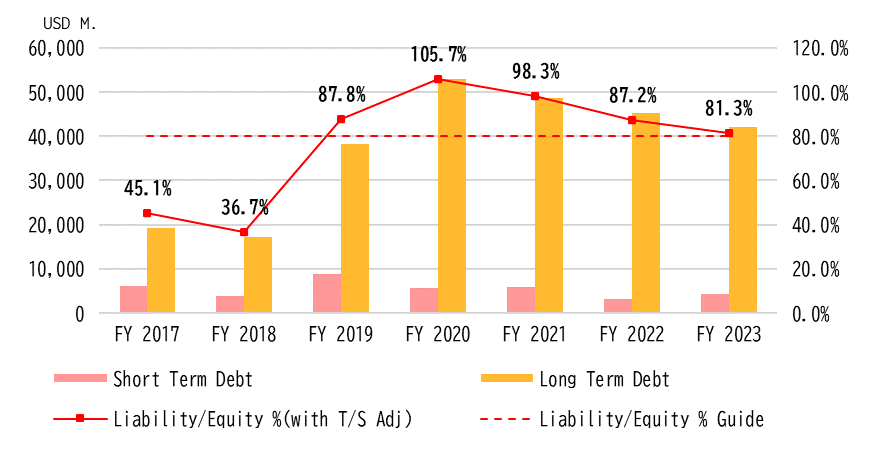

- 対自己資本の負債比率は80%,ここ数年減少しているのは良いトレンドなので,これを続けて財務改善を期待したい

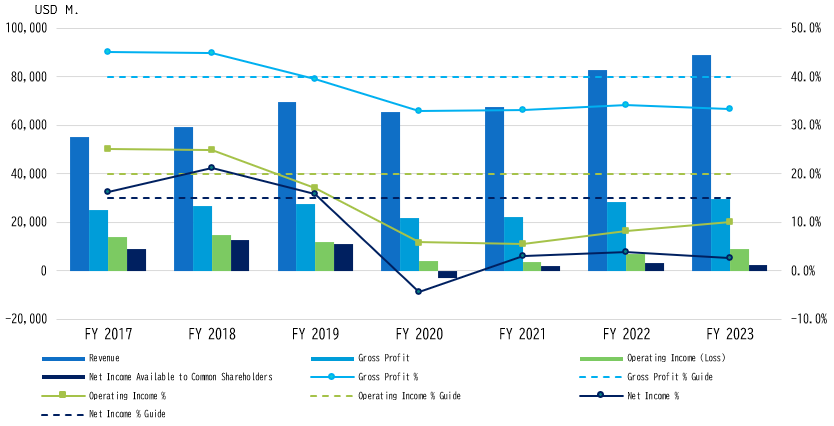

P/L

- 売上高はCOVID-19の影響が直撃した2020年を底に,それ以降は右肩上がりで良いトレンド

- 営業利益率,純利益率ともCOVID-19前の水準からはまだ半分以下,規制解除がフルで効いてくる2024年度の利益率向上に期待

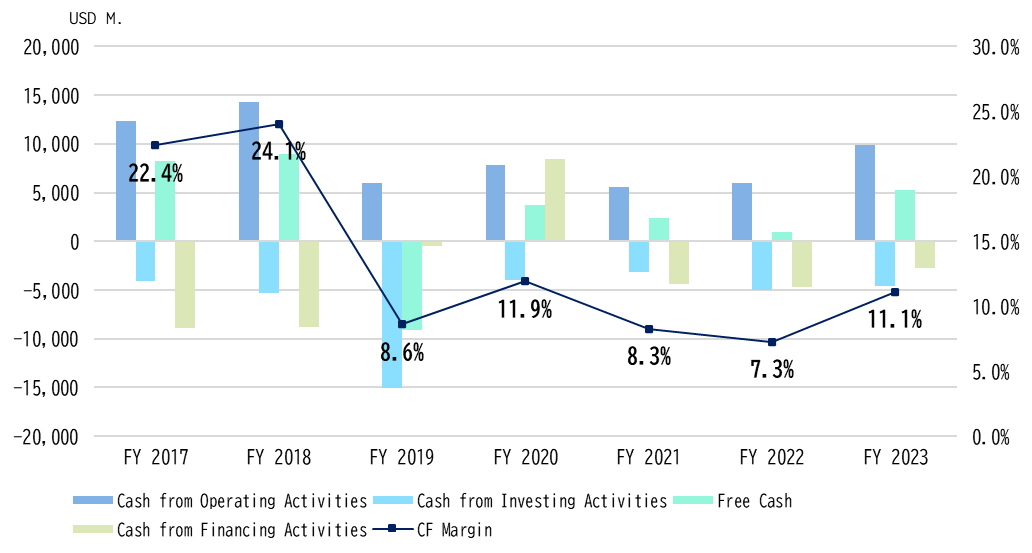

C/F

- 2020年以降の苦しい時期でも,営業キャッシュフローは毎年プラスを維持

- 営業キャッシュフローを投資活動に回しながらも,毎年フリー・キャッシュフローを維持できている

- キャッシュフロー・マージンは回復傾向で効率的に稼ぐサイクルが回り出しているが,利益額に対する投資キャッシュ・フローが大きいのは懸念.

投資判断

- 今の利益水準では安全域を十分に確保できない

- 来年から復配が期待されているが,オフィシャルなアナウンスはなく,復配は未知数

- 以上から,追加投資をできる状況ではないので四半期決算を継続モニター

B/S 貸借対照表

財務分析と言うと,売上と利益が載っているP/L(損益計算書)を重視する人も多いですが,私はB/S(貸借対照表)が最重要だと考えていて,優先度で言えば

B/S > C/F ≧ P/L

です.

なぜなら

- 財務健全性を個別株投資の最重要KPIにしている

- P/Lは比較的お化粧が容易なのに対して,B/Sはお化粧が難しく企業の財政状態がはっきりと出る

からです.

これまでの記事でも何度か書いてきたのですが,我が家の家計管理では財務健全性を最重視しているので無借金家計をキープ,それと全く同じことを投資判断にも用いています.

では,実際に分析していきます.

キャッシュ状況

直近の現金相当物の保有額は約142億ドル,現預金比率は6.9%です.

FY(Fiscal Year)22から改善はいい傾向ですし,140億ドル,日本円にして約2兆円を超える規模の手元流動性を確保できていて資金面での大きな懸念はなさそうです.

余談ですが,FY20に一気に現金を積み増しているのはCOVID-19でパークの営業がままならず,いざという時のために運転資金を積みましたからと思われます.

負債状況

COVID-19が蔓延したFY20から負債,特に長期負債が増えて自己資本に対する負債比率も100%を超えていましたが,ここ数年は長期負債は順調に減り,それと共に負債比率も減少,良いトレンドで,目安としている負債比率80%にもかなり近づいてきました.

行動制限がなくなったことで本業のパーク事業に人が戻って来て,これまで以上の利益が出て財務改善が進む,というプラスのサイクルを期待しています.

P/L 損益計算書

私はP/L分析をする時にこのグラフをよく使うのですが,棒グラフが大きい順に

- 売上高

- 売上総利益

- 営業利益

- 純利益

を示しています.

また,棒グラフと同じ色の折れ線グラフがそれぞれの利益率を表していて,点線がその利益率の望ましい水準を表しています.

ちょっとゴチャゴチャしていますが,慣れると一表で重要KPIが一気に把握できるので便利です.

これを見ると,COVID-19の影響でFY20に売上高が減っていますが,その後はネット配信サービス事業の拡大なども貢献して売上高は順調に伸びていて,それに応じて利益も出ています.

しかし,利益水準は営業利益で見ればCOVID-19の前の半分程度,純利益では4分の1から5分の1にまで縮小していて,それに伴って利益率も理想的な水準には届いていないのが分かります.

上でも書いたように,今後大きな変化がなければFY24は行動制限が解除された期間がフルで効いてくるので,FY24の利益がどうなるかが大事になってくるので,四半期決算をしっかり追っていきます.

C/F キャッシュフロー計算書

ディズニーはCOVID-19の影響をもろに受けた銘柄の四天王の一角を占めると思いますが,2020年以降の苦しい時期でも,営業キャッシュフローは毎年プラスを維持し,営業キャッシュフローを投資活動に回しながらも毎年フリー・キャッシュフローを維持できています.

キャッシュフロー・マージン(=営業キャッシュフロー/売上高)はCOVID-19前の20%以上には届いていませんが,2桁台を回復して,少しずつ稼ぎの効率が改善しています.

一つ懸念が,利益額に対する投資キャッシュ・フローが大きいという点です.

(FY20は純利益がマイナスのため計測不可)

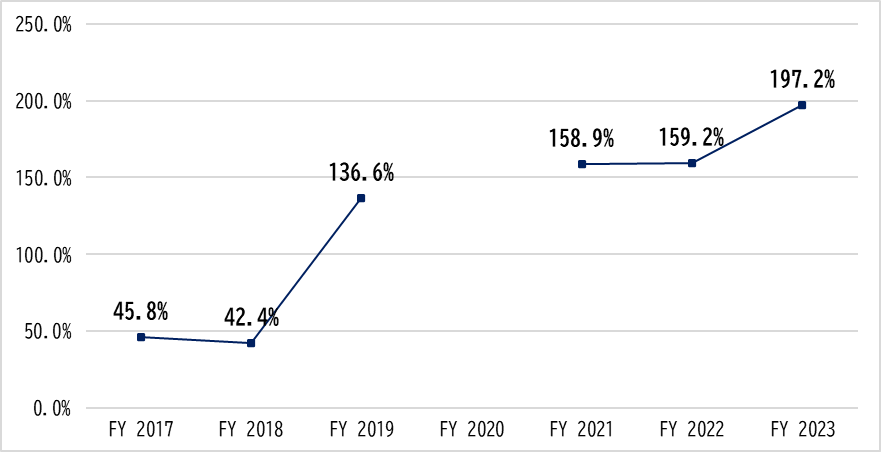

上のグラフは,純利益に対する投資キャッシュフローの比率を表していますが,ここ数年,純利益額以上の投資を行っているのがわかります.

このような状況になっている要因は

- COVID-19前の利益水準にまでまだ回復していない

- ネット配信事業への投資フェーズで,回収フェーズはもう少し先

が考えられますが,財務的にヘルシーな状況とは言えませんし,長期にわたってこのようなスキームで経営していくのは望ましくないです.

利益が回復してくれば比率は100%を切ってヘルシーな状況に向かうと思いますが,四半期決算の状況をモニターしていきます.

投資判断

収益力は少しずつ回復していますが,まだCOVID-19前の状況からは遠く,今の利益水準では安全域を十分に確保できません.

また,ディズニーはCOVID-19が蔓延する直前の2020年1月に配当を支払って以来,無配に陥っていて,来年の1月からの復配が期待されていますが,まだ具体的なアナウンスはなく復配が実施されるかは未知数です.

以上から,追加投資をできる状況ではないものの,回復傾向にある途上で手放すのももったいないのでホールドです.

四半期決算を継続モニターして,状況が悪化するようであれば損切りをするかもしれませんが,しばらくディズニーへの追加投資は考えていません.

では,また.

ディスカッション

コメント一覧

まだ、コメントがありません