日経のMMFに関する記事が金融の知識整理にとても役に立った

ドル建てMMFの利回りが軒並み4%を超えてきました.

ローリスクでこれだけの利回りを稼げるので,MMFに資金を集めている投資家も多いと思いますし,私も入金されるドルを定期的にMMFに振り向けています.

MMFからの毎月の入金が大きくなってきて,少し懐が温まってきているのですが,そのMMFがFRBの政策の舵取りを難しくしているというお話です.

MMFとリバースレポ

きっかけは先日の日経の記事ですが,短期資金マーケットと量的引き締めの知識を整理するにはいい記事でした.

MMF(Money Market Fund)は短期国債や格付けの高い発行体のコマーシャルペーパー(CP)などを中心に,満期の短い資産をメインに運用していますが,その中でリバースレポと言われるものの存在感が増しています.

リバースレポとは

- FRBが国債を担保に金融機関から資金を借り入れ

- 翌日,レポ金利を乗せてFRBが金融機関に返済する

というものです.

FRBが国債を担保に,しかも翌日には返済してくれるという安全性と,上乗せされるレポ金利が高いため,リスクとリターンで見るとリバースレポはとても魅力的な運用先となっていて,MMFの運用の約40%を占めるまでになっています.

リバースレポの資金吸引力ダイソンの如しなので,銀行預金からMMFに資金がすごい勢いで流れており,それが銀行経営の向かい風になっているのが今の問題です.

元本保証でこそないですが,ローリスクのMMFで銀行預金よりも2, 3%ポイント高い利回りが確保できるなら,リスクとリターンを天秤にかけて銀行預金からMMFに資金が流れるのは,水が高いところから低いところに流れるのと同じくらい自然なことかなと思います.

FRBがリバースレポのレポ金利を下げれば預金からリバースレポという資金の流れは細くなりますが,FRBはそれができません.

なぜなら,リバースレポの金利を下げるとマネタリーベース(準備金と市中に出回るマネーの合計)が上がってしまい,それは今のFRBの至上命題であるインフレ抑制と相反するからです.

リバースレポは,余剰資金の預け先を作って,短期市場の資金需要をバランスさせる調整弁の役割を果たしてFF金利をターゲットに近づけるという役割を担っていますが,そのリバースレポが政策運営を難しくしているのは皮肉だなぁと思います.

量的引き締めQT

MMFに資金が流れている状況は,FRBが進めようとしている量的引き締め(QT: Quantitative Tightening)政策も難しくしています.

なぜなら,MMFが銀行預金を吸い上げてしまい,金融機関がQTに応じる余力を削っているためです.

どういうことか,QTとは何か,そしてその仕組みがわかればその理由がわかります.

QTとは,FRBが保有する資産を圧縮して市中に回るマネーを減らすことだ,と説明されますが,これだけだとなんでFRBが資産を圧縮すると市中のマネーが減るのかがわからないと思いますので,備忘も兼ねて説明します.

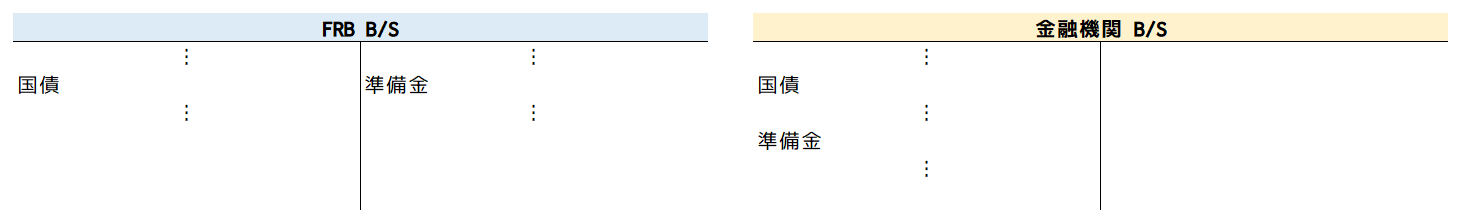

FRBと金融機関の貸借対照表(B/S)は上のようになっていて

- FRBは資産として(大量の)国債を持っている

- 金融機関はFRBへ一定額を預け入れておく義務がある.これを準備金といい,金融機関の資産である

- 準備金はFRBの貸借対照表では負債として計上される(限度額以上の部分は金融機関からの要請に対してFRBは支払いに応じる必要があるため)

をまず押さえておくと,ここから先の説明がわかりやすくなります.

QTの時にこれらがどう処理されるか,例えばFRBがA銀行に1億ドルの国債を売却したケースを例に考えると

- FRBは保有している1億円の国債をA銀行に売却する.その際に現金を受け取るのではなく,A銀行の準備金残高を1億ドル減らす

- 金融機関は購入した国債を資産として計上し,同額の準備金を減らす

という会計処理がFRBとA銀行の中で行われます.

簿記に慣れている人なら,次の仕訳の方が分かりやすいかもしれません.

| 借方 | 貸方 | |

|---|---|---|

| 1. FRB | 準備金 1億ドル(負債圧縮) | 国債 1億ドル(資産圧縮) |

| 2. A銀行 | 国債 1億ドル(資産増加) | 準備金 1億ドル(資産減少) |

仕訳を見ると,A銀行は購入した国債が資産計上される一方で,準備金が減らされて行って来いとなり,貸借対照表のトータルには影響がありません.

一方のFRBは売却した国債は資産から減り,負債の部にある準備金を同じ額だけ減らすので,FRBの貸借対照表は1億ドルだけ縮むことになります.

これがよく言われる,QTを通してFRBの貸借対照表を小さくする(ライトサイジング)という意味です.

そして,準備金が減ったA銀行は,その分だけ市中に供給するマネーの余力が減るので,それがマネタリーベースの減少につながってインフレ抑制につながる,というこういうロジックです.

しかし,MMFに預金が吸い取られた金融機関はそもそもの余力が少ないですし,QTに応じて国債をFRBから買い受ければ準備金が減り,手元の流動性はさらに制限がかかります.

これが,MMFがQTを難しくしている状況です.

<br>

とまあ,これがMMFに頭を悩ませるFRBと金融機関というお話でした.

ただ,一個人投資家の立場からすると,MMFのローリスクで4%を超える利回りはとても魅力的なので,MMFへの資金流入はしばらく止まらないだろうなと思っています.

では,また.

https://www.nikkei.com/article/DGXZQOGN130LO0T10C23A4000000/

https://www.nikkei.com/article/DGXZQOGN130LO0T10C23A4000000/

ディスカッション

コメント一覧

まだ、コメントがありません