金利のある世界では,無借金状態は防具かつ武器である

7月31日の金融政策決定会合で日銀が政策金利を0.25%に引き上げましたが,この利上げで

- 株価はどうなるのか

- 景気への影響は

- 住宅ローンの変動金利はどうなるのか(以下,この記事では住宅ローンの金利は変動を想定)

と不安に思っている人も多いと思います.

実際,会合当日は日経平均の終値は上げたものの,その後2日間で一気に3,000円以上下げてパニック相場の様相,新NISAと同時に今年から投資を始めた人には初めての大きな下げで,面食らっているかもしれません.

短期では,狼狽売りをしない,ナンピン買いをしない等落ち着きを保つことが大事(と言いつつ,私も自制しないとパニック買いしそうなので抑えています)ですが,この記事ではもう少し長期で考えた時にどんなスタンスでいるのがいいかを考えてみました.

経済的自立への階段を登るのか,それとも経済的不自由への坂道を下るのか,これからの金利のある世界では無借金がその鍵を握っている気がします.

今回の利上げを受けての今後のアクション

結論,「無借金を堅持する」です.

これまでも何回か書いてきましたが,私は学生時代の奨学金がトラウマになり借金にアレルギーを持っています(『家計の無借金経営がもたらす心のゆとりは何者にも代えがたい』).

社会人になってから即行で奨学金を返済し,その後は無借金をキープして,総資産=純資産をモットーにしていますが,今回の利上げで一番強く感じたのは「金利のある世界では債権者たれ!」ということでした.

三菱東京UFJ銀行が8月1日に,続く2日には三井住友銀行とみずほ銀行がそれぞれ短期プライムレート(短プラ)を年1.475%から1.625%と0.15ポイントへ引き上げる発表をし,住宅ローンへの適用金利はまだアナウンスされていませんが,住宅ローン金利は短プラに連動するために今後多くの銀行で住宅ローン金利が上がると思われます.

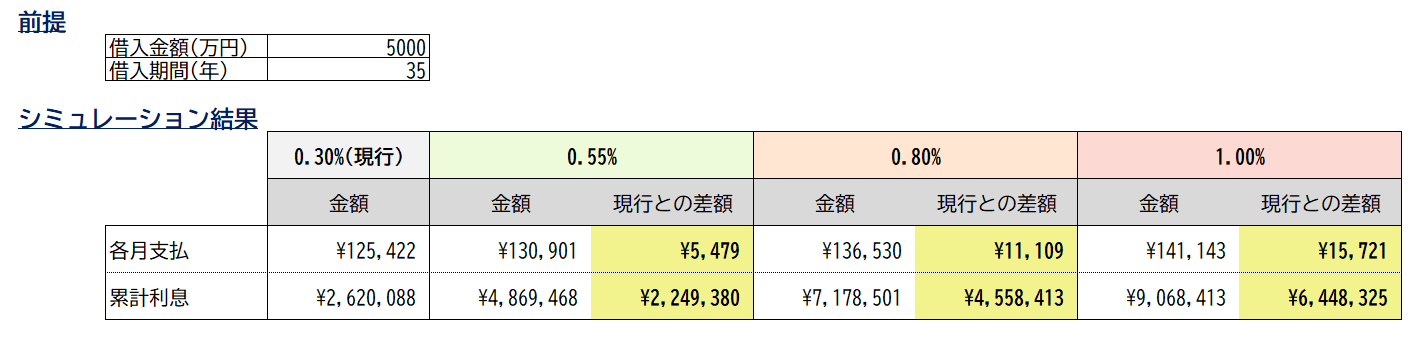

実際にどれくらいの負担増になるのか,Excelで簡単にシュミレーションしてみました.

前提は

- 借入金額:5,000万円

- 借入期間:35年

- 現行利率:0.3%(SBI銀行の下限レートである0.298%を参考)

- 利率が0.55%,0.8%,1.0%になった場合の各月の支払いと利息累計を試算

仮に今回の日銀の利上げ幅と同等の0.25ポイントの利上げとなった場合,各月の負担額はプラス約5,500円,累計での支払いは225万円増となります.

もちろん,負担が増えるのは辛いですが,この程度の負担増なら少し家計を調整すればマネージできると思います(もし仮にこのレベルの負担増で詰むなら,遅かれ早かれ無理な返済プランだったと言わざるを得ません).

しかし,利上げが今回で終わるとは限りません,むしろ植田総裁の

- 今後も金利を引き上げて,金融緩和の度合いを調整していく

- 0.5%という金利の上限は意識していない

という発言を鑑みるに,今後も利上げスタンスを維持すると思われ,そうなると今後金利が+1.0ポイントくらいまでは行くシナリオを想定しておいたほうがいいと思います.

今の金利よりも+0.5ポイントの0.8%になると毎月の負担は1.1万円増えて累計では450万円,+0.7ポイントで1%の金利になると毎月の支払額は+1.5万円,累計では約650万円の負担増となります.

さすがに渋沢栄一が出てきて月1万円以上の負担増となれば,家計への負担も無視できなくなってきますね.

一方,仮にローンがなければ負担増を気にする必要がないだけでなく,その分を投資に回して投資収益を得るチャンスもありますし,長期で運用していけばその確率はますます高くなるので,ローンのある・なしの場合の機会費用は累計負担増よりもさらに大きくなるでしょう.

不動産投資を始めたいな,という誘惑に駆られることもありましたが,今回の利上げで改めて借金の恐ろしさに気づけたのは本当に良かったですし,これから金利が上がる方向にある世界では,債権者の側に立ってその恩恵を受ける側にいないといけないなと思いました.

経済的自立への階段を登るのか,それとも経済的不自由への坂道を下るのか,これからの金利のある世界ではローンのある・なしがその分岐点になりそうです.

では,また.

ディスカッション

コメント一覧

まだ、コメントがありません