資産増加は一休み アロケーションを色々な角度から見る【2024年7月】

7月最後の週末なので,一足早いですが7月の資産チェックをしていきたいと思います.

7月26日の米国株市場は大きく変動したものの,特に日本株は直近の高値から10%以上下落しており,調整相場入りも意識され始めていますが,私の資産はどうなっていることやら,早速見ていきます.

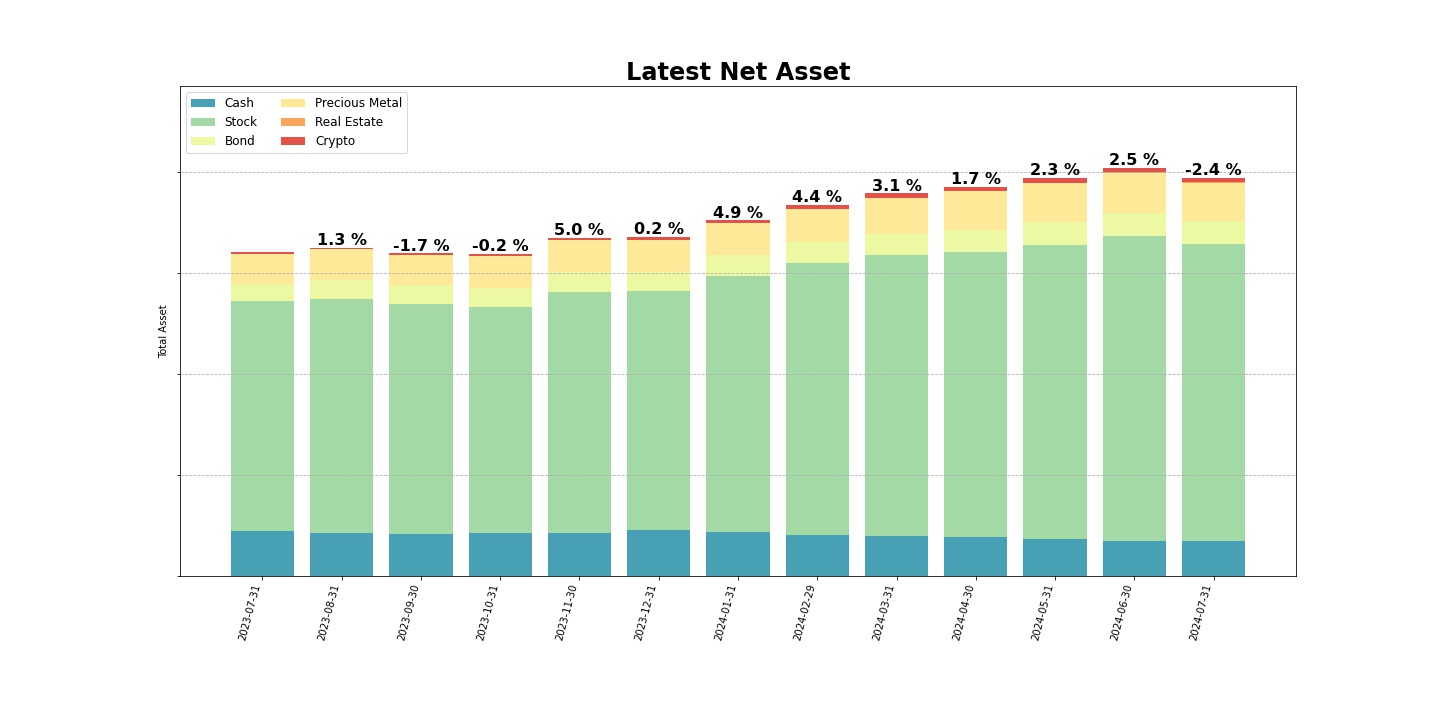

資産額の推移

7月の資産は先月末に比べて-2.4%下落,去年の11月から続いていた資産額の連続増加記録は8ヶ月でストップです.

まぁ,ピークアウトした時の反動を考えると,2024年に入ってからの伸びのスピードと規模は少し恐怖を覚えるものがあったので,ここらで調整が入るのはむしろいいことかもしれません.

資産が下落した原因は,株価の下落よりも円安の一服です.

個別銘柄を確認すると特に下げが厳しいのがオルカンや楽天VTIなどの円建て海外投資信託で,これは株価の下落と円安の是正のダブルパンチからくるもので,例えばメインのオルカンなどは先月に比べて5.0%のマイナスでした.

米国個別株は円安是正で円安での評価額は先月より下がってますが,ドル建てでは

- 3M(MMM):102.19ドル –> 127.16ドル / +24.97ドル (+24.4%)

- ユニリーバ: 54.99ドル –> 60.73ドル / +5.74ドル (+10.4%)

- ジョンソン・エンド・ジョンソン(JNJ):146.16ドル –> 160.64ドル / +14.48ドル (+9.9%)

と,特にディフェンシブ銘柄を中心に値上がった銘柄も目立ち,特に3Mはここしばらく業績不振で鳴かず飛ばずでしたが,ここに来て一気にジャンプ,やっぱり倒産リスクの低い大型銘柄は決算結果に一喜一憂せずに長期で保有する忍耐が大切だと改めて気付かされました.

余談:以前書いた記事『Divide and Conquer 処理を分割してPython家計簿を改善』でも書きましたが,家計簿と資産管理ツールをExcelからPythonに変えたのですが,これが快適で,一度コーディングをしてしまえば,後は集計用テーブルにデータを入力するだけで,Excelよりもずっとセンスのいいグラフを作成してくれます.

Pythonのスキルは多少必要ですが,逆に多少Pythonができる人ならExcel家計簿からPython家計簿への移行はやる価値ありかなと思います.

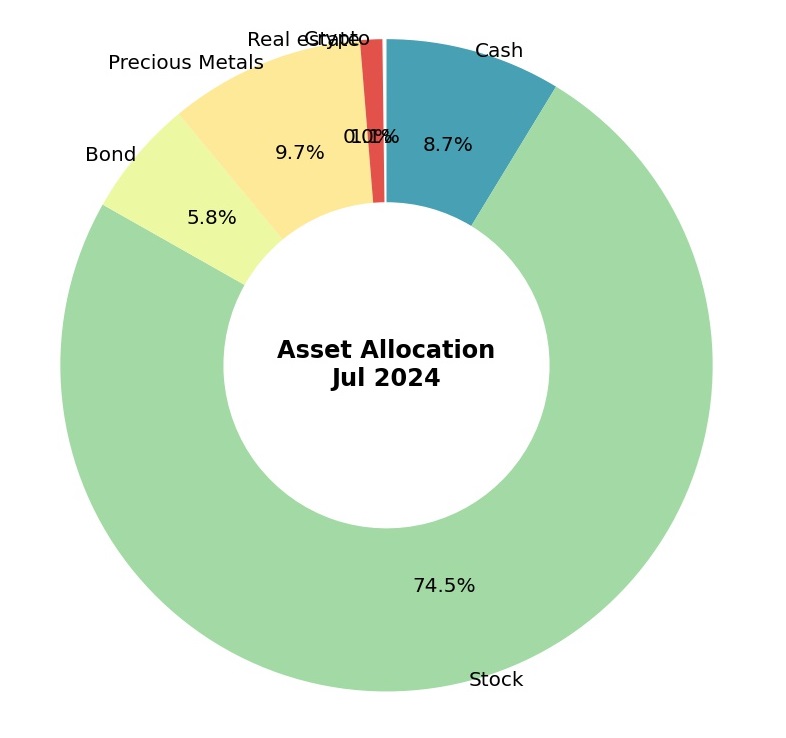

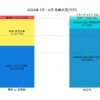

アセットアロケーション

アセットアロケーションに大きな変化はありませんが,見ての通り株式比率が75%と圧倒的に多いので,リスクを低減するためにももう少し債券と現金割合を増やそうと思っています.

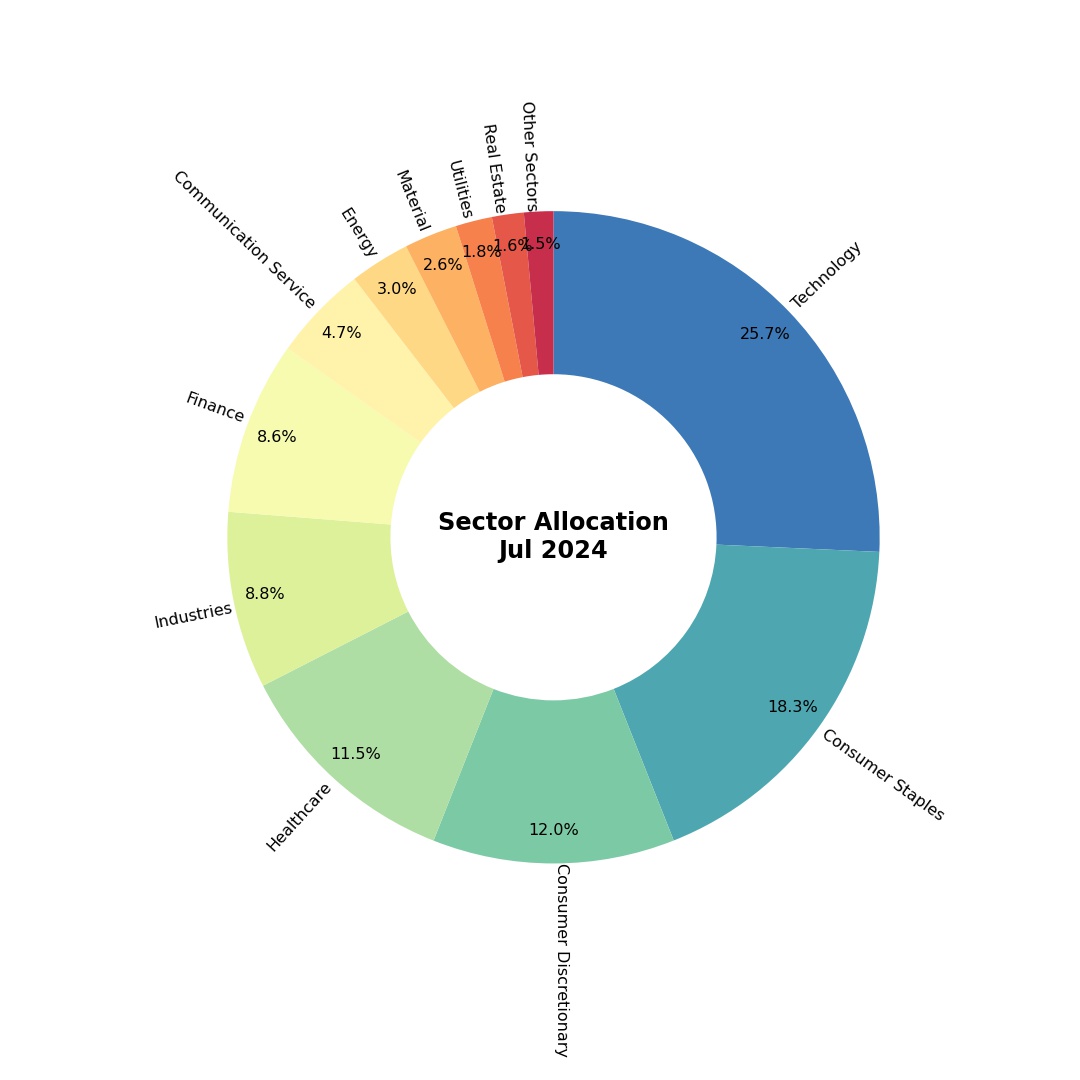

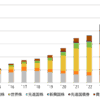

セクターアロケーション

先月の資産チェックの記事で,アセットクラスをシンプルにする代わりに,セクターアロケーションとリージョンアロケーションもチェックして行くと言っていました.

先月の資産チェック記事時点ではまだ集計プログラムが仕掛だったのでグラフを載せられませんでしたが,実装が終わったので今回の記事から載せていきます.

保有している個別株で見ると,

- テクノロジー(Technology):マイクロソフト(MSFT), ビザ(V)

- 生活必需品(Consumer Staples):P&G(PG), コカ・コーラ(KO)

が目立ちますが,インデックスファンドやETFなど全てを加味すると上のようなドーナツチャートになり,結構セクター間のバランスが取れたアロケーションかなと思っています.

公共財(Utility)以外の現在5%以下のセクターは少しずつ増やして行って,3年以内を目処にそれぞれのセクターを5%くらいにまで引き上げてバランス化をもう一歩進めたいと思っています.

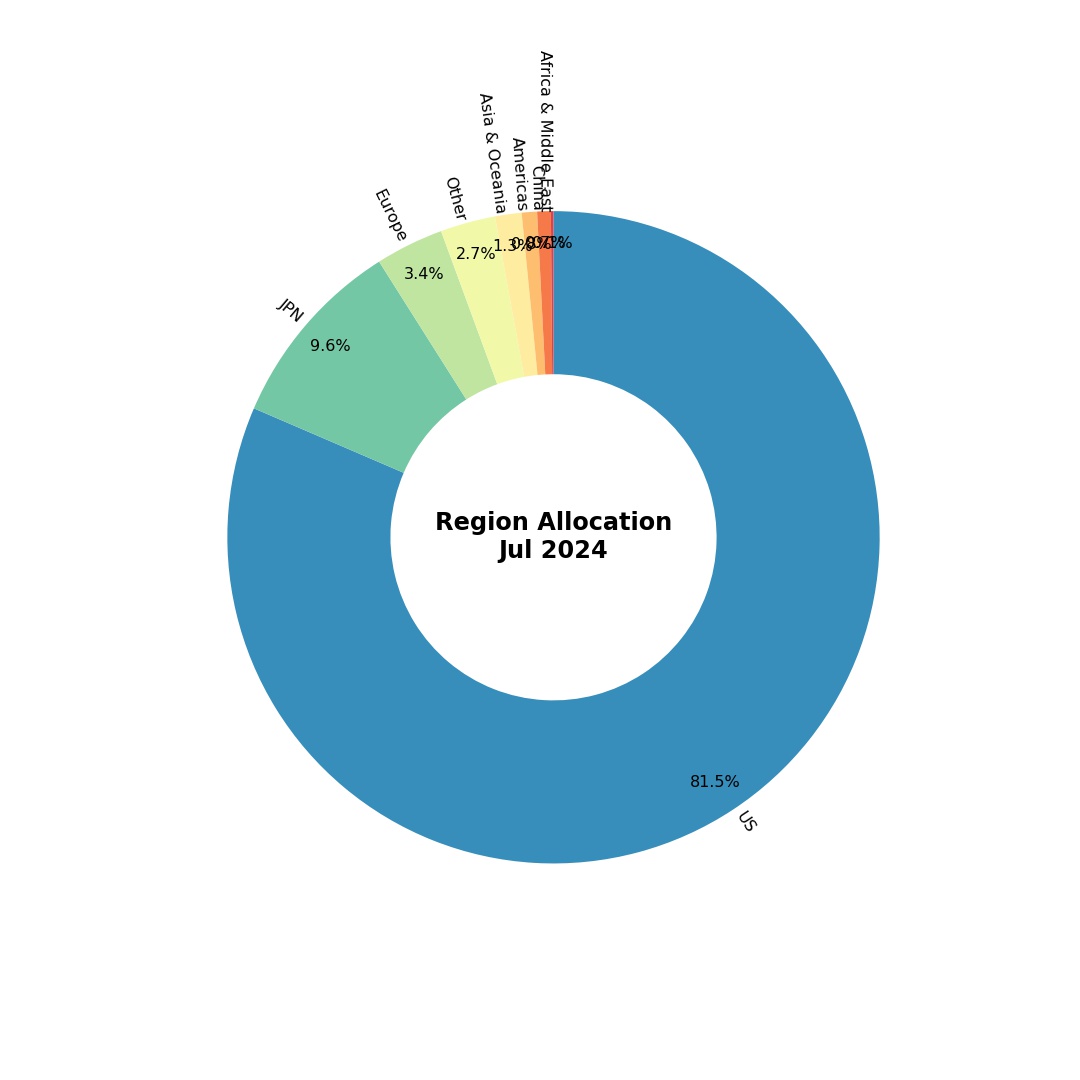

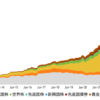

リージョンアロケーション

セクターアロケーションはバランスが取れていましたが,リージョンアロケーションはダメですね,米国に偏りすぎです.

世界の株式市場の時価総額比率を鑑みても,米国に偏るのは仕方ないですが,それでも米国だけで80%を超えているというのはちょっとバランスが悪いですね.

急激に調整するのも良くないので,

- つみたてで投資しているインデックスファンドから,米国割合を減らす

- 今後,個別株やETFを購入する時はできるだけ米国以外を選出する

で徐々に米国のポーションを下げていき,

- 2024年末までに80%以下

- 2025年末までに70%程度

にまで落ち着かせようという計画です.

では,また.

ディスカッション

コメント一覧

まだ、コメントがありません