7年ぶりに日本株へ投資!資産額は最高を更新でまずまずの年初スタート【2025年1月】

つい先日箱根駅伝を見ていたと思ったらもう2月になってしまいました.

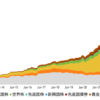

『1月往ぬる,2月は逃げる,3月は去る』とはよく言ったもので,あっという間に過ぎ去った1月ですが,資産は2025年のスタートダッシュを切れたか,月に一度の資産チェックをやっていきます.

純資産額

| 2025年1月 純資産 (前月比) | 2024年12月 純資産 | |

|---|---|---|

| 円建て | 8,753万円 (+53万円/+0.6%) | 8,700万円 |

| ドル建て | 56.5万ドル (+1.4万ドル/+2.6%) | 55.1万ドル |

1月の資産額は8,753万円,過去最高を更新したものの,伸び率はプラス0.6%とイマイチでした.

原因はドル円が先月から今月にかけて157.9円→154.8円と円高に振れたことで,米国株の円建て評価額とS&P500などのインデックスファンドの基準価額が下がったためで,その一方,ドル建て資産はプラス2.6%となりました.

私の資産のうち約85%がドルに連動するため,円高になるとどうしても資産額は下がりますが,円高 →グローバル視点では購買力が増えている,とポジティブに捉えるようにしています.

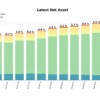

アセットアロケーション

アセットアロケーションの見た目には大きな変化はありませんが,1月は実に7年ぶりに日本株へ投資をしてターニングポイントとなる月でした.

株を購入した時の考えなどは別の記事でまとめようと思いますが,今回買ったのは三菱商事で,昨年8月の暴落相場の時期の株価水準に近づき,割安だと判断して買いました.

『2024年の配当は100万円にわずかに届かず!資産運用は投資CFを増やすフェーズへ【2024年12月】』でも書きましたが,今年は配当を増やすことが最重要目標なのでインデックスファンドへの投資は積立投資枠+αに抑えて,代わりに個別株やETFへ積極的に投資をする予定で,円安が続くようなら銘柄を厳選して日本株への投資もしていく予定です.

セクターアロケーション

セクターアロケーションはバランスが取れているので,急いで大きく手を加えることはしませんが,エネルギーと素材をそれぞれ5%くらいまで増やしたいと考えていて,具体的にはもう少し円高が進み,かつドル建てMMFの利回りが下がってきたら,NISA枠で購入すれば国内株とほぼ同様の節税メリットも受けられるため,シェルADRあたりに投資しようかと考えています.

また,不動産セクターはディベロッパーの株式を買うのも悪くはないですが,REITでさらに高い配当利回りを狙うのもありかと考えていますが,ここは日銀の金利動向と不動産市況を見つつ,しばらくは様子見かと思っています.

ディスカッション

コメント一覧

まだ、コメントがありません