投資家心理が急速に悪化しダウが今年最大の下げ

8月14日のニューヨーク株式市場は前日比800ドル安で今年最大の下げ幅を記録しました.8月5日に767ドル下落し,今年最大の下げとなっていましたが,それを簡単に上回る下げとなりました.

7月末のダウ平均株価の終値が26,764ドルで,8月14日の終値が25,479ドルですので,この二週間で5.2%下落しています.こうした状況で,これ以上損失を出す前に逃げたほうがいいんじゃないか,と不安を感じている個人投資家もいると思います.

私も8月に入ってからの株式会社市場の急落に伴い,資産額が減少しています.何も感じないと言えばもちろん嘘になりますが,そこまで悲観的にはなっていません.

この記事では

- 株価下落の背景となっている逆イールドについて解説し

- この局面で投資家が避けるべきこと

について書いてみます.

逆イールドとは何か

今回の下落の背景は,投資家心理の悪化に伴い,債券市場で長期金利が短期金利を下回る逆転現象,逆イールドが起きたことで景気後退懸念が再燃したためです.

通常,投資家は満期までの残存期間が長い債券にはより高い金利を求めます.なぜなら,残存期間が長いほど,債務者からの返済が滞るリスクが高くなるため,債権者である投資家はリスクプレミアムとしてより高い金利を要求するためです.

このように,通常は

短期金利< 長期金利

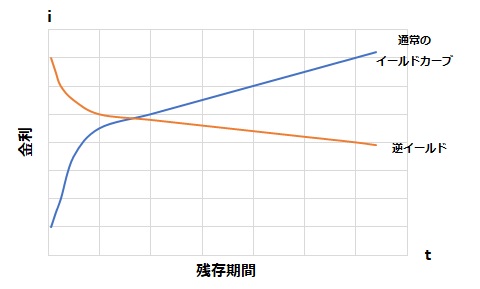

となります.これを図示すると下のようになります.

青い線が通常のイールドカーブで,残存期間が短ければ金利は低く,長くなれば金利は高くなります.しかし,今はオレンジの線の状態,逆イールドです.つまり,残存期間が長いほど金利が低くなっている状態で,逆イールドが発生すると投資家の心理が悪化していることを意味しています.

また,短期金利は中央銀行による政策金利に依存し,長期金利は市場参加者の見通しに依存するため,

短期金利 >長期金利

となっていることは市場参加者が将来の経済見通しに懸念を強めていることを意味します.

なぜ逆イールドは問題なのか

経済には自己実現的な側面があります.どういうことかと言うと,

景気後退を懸念すると,将来の需要減を見込んで投資が抑制されます.そうなると企業業績が下がり,賃金も下がり,消費が冷え込みます.

このように,景気後退懸念が本当の景気後退に繋がってしまうということです.逆イールドが示すように,市場参加者が景気後退を想定しているということは将来本当に景気後退入りしてしまう恐れがあることを意味しています.

この状況で個人投資家がしてはいけないこと

上で見たように,逆イールドは市場参加者の心理が悪化していることが背景にあります.個人投資家としてこの局面でしてはいけないことは,これに同調して狼狽売りすることです.

市場参加者の心理は振り子のように極大から極小の間を動きます.

投資家心理が極大の時は強欲が投資家を支配し,投資家は「リスクは投資家にとって味方だ.高いリスクを取ればそれだけ大きなリターンが期待できる」と考えています.

一方,投資家心理が極小の時は恐怖が投資家を支配し,投資家は「儲けなんていらないからとにかく損をしたくない.早く市場から逃げ出したい」と考えるようになります.

そして,心理の振り子は過剰に振れることが多いです.今,投資家の心理は極小に向かって急速かつ過剰に触れている状態です.

よって,これに同調して狼狽売りしてしまうことはその投資家心理に降伏してしまったことであり,将来の後悔に繋がると考えています.

自分の投資先の財務に深刻な懸念があるなどのケースを除き,市場に参加し続けることが大切です.

よって,個人投資家はこの状況でも無理のない範囲で投資を続けて行くことが大切だと思います.少なくとも私はこの状況をチャンスと捉えて投資を継続していきます.

人気ブログランキング

最後まで読んで下さりありがとうございます.

面白かったらシェアしてもらえると励みになります.

ディスカッション

コメント一覧

まだ、コメントがありません