配当王は富の泉 ポートフォリオに恵みをもたらし続ける

株株式投資はオルカンやS&P500のインデックスファンド一本で十分という人もいて,確かにインデックスを投資のメインに据えれば投資のパフォーマンスは安定するけど,高配当銘柄をポートフォリオに組み込むとそれが富の泉,ウェルス・ソース(Wealth Source)になって長期的に大きな恵みをもたらすよ,ということをまとめてみたのでインデックス投資一本の人の参考になれば幸いです.

配当王のパフォーマンス

配当王とは米国S&P500銘柄の中で50年以上増配を継続している企業群で高配当銘柄のトップに君臨する面々で,私はこの中で

- P&G(PG)

- Johnson & Johnson(JNJ)

- Coca-Cola(KO)

の3つを保有しています.

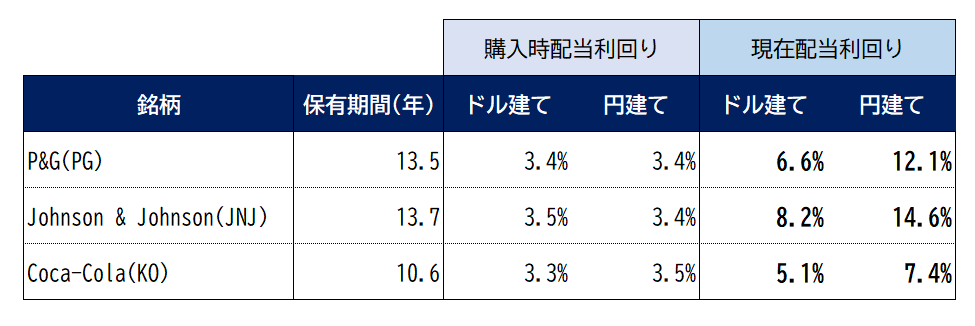

上の表は3銘柄の購入時と現在の配当利回りをドル建てと円建てでそれぞれ計算したもので,購入時は軒並み3%台だったものが,10年超の期間をかけて2倍前後にまで成長しています.

特にPGとJNJは円安が進んだことで円建て利回りではそれぞれ約12%と15%にまで育ち,不動産投資の水準以上のリターンをもたらしてくれています.

配当は富の泉:wealth source

森の泉が小川を作って木々や動物に恵みをもたらすように,配当王は配当という湧き水を継続的にもたらしてくれて,しかもその量は年々増えるので,私のポートフォリオにおける富の泉,ウェルス・ソース(Wealth Source)です.

湧き水を飲んで今の生活を贅沢に変えることももちろん可能ですが,私は配当王からのものに限らず,配当という湧き水をこれまで一滴も飲まずに全てを再投資という形で家畜や作物に与えてきて,これがポートフォリオを大きく育ててくれたことは間違いないです.

また,配当が安定しているために安心して保有でき,たとえば3M(補足)は,一番株価が下がった時は購入時の約半分にまで株価が下落しましたが,その中でも増配を続けていたのであまり不安を感じず,「まあ,長期的に配当で回収すればいいか」と軽い気持ちで継続保有できました.

補足:3Mは長らく配当王銘柄でしたが,2024年4月にソルベンタム(SOLV)をスピンオフする代わりに減配したので,配当王銘柄ではなくなりました.

ウェルス・ストリーム(wealth stream)をイメージする

オルカンやS&P500などのインデックスファンドもファンド内で配当が再投資されるので成長を続けますが,それは自分の建物が増改築されていくようなイメージで,成長がポートフォリオ全体に波及しないのが寂しいなと感じていますが,個別株やETFから入ってくる配当は自由に再投資ができます.

もちろん,配当再投資が全て開花するわけではなく,中には枯れてしまうものもありますが,一方で期待以上の収穫になった物もあって,例えば配当を原資に投資をしたマイクロソフト(MSFT)はテンバガーまでは行かなくても,4倍近くにまで育ってくれました.

理想的には配当の恵みに育てられた投資がまた新たな泉を作り,さらに多くの家畜や作物を育てていくというウェルス・ストリーム(Wealth Stream)をイメージしながら投資をしていますが,このような投資のエコシステムの完成には15年,20年と長い時間がかかることは充分に理解しているので,このイメージを持つことでどっしりと腰を据えて長期投資に取り組むことができています.

配当がもたらしてくれる原資で,まだ見ぬ投資との一期一会を楽しんでみては如何でしょうか.

ディスカッション

コメント一覧

まだ、コメントがありません