資産が育ったら適正な現金量は率でなく額で考える

アセット・アロケーションの中で現金をどれくらい持つかは投資の大事なトピックです.

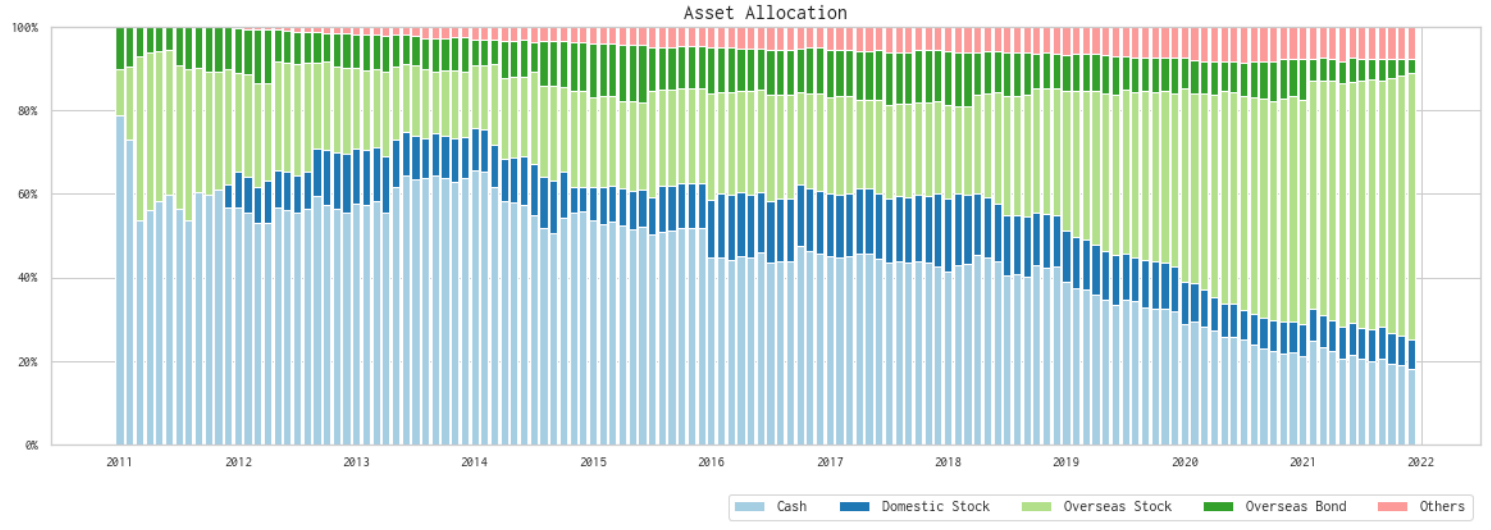

上のグラフは2011年からの私のアセット・アロケーションで,これまで理想の現金比率を20%に設定してきて、2020年の後半あたりから安定的に20%前後をキープできるようになりました.

これまで理想の現金規模をパーセントで設定してきたのですが,これからはパーセントではなく額で意識することにしました.

現金比率から額に目標を変えた理由

資産規模が大きくなるにつれて,純資産の20%という現金は必要以上に大きくなるからです.最近はインフレや円高がホットトピックですが,そんな中で必要以上の現金は機会損失につながります.必要以上に現金を持ち続けるのは時間のムダです.

妥当な現金規模とその理由

具体的には一ヶ月の生活費×12ヶ月,つまり一年分の生活費を確保したら,これを超えた分は投資に振り向けます.なぜ1年間の生活費かと言うと,これだけ確保できれば

- 不測の事態に備えられる

- 狼狽売りを避ける

- 投資機会があった時に機動的に動ける

からです.

不測の事態に備える

人生何が起こるか分からないとよく言いますが,大抵の人は「でも自分には起こらない」と楽観的に構えています.

たとえば,私も健康には自信があったのですが,去年初めて大腸内視鏡検査を受けました.幸い何もなかったのですが,あれで大きな病気が見つかったらこれまでの日常が一変していたはずで,これまでの日常が突然崩れるリスクは至る所に潜んでいるというのを実体験した貴重な経験でした.

人生に不測の事態はつきもので,そんな時に現金がないと本来は取り崩さなくていい投資を現金化する必要があります.投資への再エントリーはコスト面から非常に非効率なのでそれを避けるためにある程度の現金保有が必要ですが,一年分の生活費があれば充分対応できます.

狼狽売りを避ける

下落市場で不安になって狼狽売り,というのは投資で一番やってはいけない行為ですが,手元資金がないと不安が倍増して狼狽売りしやすくなります.

これも,一年分の生活費を現金で確保していれば精神的に余裕が生まれ,また一年経てば市場もだいぶ落ち着きを取り戻すので,下落相場を耐え抜くことができます.

投資機会に機動的に動く

私はほとんど投資タイミングを狙わないのですが,それでも,落ちるナイフを掴みに行くときもあります.買いたい時に買えないのは,投資家にとってかなり辛い状況ですが,余剰資金を確保していればそれもありません.

今後の現金見通し

既に一年分の生活費は確保済みなので,貯蓄は全て投資に回し,純資産が増えていけば現金比率は今の20%から少しずつ下がっていくと思います.長い間20%を目安にしてきたので,それを下回るのは少し不安もありますが,額で見るという考えは間違っていないと思うので,自信を持って進んできます.

それでは,また.

https://econ-blog.com/the-first-health-check/

https://econ-blog.com/the-first-health-check/

ディスカッション

コメント一覧

まだ、コメントがありません