投資パフォーマンスを計算する3ステップと4つの指標

自分の投資が順調なのか,日々の株価に一喜一憂せずに判断したい,そのために必要な3つのステップと見るべき7つの指標をお伝えします.

3つのステップ:トータルコスト,ネットリターンを入力する

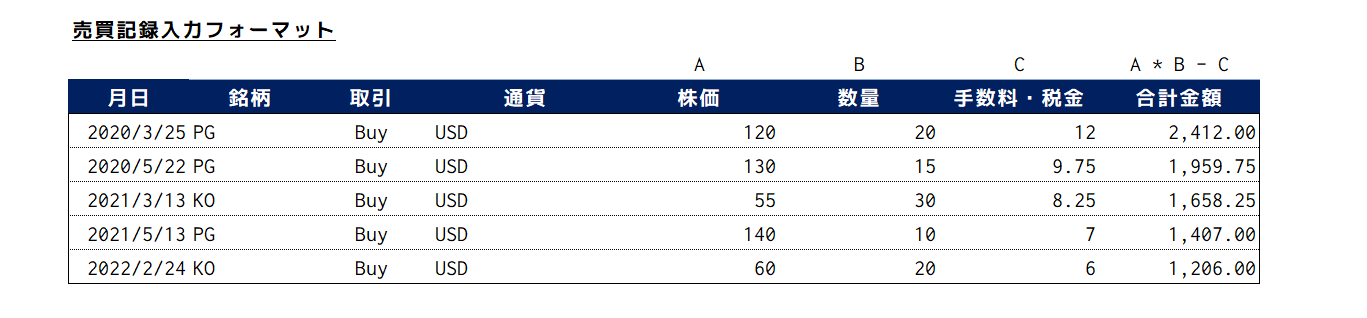

- 売買記録の入力

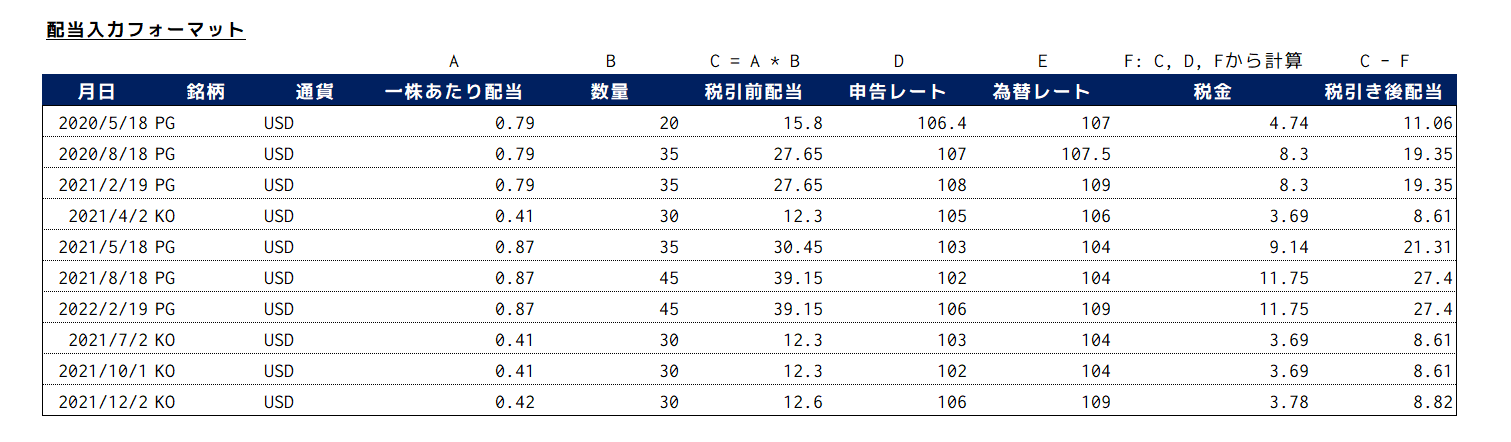

- 配当情報の入力

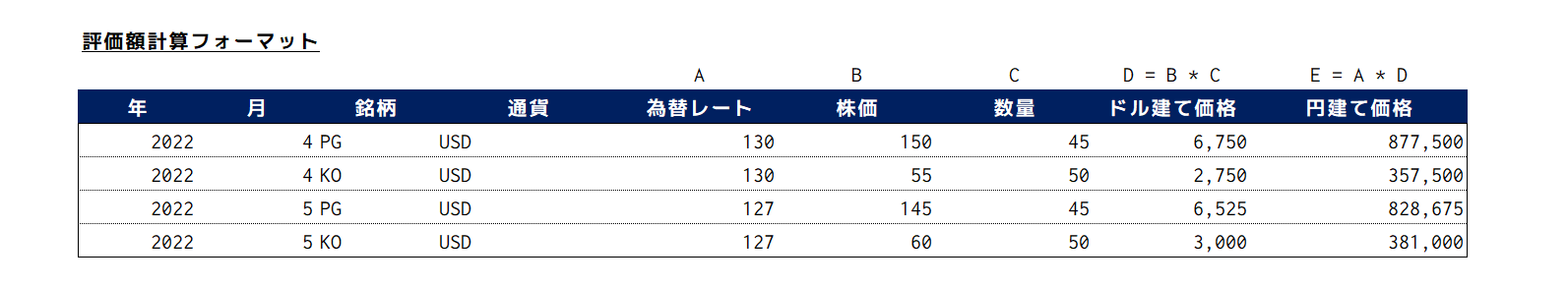

- 定期的な株価チェック

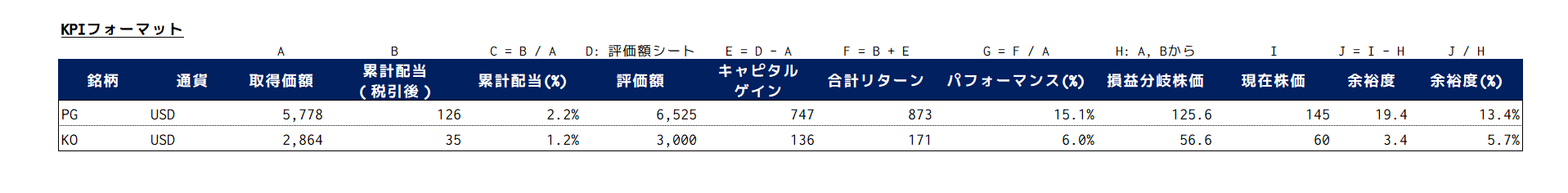

4つの指標:額だけでなくパーセントも計算するとベター

- 累計配当

- 合計リターン

- 損益分岐分岐株価

- 余裕度

投資パフォーマンスを計算する3ステップ

投資パフォーマンスを正しく計算するためには,正しいデータの入力が肝です.

ポイントは手数料や税金なども含めてインプットして,購入した時はトータルコスト,売却した時はネットのリターンがわかるようにしておきます.

売買記録の入力

株を売買した時の情報を入力します.繰り返しになりますが,手数料や税金も含めて,トータルコストとネットリターンが分かるようにします.

税引き前後の配当情報の入力

配当ごとに入力し,税引き前配当だけでなく税引き後配当も入力します.

売買記録でもそうですが,トータルコスト(この場合は税金)を差っ引いて結局手元にいくら残ったかが大事なので,税引き後の数字でパフォーマンスを計算するのが基本です.

定期的な株価チェック

自分で決めた期間で定期的に株価をチェックします.

最初のうちは3ヶ月ごとなど,あまり頻度を上げずに自分が負担に感じないペースで始めて慣れてきたら少しずつチェックの頻度を上げていきましょう.

しかし,頻繁にチェックすればベターなわけではないので,最高でも1か月に一度で十分です.

毎週資産チェックをしている人もいるみたいですが,トレーダーでもなければそこまでやる必要はありません.

投資パフォーマンスを計算する4つの指標

投資パフォーマンスを計算する準備が整ったので,いよいよパフォーマンスの計算に取り掛かります.

累計配当

配当生活でFIREが一大ブームですが,その株から累計でどれだけの配当を受け取ったかは重要な指標です.

額だけでなく,投資金額のうち配当で回収できた割合も計算しておくとベターです.

たとえば,私はP&Gへの投資期間がもうすぐ12年になりますが,この間に投資額の30%以上を配当だけで回収できていて,長期投資のありがたみを感じます.

こうやって,ひと手間加えないと見えない指標に目を向けると,日々の株価に一喜一憂せず,ノイズを無視することができます.

合計リターン

累計配当とキャピタルゲインの合計で,こちらも額だけでなく投資金額に占める割合も出しておくとベターです.

インカムゲインとキャピタルゲインのトータルで,どれだけのリターンをもたらしてくれているかをチェックします.

損益分岐分岐株価

損益分岐点を応用して私が独自に作った指標で,計算式は

損益分岐株価 = 投資金額 ー 税引後累計配当

です.

たとえば,トータルで100ドルかかった投資があり,そこからすでに20ドルの税引き後配当を受け取っていれば,損益分岐株価は80ドルになります.

これは,株価が80ドル以下にならない限り,この投資で損失を被ることはないということです.

特に高配当は長期で持つほど損益分岐株価が低くなり,たとえば私のP&Gの損益分岐株価は約40ドルで,今より100ドル近く下がってもまだ負けない投資になりますが,これは12年間の配当の積み上げが効いています.

余裕度

現在株価から損益分岐株価までどれだけ金額に余裕があるかを示したもので,こちらも額とパーセントの両方を計算しておくとベターです.

最後に

結構なボリュームに思えるかもしれませんが,Excelの関数を使えば入力箇所は多くありません.

また,3つのステップのとこで説明した入力フォームに正しくデータをインプットすれば,期間ごとのパフォーマンスを比較するなど,色々と応用も効きます.

自分の投資を分析して,皆様の投資がよりよいパフォーマンスを叩き出しますように!

では,また.

ディスカッション

コメント一覧

まだ、コメントがありません